Riceviamo da Money.it e pubblichiamo per i nostri lettori

Creato da George Lane nel 1970, lo stocastico è uno degli strumenti di analisi algoritmica più diffusi tra i traders. Appartenente alla famiglia degli oscillatori, questo tool è costituito da due linee vicine tra loro (%D e %K) che si muovono in un range compreso tra 0 e 100. La formula di calcolo della %K è [(chiusura – minimo n periodi) / (massimo n periodi – minimo n periodi)] x 100. La %D è invece calcolata come media a 3 periodi della stessa %K. L’oscillatore è tradizionalmente settato a 14 periodi e si divide in tre categorie:

- veloce: concepita inizialmente da Lane, la formula (descritta prima) è criticata perché rende l’oscillatore troppo nervoso

- lento: con questa taratura la formula descritta precedentemente viene modificata, in modo da avere un andamento dello stocastico meno erratico e con un numero inferiore di falsi segnali

- completo: in questa versione il trader può modificare a piacimento i parametri.

Essendo un oscillatore, nello stocastico sono individuabili due fasce di eccesso, uno rialzista e uno ribassista, tradizionalmente poste su valori di 80 e 20. Uno dei classici usi operativi prevede infatti di entrare long al raggiungimento della fascia di ipervenduto. Al contrario, si entrerà short al raggiungimento della zona di ipercomprato.

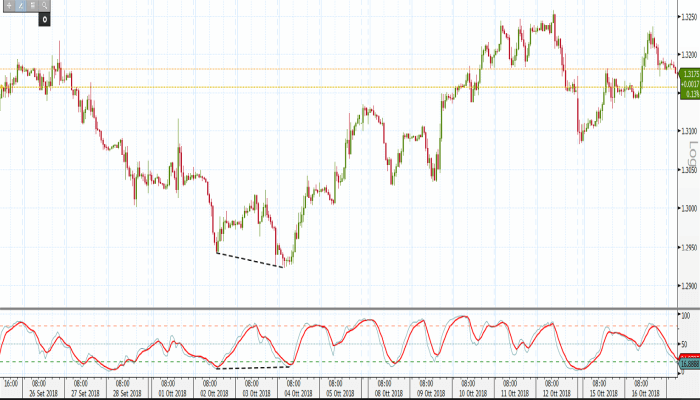

Come si nota dall’esempio proposto dall’Ufficio Studi di Money.it, la strategia più affidabile è però quella che implica l’utilizzo delle divergenze tra prezzo e indicatore. Sul grafico orario del cambio Gbp/Usd, la divergenza individuata con lo stocastico tarato con le impostazioni “lente”, trova con precisione il punto di minimo del mercato con una divergenza di inversione rialzista (evidenziata dalla linea nera tratteggiata).

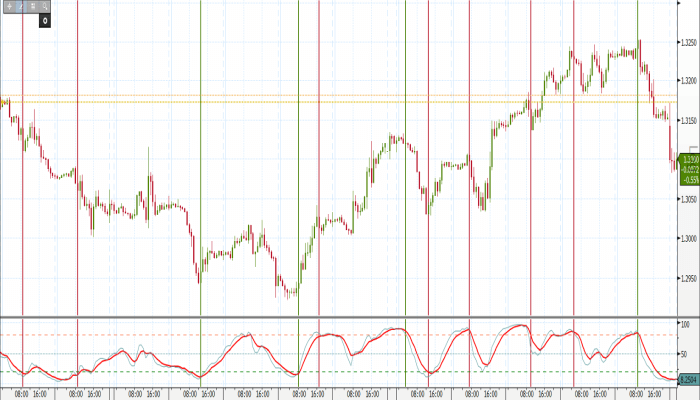

Va invece fatto un discorso diverso per quanto riguarda il raggiungimento delle fasi di eccesso. Se si osserva il medesimo chart, dove sono stati segnati esclusivamente i segnali derivanti dal raggiungimento da parte dell’oscillatore delle fasce di ipercomprato e ipervenduto, si noterà come in undici segnali totali, solamente quattro (evidenziati in verde) soddisferebbero un rapporto di rischio rendimento superiore all’1:1. Gli altri sette invece (segnati in rosso) darebbero luogo a falsi segnali. In questo quadro quindi, meno del 40% delle operazioni si chiuderebbero in guadagno.

Dalla Redazione di TRADERS’ Magazine