Jonathan Krinsky

Jonathan Krinsky

Jonathan Krinsky è Direttore Tecnico di Mercato alla MKM Partners. In precedenza, ha lavorato come trader di vendite nel settore dei derivati azionari e in seguito come Analista Tecnico presso la Tabak & Company. Krinsky analizza costantemente cosa accade con le azioni, le materie prime, i tassi d’interesse e le valute, e fornisce brevi commenti di mercato e rapporti di ricerca più complessi. Marko Gränitz lo ha incontrato e ha parlato con lui sul modo in cui egli esegue le sue analisi.

TRADERS’: Signor Krinsky, lei pubblica ricerche interessanti per un gran numero di clienti istituzionali. Quali studi vengono richiesti e letti più frequentemente e cosa cercano soprattutto i suoi clienti: ci sono dei pattern?

Krinsky: La maggior parte dei miei clienti si concentra su un periodo di tempo tra uno e tre mesi. Nella mia esperienza, questo è generalmente l’orizzonte temporale preferito dagli investitori istituzionali.

TRADERS’: A che ora esegue le sue analisi?

Krinsky: In linea di principio a tutte le ore. Tra i miei clienti ci sono sia trader a breve termine che investitori tradizionali a lungo termine. Quindi, monitoro e analizzo il mercato sia su base continua intraday che sulla base di grafici giornalieri e settimanali. Tuttavia, per il singolo operatore o investitore è fondamentale conoscere il proprio orizzonte temporale su cui è attivo. Un’analisi nel grafico intraday non danneggia un investitore su base mensile.

TRADERS’: Come procede con le sue analisi?

Krinsky: Per prima cosa, analizzo gli indici e i settori. Solo dopo, osservo i titoli individuali e ne analizzo le condizioni tecniche. L’obiettivo è quello di trovare i settori migliori e i singoli titoli. Ma mi preoccupo anche di trovare specifici punti di entrata e di uscita per migliorare i rendimenti o minimizzare i rischi. La mia concentrazione è verso i mercati statunitensi, ma osservo anche i mercati internazionali.

TRADERS’: Utilizza gli indicatori tecnici classici?

Krinsky: Sì, assolutamente. Ma questo non è tutto. Nel mio approccio includo anche relazioni intermarket, sentiment e stagionalità. Ciascuno di questi componenti gioca un ruolo.

TRADERS’: Può farci qualche esempio?

Krinsky: Quando si tratta di riconoscere il trend primario, utilizzo la Moving Average (MA) a 200 periodi. Questo è, per così dire, uno standard. Ad esempio, se il mercato è sopra la MA e in aumento, siamo chiaramente in un mercato bull. La maggior parte dei miei clienti è interessata ad analizzare un periodo di tempo cha va dai tre ai sei mesi, e la MA (200) è sempre rilevante.

Un’altra cosa che osservo è il momentum interno ed esterno (fornisce informazioni sulla direzione del trend e sulla velocità del mercato). Il momentum interno si riferisce al livello dei singoli titoli. Si tratta di vedere se molti titoli sono in rialzo, se i breakout funzionano, e se i titoli con un fattore beta elevato (la relazione tra la performance del prezzo di un titolo e un indice) sono in aumento e il mercato ha avuto prestazioni migliori. Questo consente di trarre delle conclusioni sul mercato generale e sui trend attuali, così come sulle sue dinamiche. Il momentum esterno, d’altro canto, si riferisce agli indici principali come l’S&P 500 e la domanda su quale trend si trovano, se stanno guadagnando momentum o se è sottointesa una svolta.

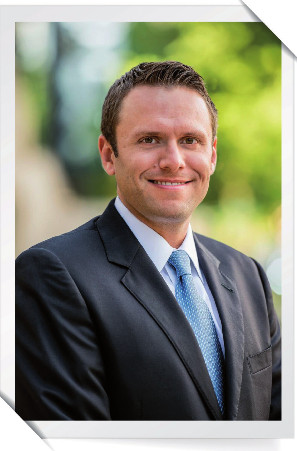

In particolare, mi piace guardare l’ampiezza del mercato, ad esempio, quante azioni sono attualmente elencate sopra la MA (200). Gli indici a volte possono ingannare e formare una divergenza (effetto contrario).

TRADERS’: Come valuta tali divergenze?

Krinsky: Se un indice è ancora in aumento, mentre l’ampiezza del mercato è già in declino, questo potrebbe essere un buon segno di un’imminente inversione di tendenza. In particolare, se la divergenza è chiara e prima c’era una tendenza più lunga. All’interno di un trend intatto, l’indice e la quota di mercato dovrebbero svilupparsi parallelamente. Un buon esempio si è verificato all’inizio dell’agosto 2015, quando il trend puntava ancora verso l’alto, ma molti titoli si erano indeboliti. Per alcuni mesi, solo circa il 60% dei titoli hanno tradato oltre la loro MA (200), prima che il mercato effettivamente cadesse (figura 1).

TRADERS’: A cosa sta ancora guardando?

Krinsky: Cruciale è il sentiment (umore dei partecipanti al mercato). Questo riguarda principalmente la questione di quando andare a favore di tendenza e quando andare contro di essa. Pensare in contro tendenza è appropriato, secondo la mia esperienza, se l’umore è stato positivo per un lungo periodo, ma ci sono sempre più cattive notizie che il mercato ignora.

TRADERS’: Questo potrebbe essere segno di una esagerazione iniziale. Ha degli standard tecnici per questo?

Krinsky: Questo è un aspetto un po’ vago e varia da caso a caso. Una buona regola per gli indici è di inserire un limite al 15 per cento sopra la moving average. Se questo livello viene raggiunto, è un’esagerazione piuttosto estrema. È più difficile per i titoli singoli. Qui guardo piuttosto quali estremi sono stati raggiunti in passato. Quindi, misuro il prezzo della loro storia per scoprire che cosa è veramente estremo e cosa non lo è.

TRADERS’: E per quanto riguarda i fondamentali?

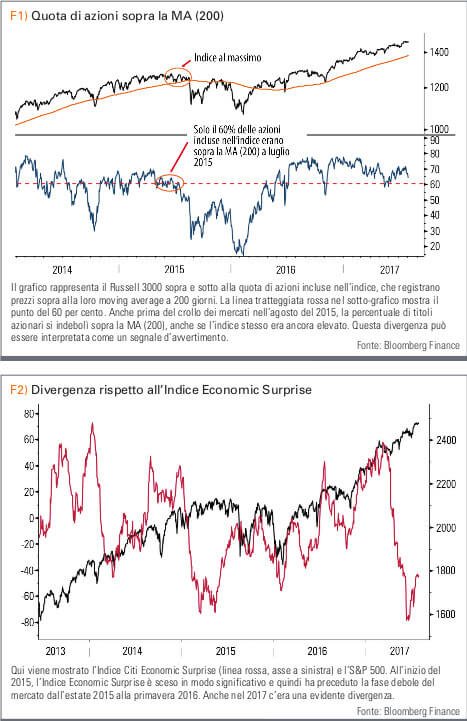

Krinsky: Sono solo responsabile dell’analisi tecnica, in cui mi sono specializzato. Inoltre, l’analisi fondamentale può essere facilmente ottenuta da altri analisti o tramite dati diretti. Ad un livello fondamentale, guardo l’Indice Economic Surprise e vedo come reagisce il mercato ai nuovi dati (figura 2). Da questo, a volte si possono trarre delle buone conclusioni.

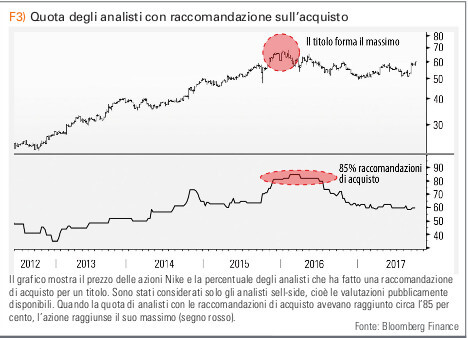

TRADERS’: Tecnicamente, si potrebbe valutare la quantità degli analisti, con riferimento alle loro valutazioni. Lei lo fa?

Krinsky: Sì, certamente. La situazione è interessante, ad esempio, quando circa il 90 percento di tutti gli analisti raccomandano una azione da acquistare, ma il prezzo inizia a diminuire in modo significativo. Qui, potrebbe emergere un’idea short dalla meta-analisi dell’analista. Un buon esempio è stata la Nike (figura 3). Il titolo era al primo posto quando l’85% degli analisti sell-side ha dato una raccomandazione di acquisto.

TRADERS’: Ci sono delle strategie per il trading a breve termine e gli investimenti a lungo termine che si sente di consigliare?

Krinsky: Un buon pattern è “vendere sulle buone notizie” (sell on good news). All’interno di una tendenza rialzista, un’azienda registra delle cifre positive, ma il titolo viene svenduto. Questo offre spesso una buona opportunità di entrata. In caso contrario, per strategie a lungo termine, generalmente consiglio di agire con il trend primario. Fintanto che i prezzi rimangono sopra la MA (200) e questo sale, preferisco essere long. Se d’altro canto, il prezzo è sotto la MA (200) mentre sta scendendo, preferisco essere o short o non tenere alcuna posizione.

TRADERS’: Prima ha detto che è alla ricerca di punti di entrata e di uscita specifici. Che cos’è rilevante nella sua decisione?

Krinsky: All’interno di un trend rialzista, come nell’ultimo caso, le fasi ipervendute sono un’entrata eccellente.

TRADERS’: In che modo si differenzia dagli altri analisti?

Krinsky: Con la mia ricerca tecnica, assumo un punto di vista indistinto senza conflitti di interesse. Ed è tutto oggettivo. Ad esempio, molte persone tendono a cercare le cose in un mercato bull come adesso, perché i prezzi devono scendere di nuovo. Io non ho una tale propensione. Vado con il mercato, dove molti analisti non sono certamente abbastanza obiettivi. A volte, una valutazione può sembrare semplice ed ovvia, ma è qualcosa che può funzionare particolarmente bene nei mercati.

L’intervista è stata condotta da Marko Gränitz

Marko Gränitz

Marko Gränitz è autore ed oratore nel campo della ricerca sul capitale di mercato e conduce interviste con trader in tutto il mondo. Sul suo blog, offre informazioni sulle nuove scoperte nella ricerca sul momentum e su altre anomalie dei profitti.