Trading del gap a breve termine

Il trading del gap di prezzo fa parte delle idee classiche per le strategie di trading. Nel suo libro “L’uomo che sussurrava alla Borsa” Meir Barak presenta una strategia per l’ETF S&P 500 che si basa sulla chiusura di tali gap di prezzo. Questa strategia è stata testata su SPY. Gli investitori in Germania, per i quali lo SPY non è negoziabile, possono anche implementare la strategia con CFD o future sull’S&P 500. Questo articolo vuole mostra le regole di trading, alcune statistiche ed esempi pratici.

Questa strategia riguarda il trading del gap che può verificarsi tra il prezzo di chiusura di un giorno di negoziazione e il prezzo di apertura del giorno successivo. A volte le differenze sono molto piccole e trascurabili. In altri giorni, i divari possono andare da moderati a molto grandi, a seconda di quali notizie sono state rese note durante la notte e di come si muovono i mercati. Esempi sono notizie economiche, eventi politici o semplicemente capricci degli investitori. Già sulla base del trading pre-exchange o dei future, di solito è facile riconoscere se si svilupperà o meno un gap significativo in un particolare giorno di trading.

L’autore sostiene che è sbagliato perseguire proiezioni dei prezzi in modo prociclico. Statisticamente parlando le probabilità di successo sono scarse e, in retrospettiva, si rivela spesso un errore. Al contrario, una strategia basata sulla riduzione dei prezzi dovrebbe essere redditizia. Diamo un’occhiata più da vicino.

La nostra strategia consiste nella garanzia che la maggior parte dei gap siano chiusi nello stesso giorno di trading. Quindi ci comportiamo in modo anticiclico.

Una buona ragione della frequente chiusura dei gap sono gli operatori istituzionali, che spesso sfruttano i gap dei prezzi verso l’alto come vendite a breve termine, o gap verso il basso come opportunità di acquisto a breve termine. Tuttavia, questa è una cosa che ci si può aspettare solo fintantoché il prezzo non rientra nel range del prezzo di chiusura del giorno precedente, poiché da questo momento in poi per gli investitori istituzionali tale opportunità smette di esistere.

La giusta dimensione del gap

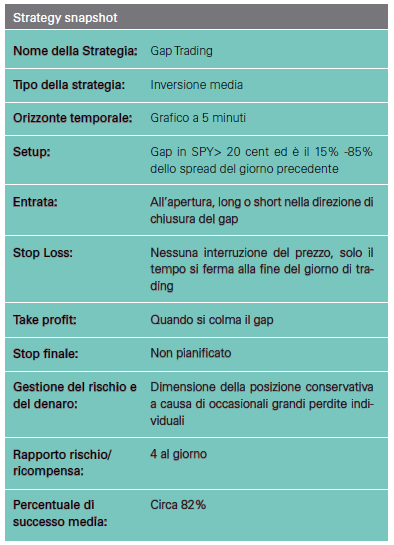

Nello specifico, considereremo ora una strategia di trading gap su S&P500ETF con la scorciatoia SPY su cui è stata testata l’impostazione.

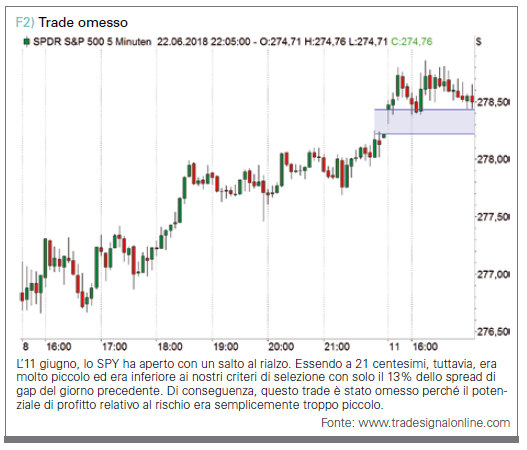

Ci sono anche alcuni requisiti per la dimensione del gap, invece di negoziare alla cieca ogni divario di prezzo. L’attenzione viene concentrata essenzialmente sul trading dei gap solo moderatamente grandi, dove possibile.

In primo luogo, deve esserci un divario di prezzo sufficientemente ampio da consentire un profitto significativo. Per questo andiamo a stabilire lo standard assoluto secondo cui il divario deve essere di almeno 20 centesimi. Inoltre, vorremo definire un limite inferiore relativo della dimensione del gap, che si basa sul range di trading del giorno precedente. Di conseguenza, il divario di prezzo dovrà costituire almeno il 15% del rispettivo intervallo del giorno precedente. Oltre al limite inferiore, definiamo anche il limite superiore per la dimensione del gap ammissibile. La ragione di ciò è che i gap di prezzo molto grandi sono spesso legati ad eventi straordinari per cui i prezzi tendono a muoversi nella direzione del divario. Questo diventa ancora più probabile se la dimensione del gap supera l’85% dell’intervallo del giorno precedente. Ne consegue che in questi casi non dovrebbero esserci trade.

Le regole del trading

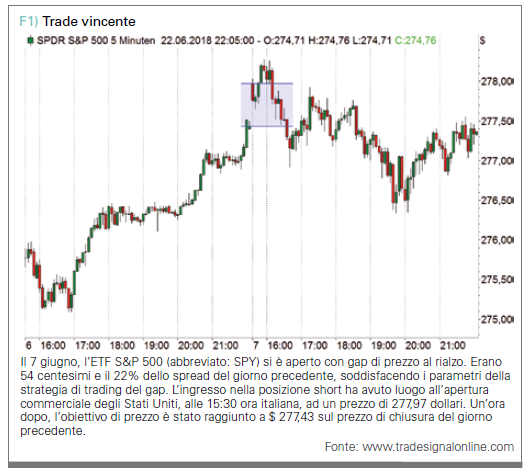

Se vengono soddisfatte le condizioni preliminari del setup, avviene l’inserimento sul mercato. In un gap verso l’alto, quindi, prendiamo una posizione short, e in un gap al ribasso una posizione long. Come obiettivo di prezzo, stabiliamo il prezzo di chiusura del giorno precedente, in cui il divario di prezzo è chiuso per definizione.

Circa l’80% di tutti i gap di prezzo si chiude entro lo stesso giorno, quindi possiamo aspettarci un alto tasso di successo. Circa il 90% di tutti i gap si chiude nell’arco di dieci giorni. Tuttavia, in quest’ultimo caso, ne corrisponde un rischio più elevato a causa del periodo di detenzione massimo significativamente più lungo. In questo articolo consideriamo quindi solo la variante intraday della strategia.

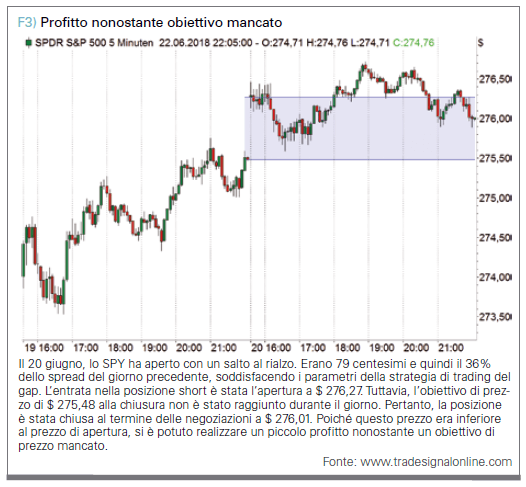

A titolo di salvaguardia contro il fatto che, contrariamente alle nostre aspettative, il prezzo continui a correre nella direzione opposta (e quindi contro di noi), stabiliamo un time-out. Questo avrà effetto alla fine del giorno di negoziazione se l’obiettivo di prezzo non sarà stato raggiunto entro tale data. Nella maggior parte dei casi, il ritiro con un arresto temporale significa una perdita. Ma ci può essere comunque un piccolo profitto, se la chiusura del gap è stata persa poco prima della fine del trading e il trade che ha innescato la fermata temporale è di conseguenza nell’utile contabile.

Statistiche

Nel complesso, questo approccio di trading ha un tasso di successo di circa l’82%, secondo i calcoli dell’autore. Sembra una strategia di grande successo. Tuttavia, gli operatori devono sapere che i tassi di perdita sono in media circa 2,5 volte più alti rispetto ai trade vincenti.

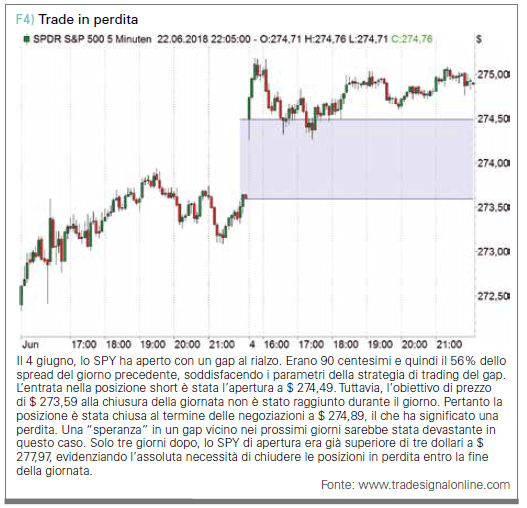

Quindi bisogna essere nella posizione di terminare le giornate in una posizione di perdita, invece di allontanarsi dalle regole e sperare in una contromossa. Le perdite sopra descritte sono principalmente dovute ai cosiddetti giorni “gap & go”, in cui i prezzi continuano ad aumentare in modo significativo dopo l’apertura del gap. Può succedere che posticipare l’uscita nei giorni seguenti porti a perdite ancora maggiori.

Nonostante le perdite, occasionali, relativamente grandi, la strategia nel suo insieme ha un’aspettativa positiva. Il totale di tre anni e 471 gap ha comportato un guadagno di circa il 17,5% all’anno, cosicché la strategia ha continuato a funzionare proficuamente anche dopo aver dedotto i costi di transazione.

Risk Management

Sebbene la strategia abbia un alto tasso di successo e un valore di aspettativa positivo, può portare a problemi con dimensioni di posizione non corrette. Sebbene solo il 18% circa delle transazioni finisca in perdita, in media esse apportano un contributo significativamente più negativo di un utile analogo. Tuttavia, durante una serie più lunga di vittorie, può accadere che il trader sottovaluti il rischio di una battuta d’arresto e corra dei rischi troppo elevati.

La probabilità che, ad esempio, compaiano in successione tre operazioni in perdita, è ancora pari allo 0,6% (calcolo: 0,183). È uno scenario, questo, che prima o poi si verificherà. Se le perdite che ne conseguono sono elevate, può accadere che venga perso un valore di circa dieci trade di profitti medi. Gli operatori dovrebbero pertanto prestare attenzione a lavorare con una gestione prudente dei rischi, utilizzando solo una piccola parte del capitale di trading disponibile in ogni operazione per evitare svantaggi di proporzioni catastrofiche.

Conclusione

La strategia del trading sui gap presentata presuppone un divario di prezzo moderatamente ampio per l’EFT S&P 500 nello stesso giorno di negoziazione. Il tasso di successo, intorno all’82%, è molto allettante, pur con qualche importante contraccolpo da mettere in conto in caso di perdita. Di conseguenza gli operatori dovrebbero prestare attenzione alle dimensioni delle posizioni conservative.

Meir Barak è un day-trader professionista, autore e fondatore della trading room online Tradenet. Dal 2004, più di 16.000 persone sono state addestrate nella compravendita di azioni di Tradenet.Meir Barak