Covered Call Writing con certificati di sconto

Molti investitori non hanno (ancora) la possibilità di tradare sulle borse dei future o addirittura di sottoscrivere opzioni. Se anche voi appartenete a questa categoria, avete ancora indirettamente la possibilità di utilizzare alcune delle strategie professionali dei trader di opzioni. Dopo tutto, molti prodotti d’investimento preesistenti non sono altro che costruzioni di opzioni garantite. Questa parte introduce una strategia molto comune: Covered Call Writing.

Covered Call Writing Classica

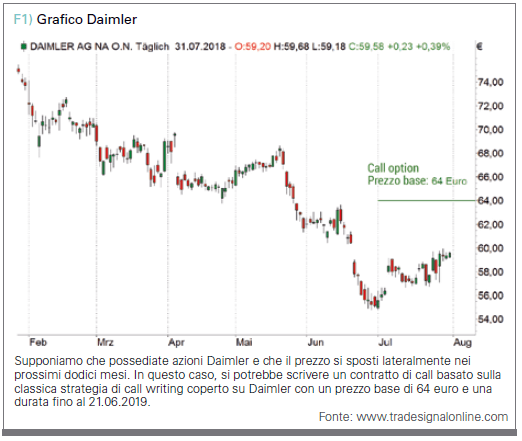

La Covered call writing presuppone che il titolo sottostante si trovi (in quantità sufficiente) nel proprio portafoglio o che sia stato acquistato contemporaneamente alla vendita delle opzioni. Quando si tradano opzioni su un mercato a termine, un contratto di solito dà diritto all’acquisto di 100 azioni. Nella maggior parte dei casi, la sottoscrizione di contratti call (completamente coperti) sul vostro stock di azioni richiede che abbiate almeno 100 di esse. Ad esempio, se si possiedono 100 azioni Daimler il 26 luglio 2018 e si prevede che il titolo si sposti lateralmente nei prossimi dodici mesi, per cui non ci si aspetta un aumento significativo del prezzo, si potrebbe sottoscrivere un contratto call su Daimler con un prezzo di esercizio di 64 dollari (distanza dal prezzo dell’azione: 7,6%) e durata fino al 21.06.2019. Questo garantirebbe un premio di 215 euro (2,15 euro x 100). Annualmente, questo equivale ad un rendimento di circa il quattro per cento sul valore delle vostre azioni. Qual è il rischio a questo punto? Il rischio è che il valore delle vostre azioni si riduca significativamente, in ogni caso lo sopportate comunque, anche se non vendereste le opzioni. Teoricamente, tuttavia, la vostra valutazione potrebbe essere stata troppo pessimista, e ci sarà un forte aumento del prezzo delle azioni Daimler durante la vita delle opzioni. Allora dovreste comunque emettere le vostre azioni al prezzo di 64 euro. Il call writing porta quindi ad una limitazione del massimo profitto (Cap). Naturalmente, il premio sull’Opzione rimarrà a voi. Ciò significa che non avreste guadagnato di più, secondo il prezzo base 64 euro + 2,15 euro (215 euro di sovrapprezzo / 100 azioni), per prezzi superiori a 66,15 euro senza aver venduto le opzioni. Solo se il prezzo delle azioni aumentasse di oltre l’undici per cento entro il termine delle opzioni di acquisto vendute, si guadagnerebbe di più senza il writer-business.

Implementazione dei certificati di sconto

Forse avete già notato la somiglianza della struttura con le caratteristiche di un certificato di sconto. Acquistandone uno, ci si trova in una situazione economica simile a quella di un trader di opzioni che utilizza il covered call writing. Il premio di opzione menzionato, che i trader ricevono in Covered Call Writing, è paragonabile allo sconto per ottenere un certificato rispetto al prezzo corrente del sottostante. L’importo (relativo) dello sconto dipende in gran parte da due fattori: l’intervallo di fluttuazione previsto (volatilità) e la durata residua. Sul mercato delle opzioni vengono pagati premi più elevati per la possibilità di forti fluttuazioni di prezzo rispetto ai bassi margini di fluttuazione. Con premi più elevati per la call venduta, l’emittente può ottenere un prezzo di vendita più elevato e quindi offrire uno sconto più interessante. D’altra parte, se i premi delle opzioni ottenibili sono bassi a causa della bassa volatilità, anche lo sconto del certificato sarà inferiore. Come il trader di opzioni in Covered Call Writing, anche gli investitori che acquistano un certificato di sconto accettano per questo sconto un limite alla massima possibilità di vincita. Anche in questo caso, questo è chiamato “cap”. Da un lato, più basso è il limite massimo, più alto è lo sconto. Lo sconto protegge così gli investitori dalle perdite di prezzo del sottostante e permette rendimenti positivi anche con prezzi laterali e anche leggermente in calo. Dall’altro lato, più alto è il tetto, più alto è il massimo rendimento possibile.

Situazioni di mercato adeguate

Oltre al covered call writing, i certificati di sconto sono ideali anche se gli investitori ritengono che il prezzo del sottostante non subisca variazioni significative entro i termini, per esempio se non presenta cali o aumenti troppo significativi. A differenza di un investimento diretto, un rendimento positivo può essere ottenuto anche se il prezzo dell’attività sottostante è fermo. Il prezzo d’ingresso scontato offre una protezione limitata contro le perdite di prezzo. Il rischio dei certificati di sconto risiede tuttavia nella possibilità di un forte calo dei prezzi del sottostante. Se il prezzo del sottostante alla fine del periodo è inferiore al limite massimo, viene eseguito un rimborso pari al prezzo di chiusura del sottostante (liquidazione in contanti) o una consegna del sottostante (Physical Settlement). Tuttavia, ciò non comporta necessariamente una perdita, poiché lo scarto di prezzo del certificato prevede una protezione limitata contro le perdite di prezzo. Solo se il prezzo del sottostante alla fine del periodo è inferiore al prezzo di ingresso, si verificheranno delle perdite. Ma queste saranno comunque inferiori a un investimento diretto.

Esempio

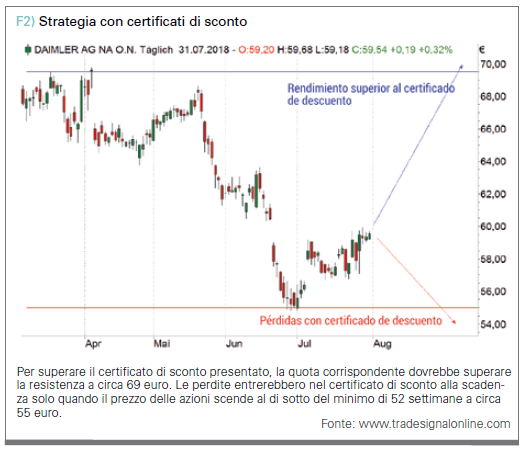

Come per il covered call writing, consideriamo nuovamente il titolo azionario Daimler come sottostante. Ipotizzando, come il trader di opzioni nell’esempio precedente, che il prezzo del titolo sia stagnante nei successivi 12 mesi e non superi significativamente i 64 dollari, quando si verifica questo scenario si può beneficiare di un certificato di sconto. Per questo abbiamo scelto un certificato di sconto il cui massimale è approssimativamente a questo livello di prezzo, che è di 64 euro. Tale certificato, con valutazione al 21.06.2019, la sera del 26.07.2018 costa 54,96 euro. Ad un prezzo dell’azione di 59,50 euro in questo momento, c’è uno sconto di 4,54 euro (corrispondente al 7,63 per cento). Ad ogni prezzo di liquidazione superiore al prezzo di acquisto di 54,96 euro, gli investitori generano un utile; ogni prezzo di liquidazione inferiore a 54,96 euro comporta una perdita che, tuttavia, è sempre inferiore a quella derivante dall’acquisto diretto dell’azione. Il rendimento massimo ottenibile di un tale investimento è fissato fin dall’inizio. Si calcola come differenza tra l’importo massimo (cap) e il premio, in questo caso, 9,04 euro per certificato (corrispondente ad un rendimento massimo del 16,4%).

Scenari possibili alla scadenza

Idealmente, le azioni Daimler alla scadenza chiudono al di sopra del limite massimo. In questo scenario, gli investitori ricevono l’importo massimo di 64 euro, anche se il titolo Daimler è cresciuto significativamente. Il prezzo dell’azione, al di sopra del quale un investimento diretto nell’azione si rivela utile, viene chiamato punto di sovra-rendimento. In questo esempio, sarebbe di 69,26 euro (corrispondente al rendimento massimo del 16,40% sulla base del prezzo dell’azione di 59,50 euro). Analogamente al premio ricevuto in Covered Call Writing, lo sconto (per i certificati di sconto) assorbe le perdite fino a un certo livello. Ad esempio, se l’azione Daimler è inferiore del sette per cento rispetto al prezzo al momento dell’acquisto del certificato di sconto e quindi anche al di sotto del suo massimale, gli investitori ricevono un rimborso al tasso di questo prezzo o la consegna fisica delle azioni Daimler, a seconda del design del prodotto. Tuttavia, non si realizza alcuna perdita in quanto questo prezzo corrisponde al suo prezzo di costo scontato e quindi, a parte eventuali distribuzioni di dividendi, è migliore rispetto agli azionisti che hanno già una perdita del sette per cento. In uno scenario negativo, il titolo chiude al di sotto del prezzo di acquisto del certificato di sconto il giorno della valutazione, ad esempio a 50 euro. Ciò corrisponde all’importo di rimborso del certificato o al valore dell’azione consegnata, cosicché gli investitori subiscono una perdita di 4,96 euro, pari a circa il nove per cento. Gli azionisti, invece, hanno una perdita di poco meno di 9,50 euro, pari a circa il 16 per cento.

Applicazione versatile

Quando si utilizzano i certificati di sconto si possono distinguere fondamentalmente tre strategie. Gli investitori che seguono una strategia difensiva scelgono il limite massimo possibile. Più basso è il limite massimo, maggiore è lo sconto, ma minore è il rendimento massimo possibile. Uno sconto elevato può aiutare a raggiungere un rendimento positivo anche se il prezzo del sottostante è negativo. D’altra parte, se si desidera implementare una strategia neutrale con certificati di sconto, è possibile scegliere un limite massimo pari al livello di prezzo corrente del sottostante. Lo sconto sarà inferiore, ma grazie alla maggiore disponibilità ad assumersi dei rischi, il rendimento massimo aumenta. In questo caso, un movimento laterale del sottostante è sufficiente a realizzare il massimo rendimento. Se gli investitori assumono ulteriori aumenti di prezzo sul sottostante e quindi scelgono un limite massimo al di sopra del prezzo corrente, si consiglia una strategia più offensiva. Tuttavia, è importante che il cap non sia troppo al di sopra del prezzo corrente. Se lo sconto scende quasi allo zero per cento, non ha senso accettare un profit cap.

Conclusione

Oltre alla classica implementazione con opzioni, il Covered Call Writing funziona anche con certificati di sconto e può quindi essere facilmente realizzato da investitori privati. Gli investitori possono quindi contare sul fatto che il prezzo di un sottostante non cambia in modo significativo nel corso della durata e i guadagni si realizzeranno.

Alexander Mantel

Alexander Mantel è considerato un esperto comprovato nei derivati. Oltre alla sua attività di trader indipendente e autore freelance, fornisce consigli nello sviluppo di nuovi prodotti e piattaforme di trading. Fornisce la sua esperienza non solo a banche e broker, ma anche agli investitori impegnati nel coaching individuale. traders@alexandermantel.com

Alexander Mantel è considerato un esperto comprovato nei derivati. Oltre alla sua attività di trader indipendente e autore freelance, fornisce consigli nello sviluppo di nuovi prodotti e piattaforme di trading. Fornisce la sua esperienza non solo a banche e broker, ma anche agli investitori impegnati nel coaching individuale. traders@alexandermantel.com