Lo studio delle tendenze di mercato attraverso l’analisi dei prezzi può essere implementato utilizzando dati che non si trovano nel mondo finanziario, ma che possono comunque influenzarlo. Visto che l’andamento della diffusione del Coronavirus condiziona l’andamento dei mercati finanziari, possiamo analizzare i dati giornalieri di contagio nelle varie nazioni utilizzando un indicatore tecnico di forza relativa.

Con questo tipo di indicatore si comparano due strumenti finanziari attraverso un rapporto tra i loro prezzi, per verificare quale dei due è più forte rispetto all’altro. Lo stesso indicatore può essere utilizzato sui dati di contagio giornalieri di ogni singola nazione per capire come si stanno sviluppando i contagi in Cina rispetto al resto del mondo. Inoltre, è possibile valutare come si sta sviluppando il contagio al di fuori della Cina nelle varie nazioni.

Per il primo caso è necessario esaminare l’andamento del rapporto fra l’incremento del numero di contagi in Cina rispetto al resto del mondo. Qui sotto riporto il grafico costruito su scala logaritmica utilizzando il database sullo sviluppo mondiale dei contagi della John Hopkins University. Possiamo notare che fino a metà febbraio la Cina aveva un numero di contagiati che cresceva con una velocità superiore a quella del resto del mondo. A partire dalla seconda metà di febbraio la situazione si è invertita.

F1) Grafico della forza relativa del tasso di contagio della Cina rispetto al resto del mondo

Verifica dell’andamento del tasso di contagio in territorio cinese rispetto al resto del mondo.

Fonte: elaborazione dell’autore su base dati della John Hopkins Whiting School of Engineering

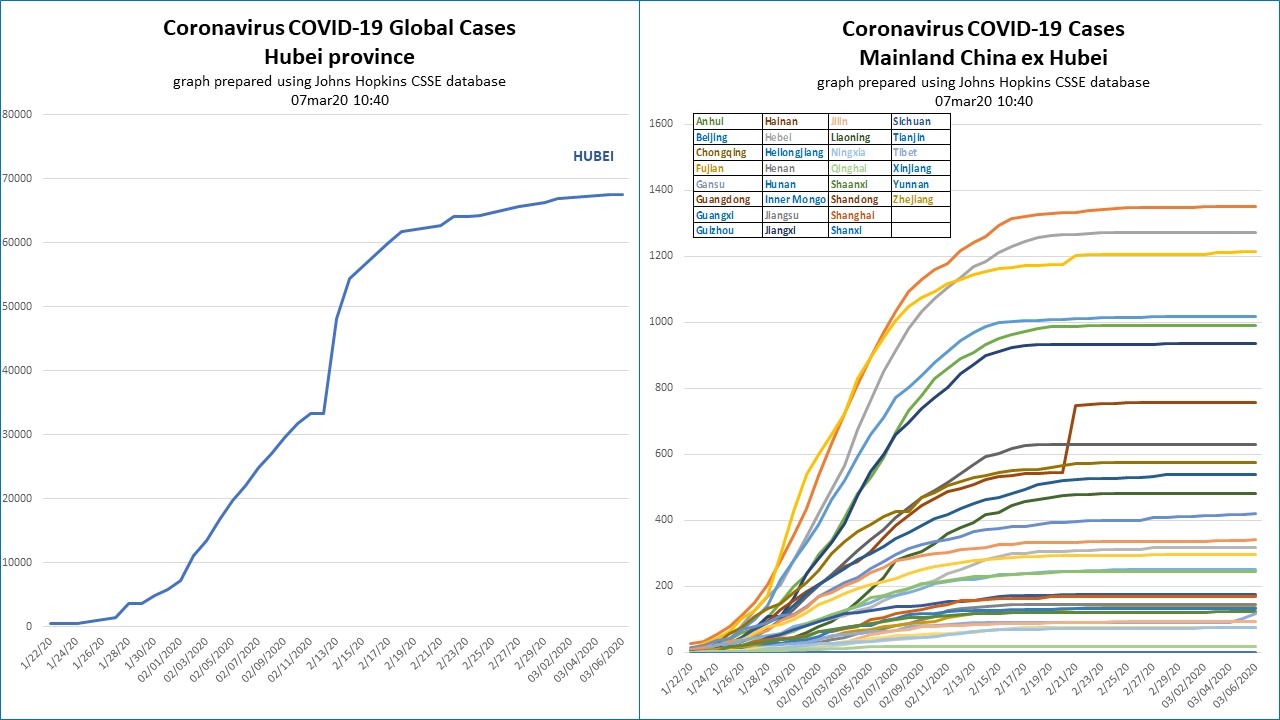

Possiamo notare nei due grafici successivi, che le curve di contagio all’interno delle varie province cinesi si sono ormai appiattite. Nel grafico di sinistra è rappresentata la curva di contagio cumulativa per la provincia di Hubei, dove sono concentrati il maggior numero di contagiati (84%): nel grafico di destra abbiamo le altre principali province cinesi: si può osservare che il numero di contagiati per provincia non supera i 1.400 casi, con il numero massimo di 1.352 contagi nella provincia del Guangdong.

F2) Grafico cumulativo dei contagi nella provincia di Hubei (sinistra) e nelle altre province cinesi (destra)

Verifica dell’andamento del numero dei contagiati per provincia in Cina.

Fonte: elaborazione dell’autore su base dati della John Hopkins Whiting School of Engineering

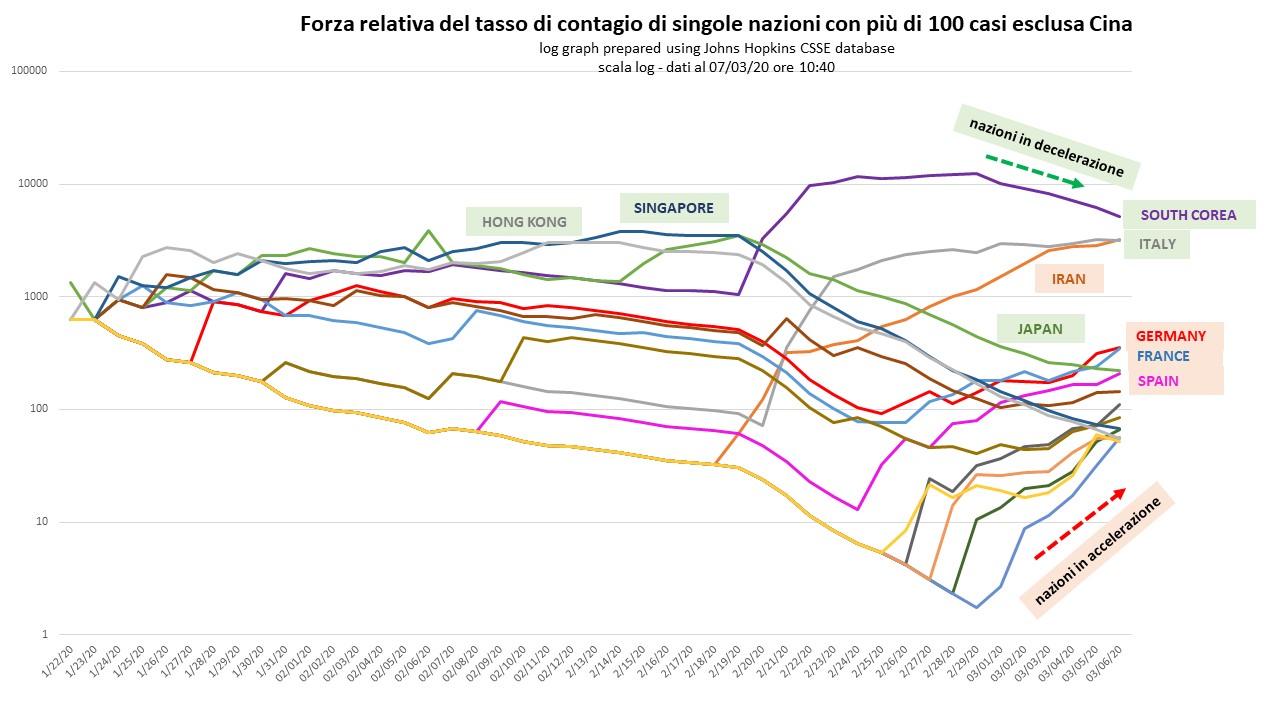

Quindi, se i dati sono attendibili, per il momento in Cina sono riusciti a contenere la situazione: buona notizia per i mercati finanziari. Nel grafico successivo è rappresentata la forza relativa del numero di contagi per nazione nel resto del mondo. Possiamo notare che ci sono dei paesi “virtuosi”, dove, grazie alle manovre di contenimento attuate, la progressione del numero di contagiati è già in discesa (Hong Kong, Singapore e Giappone). Paesi come l’Italia, dove la progressione sta rallentando. Paesi come l’Iran dove dopo un rallentamento gli ultimi dati indicano un nuovo aumento di velocità, comunque da verificare nel prossimo periodo. Abbiamo infine un gruppo di paesi dove la velocità di contagio ha cominciato recentemente ad accelerare. Questi paesi sono rappresentati dalle curve colorate che si trovano nella parte bassa del grafico, e che stanno cominciando a salire verso il centro (Germania, Francia, Spagna, Svizzera, UK, Norvegia, Svezia, Irlanda e Belgio).

F3) Grafico della forza relativa del tasso di contagio nel mondo, Cina esclusa

Verifica dell’andamento del tasso di contagio nelle singole nazioni al di fuori della Cina.

Fonte: elaborazione dell’autore su base dati della John Hopkins Whiting School of Engineering

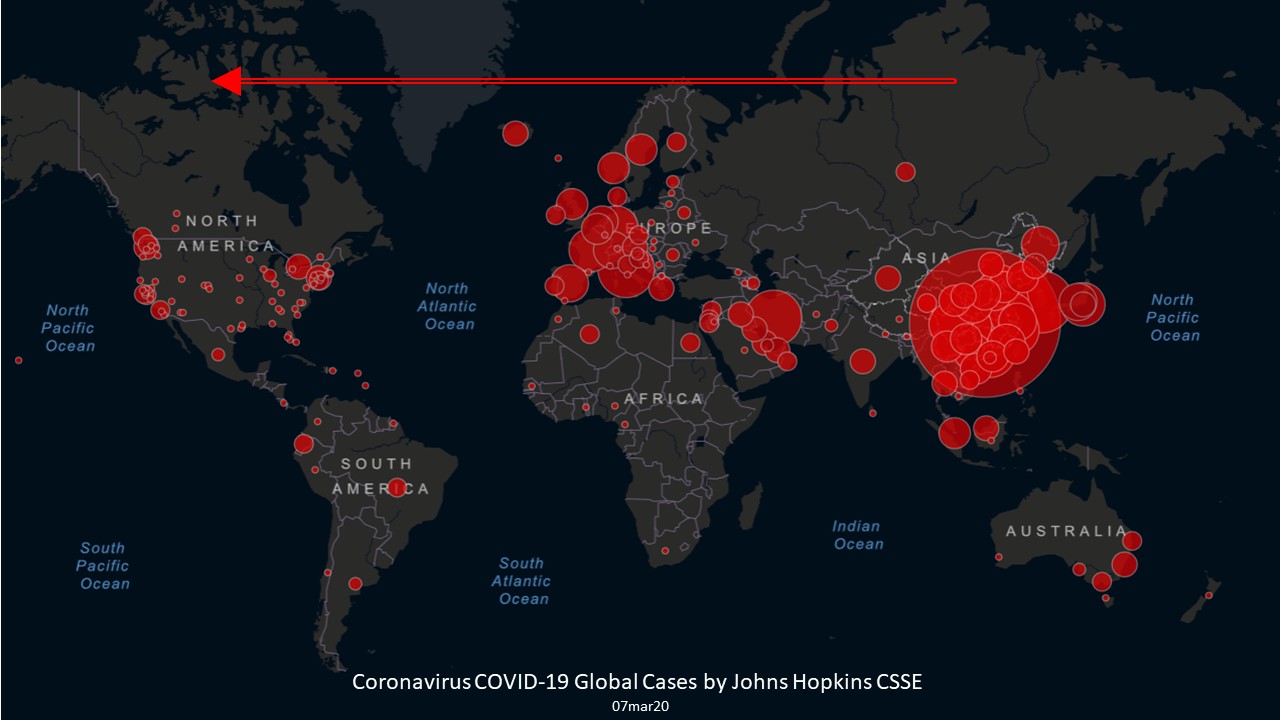

Pare quindi che i dati del contagio ci indichino un iniziale contenimento dei nuovi casi in oriente, ed un trend di nuova crescita man mano che ci si sposta verso occidente. La mappa aggiornata della John Hopkins che vi riporto qui sotto, dà una conferma visiva di quello che sto scrivendo (la freccia rossa è una mia aggiunta).

F4) Mappa mondiale con i casi di Coronavirus

Verifica dei casi di Coronavirus per macro-regioni.

Fonte: John Hopkins Whiting School of Engineering

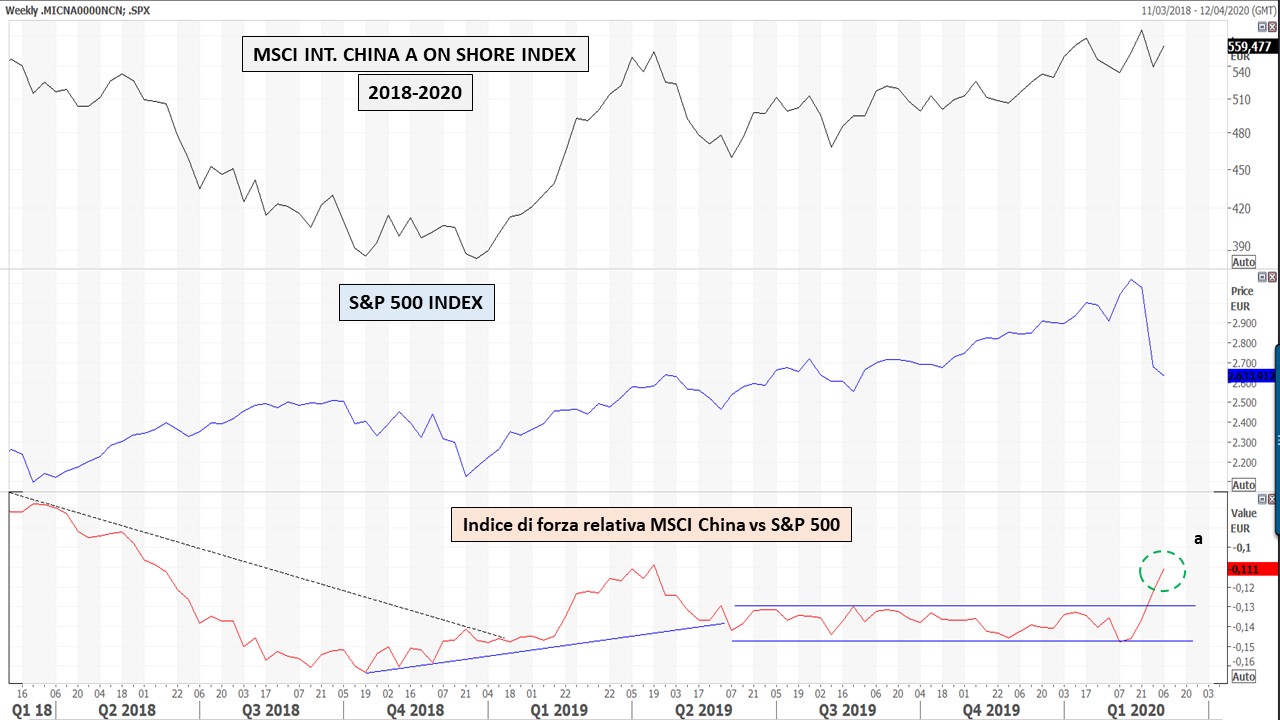

Le manovre di contenimento del virus sul mercato cinese si possono già potenzialmente notare sui prezzi delle attività finanziarie. Se osserviamo un grafico di forza relativa tra Cina e Usa nel terzo riquadro del grafico sottostante, notiamo che l’indicatore è recentemente uscito da un canale laterale (a), ma è un segnale piuttosto prematuro e va confermato nel prossimo periodo.

F5) Grafico dell’indice di forza relativa tra MSCI China Index e S&P 500 – dati settimanali – 2018 -2020

Verifica della forza relativa del mercato azionario cinese rispetto all’indice S&P500.

Fonte: elaborazione dell’autore

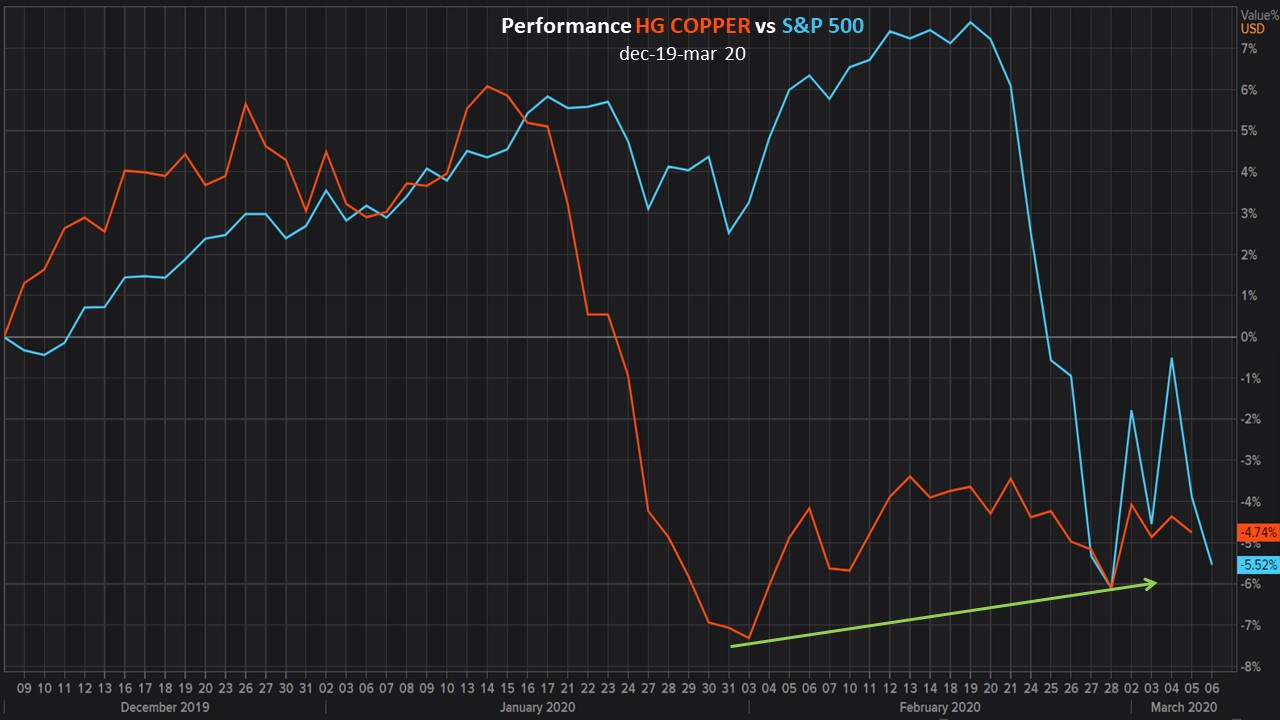

Una ulteriore conferma arriva comunque anche da un asset che considero il “canarino nella miniera”, cioè il livello del prezzo del rame, particolarmente sensibile al mercato cinese. Possiamo notare nel grafico seguente che ha anticipato la caduta prima dell’indice americano S&P 500, ma attualmente ha creato due minimi rialzisti.

Si tratta di segnali giornalieri che hanno bisogno di conferma nelle prossime settimane, ma che non sono da sottovalutare per capire dove i compratori stanno spostando i flussi di denaro.

F6) Performance Rame e S&P 500

Analisi della performance del Rame e dell’indice S&P 500.

Fonte: elaborazione dell’autore

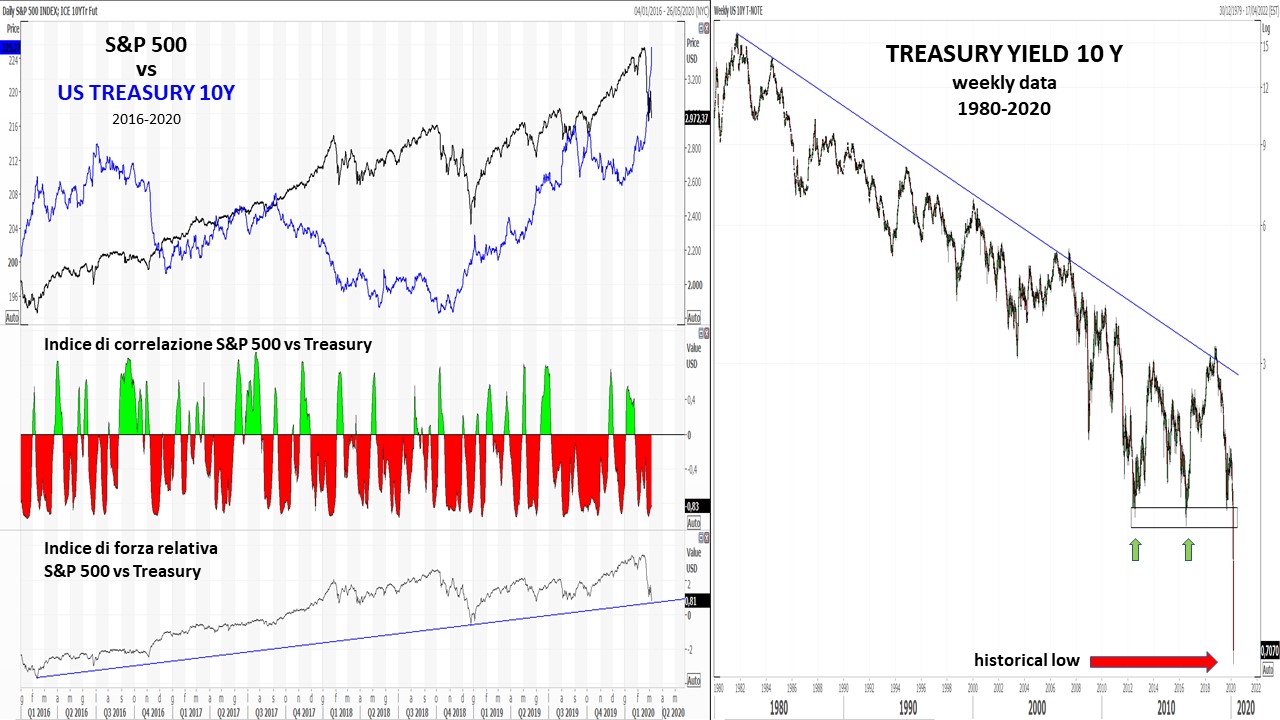

Un altro segnale incoraggiante è dato dal fatto che le correlazioni tra i mercati finanziari sono ancora in essere. La fuga degli investitori dal rischio azionario trova rifugio nei Treasury americani e nell’oro. Nel grafico sottostante di sinistra si può osservare che quando l’indice S&P 500 (rappresentato dalla curva nera) scende, il prezzo dei Treasury (curva blu) sale. Nel riquadro centrale è rappresentato l’indice di correlazione tra S&P 500 e Treasury: fino a quando c’è più rosso che verde va tutto bene. Nell’ultimo riquadro è rappresentata invece la forza relativa tra i due asset che sta arrivando su un importante supporto. In caso di rottura si presenteranno brutti momenti per il mercato azionario. Un segnale molto negativo, da non sottovalutare, è rappresentato invece dal crollo del tasso dei Treasury decennali a livelli mai raggiunti in tutta la sua storia (si veda il grafico di destra). Questa situazione potrebbe creare all’interno del sistema finanziario, se eccessivamente protratta nel tempo, numerosi problemi.

F7) Grafico di correlazione fra S&P 500 e Treasury (destra) e andamento storico del tasso Treasury decennale (sinistra)

Analisi della correlazione tra attività rischiose (S&P 500) e difensive (Treasury) e relativo tasso.

Fonte: elaborazione dell’autore

Abbiamo quindi una situazione che sta potenzialmente rientrando dalla sua criticità nella zona orientale, ma uno sviluppo dei contagi soprattutto verso la zona americana che metterà a dura prova nelle prossime settimane i mercati occidentali. Dipende quindi come le autorità centrali si organizzeranno per affrontare il problema. Sull’indice S&P 500 un livello di supporto da osservare attentamente è quello che si trova nell’area attorno alla banda mensile inferiore di Bollinger, da me precedentemente indicata anche nella crisi del 2018 come potenziale punto di arrivo (2.750/2.600 zona gialla del grafico). Tra l’altro, più o meno allo stesso livello, troviamo anche un ulteriore supporto creato dalla trendline rialzista che collega i due importanti minimi del 2016 e del 2018 (a).

F8) Grafico mensile indice S&P 500 – 2015-2020

Verifica dei livelli mensili di supporto in termini di trend e volatilità, dell’indice S&P 500.

Fonte: elaborazione dell’autore

In conclusione, possiamo dire che, esaminando attraverso indicatori di analisi tecnica i dati dello sviluppo mondiale del contagio del Coronavirus, possiamo notare che in Cina la situazione sta temporaneamente rientrando. Sui grafici di prezzo si cominciano a vedere i primi segnali, che però andranno confermati nelle prossime settimane in quanto potrebbero essere solo un fuoco fatuo.

La situazione del contagio sta sviluppandosi nelle zone europee e medio orientali. Alcune nazioni stanno prendendo il controllo della situazione, altre devono ancora subire. Lo stesso si può dire per la parte americana dove la risposta delle autorità allo sviluppo del contagio influenzerà i futuri prezzi delle attività finanziarie. Già alcune manovre, come l’inaspettato abbassamento dei tassi da parte della Fed, ha portato i suoi effetti estremi sui grafici, come quello dei Treasury decennali.

Attualmente i prezzi si trovano sotto pressione. Diverse attività finanziarie rischiose sono sotto la loro media mobile a 50 giorni, altre vicine o sotto la media mobile a 200 giorni.

Se pensiamo in chiave probabilistica, le pandemie sono quegli eventi che si trovano sulle code delle Gaussiane: si tratta di eventi molto rari e imprevedibili che, se confermati, portano a dei seri disastri.

È quindi chiaro che lo sviluppo di questa situazione sarà bipolare: potrà essere una grande opportunità di acquisto, ma anche un potenziale inizio di un bear market.

Nei prossimi periodi tutti i livelli di supporto di prezzo e le correlazioni tra i mercati andranno verificate con attenzione per capire gli sviluppi di questa straordinaria situazione. Mediare attività rischiose in questo momento potrebbe essere prematuro. Come dice Warren Buffett: “Per fare soldi devi innanzitutto sopravvivere”.

Attualmente la costruzione di portafoglio presenta delle particolari attenzioni. Essendo la maggior parte dei prezzi delle attività finanziare in ipervenduto (azioni) o in ipercomprato (beni difensivi come Treasury oppure oro), e chiaro che una notizia positiva (come un nuovo vaccino in arrivo), oppure una negativa (per esempio, forte ed improvviso incremento inaspettato di contagi sul mercato americano), possono muovere i prezzi o da una parte o dall’altra. Ecco perché per chi è già investito, è meglio diversificare sui due fronti (investimenti rischiosi e difensivi), incrementando o decrementando gradualmente i diversi asset in base allo sviluppo della situazione.

Mario Valentino Guffant CFTe – SAMT Vice President – Swiss Italian Chapter

Mario Valentino Guffant CFTe – SAMT Vice President – Swiss Italian Chapter

mario.guffanti@samt-org.ch