Daniel Haase

Nel 2010 Daniel Haase gestiva un proprio fondo azionario insieme ai suoi colleghi. L’anno precedente, il suo sistema di analisi e trading basato sulle tendenze aveva vinto il VTAD Award. Oggi, Daniel Haase è responsabile delle strategie di investimento dei suoi fondi e dei suoi mandati come membro del comitato esecutivo della HAC VermögensManagement AG di Amburgo (www.hac.de), che gestisce

circa 200 milioni di euro di investitori istituzionali e privati. Marko Gränitz lo ha

incontrato ad Amburgo per parlargli di ciò che è cambiato negli ultimi otto anni, quali lezioni ha imparato e qual è il suo attuale approccio.

Maggiori informazioni su Daniel Haase sono disponibili su www.hac.de.

Daniel Haase scrive la newsletter Pathfinder (23 edizioni all’anno), che i lettori possono provare gratuitamente e senza impegno per sei mesi. Vi basta inviare una email

informale a info@hac.de con facendo riferimento a questa intervista.

TRADERS´: CHE COSA È CAMBIATO DALLA NOSTRA PRIMA INTERVISTA CON TE?

Haase: All’epoca ero un lavoratore autonomo e ho cercato di fare molte cose da solo, dalla gestione patrimoniale per l’acquisizione e supporto ai clienti fino alla contabilità e conformità. Col senno di poi, mi ci è voluto un tempo incredibilmente lungo per rendermi conto che questo progetto era al di là dei miei poteri. Da tre anni e mezzo lavoro per un consulente finanziario ben consolidato dove ho un’infrastruttura molto migliore, il che mi consente di concentrarmi sull’analisi del mercato e sulla gestione patrimoniale. Sono responsabile delle strategie di investimento all’interno e a questo punto posso mettere a frutto tutta la mia energia.

TRADERS´: E’ CAMBIATO ANCHE IL TUO APPROCCIO AL TRADING?

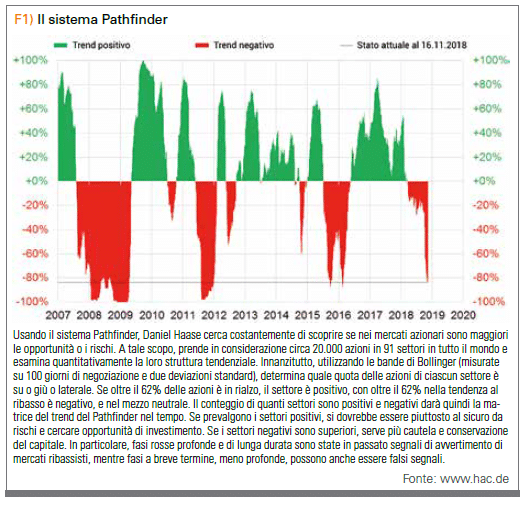

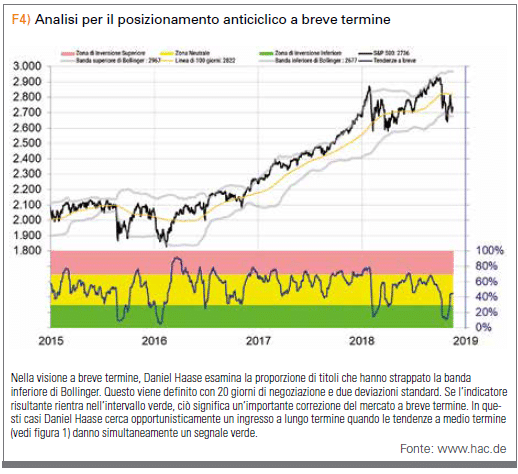

Haase: L’analisi del mercato segue un approccio basato sulle stesse regole sostanziali, ma ho apportato alcuni ampliamenti. Dopotutto, il mio approccio al trend di medio termine ha funzionato molto bene con le principali tendenze del 2008, 2009 e il crollo del 2011 (Figura 1). Ma dal 2010 ci sono stati alcuni segnali falsi significativi. Ecco perché, nel 2013/14, ho sviluppato una strategia aggiuntiva, a breve termine e anticiclica di cui vorremmo parlare. Ciò che è cambiato è anche l’implementazione. In precedenza, veniva generato un segnale per ogni azione del portafoglio e venivano di conseguenza prese le decisioni relative all’acquisto o alla vendita. Oggi voglio mantenere sempre una selezione delle azioni favorevole. Per ottenere ciò, combino diversi fattori di successo: momento positivo, bassa volatilità e una valutazione fondamentalmente favorevole. Oggi, l’analisi delle tendenze serve solo a rispondere al dubbio se, a mio parere, proteggere un portafoglio azionario vantaggioso parzialmente o completamente dai rischi di mercato.

TRADERS´: PUOI SPIEGARCI MEGLIO I FATTORI INDIVIDUALI?

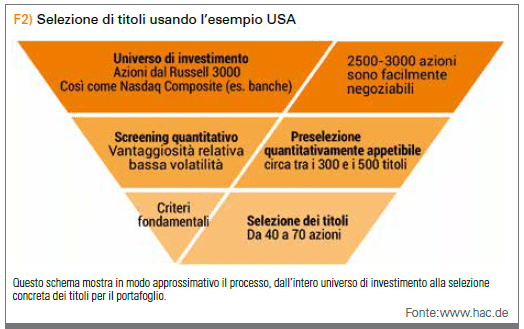

Haase: Molto volentieri. Iniziamo con lo slancio. Qui creo le classifiche in cui tutte le azioni dell’universo in esame sono ordinate in ordine decrescente del rendimento a 6 mesi. Di questa selezione, considero approssimativamente la metà superiore, escludendo al tempo stesso le azioni con lo slancio più estremo, in quanto potrebbero essere particolarmente soggette a correzioni. Questo lascia una selezione di titoli che fondamentalmente hanno uno slancio vantaggioso e positivo, senza essere eccessivo. In un secondo tempo applico lo stesso principio alla classifica di volatilità.

Qui analizzo le fluttuazioni dei singoli titoli nell’arco di sei mesi e scelgo circa il 40% dei titoli con le volatilità più basse. Il terzo passo è determinare l’intersezione di queste due selezioni. Quindi azioni che emergono sia dalla classifica dello slancio che da quella della volatilità. In questo modo, la selezione di titoli idonei dell’intero universo è chiaramente già limitata.

TRADERS´: DOVE ENTRA IN GIOCO LA VALUTAZIONE FONDAMENTALE?

Haase: Questo è il terzo passo. Vengono ora esaminati i parametri delle azioni selezionate per slancio e volatilità. Tra le varie cose, guardo il classico rapporto “price/earning” (P/E). Insieme ad altri criteri, formulo anche qui una graduatoria, sulla base della quale le azioni precedentemente selezionate vengono nuovamente ordinate. Da questo elenco finale verranno acquistate in ordine decrescente le azioni in modo equilibrato fino a quando il portafoglio non è pieno. A seconda della ponderazione che uso, questo corrisponde a un numero tra 40 e 70 singoli titoli.

TRADERS´: COME PROSEGUI NEL PERIODO IN CUI IL PORTAFOGLIO E’ ATTIVO?

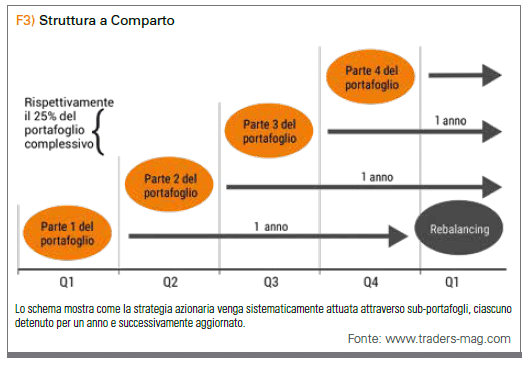

Haase: Le posizioni acquistate sono di solito tenute per un periodo di un anno. Tuttavia, c’è un altro componente nel processo. A seconda delle dimensioni del fondo, la procedura descritta viene eseguita su base trimestrale o mensile e viene stoccato un sub-portafoglio con le azioni corrispondenti. Ad esempio, considerando un ritmo trimestrale, il fondo consisterà in quattro sub-portafogli indipendenti, ciascuno con un portafoglio di tre mesi che dura per un anno (cfr. Figura 3). Secondo il ritmo mensile, ci saranno dodici sotto-portafogli che andranno tenuti per un anno a intervalli di un mese.

TRADERS´: COSA SUCCEDE DOPO UN ANNO?

Haase: Segue una nuova classifica. Le azioni saranno scambiate in conformità con le classifiche modificate e le posizioni esistenti saranno ribilanciate a parità di ponderazione se si verificano seri scostamenti. Nel complesso, tuttavia, molti titoli rimangono nel portafoglio più a lungo; il periodo di detenzione medio è di due anni.

TRADERS´: PER QUALI MERCATI UTILIZZI IL PROCESSO DI SELEZIONE?

Haase: Per tutti i fondi e i mandati che consigliamo, applichiamo questo processo sui titoli azionari delle seguenti quattro aree valutarie: Dollaro USA, Euro, Yen e Dollaro di Hong Kong. In queste aree valutarie, la selezione di base delle azioni è abbastanza ampia da costituire in base alle nostre regole un portafoglio favorevole.

TRADERS´: ANCHE SE HAI ORA UN PORTAFOGLIO PRINCIPALMENTE VANTAGGIOSO, C’E’ ANCORA LA POSSIBILITA’ DI BATTUTE D’ARRESTO, MERCATI RIBASSISTI E CRASH. COME GESTISCI QUESTO GENERALE RISCHIO DI MERCATO?

Haase: La cosa piacevole dei miei dati sulla struttura delle tendenze a medio termine è che finora non ci sono stati crash o un mercato ribassista nelle fasi verdi. Questo vale sia per la fase live dal 2007 in poi che per i dati del backtest risalenti agli anni ’80. Nelle fasi verdi, espongo quindi completamente la mia selezione di titoli alle opportunità e ai rischi del mercato.

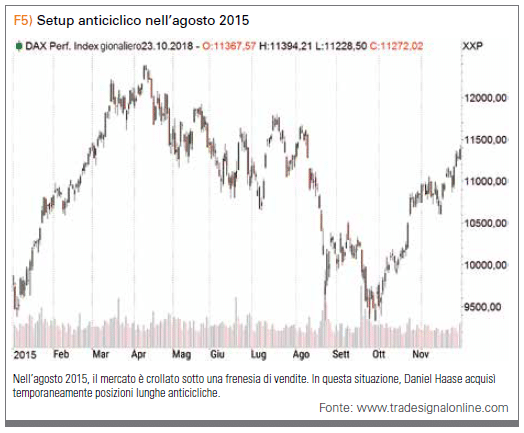

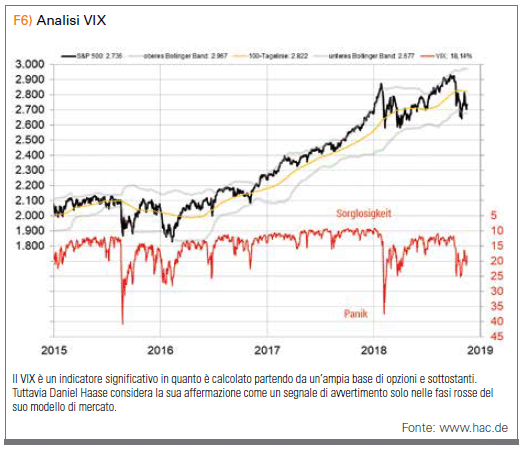

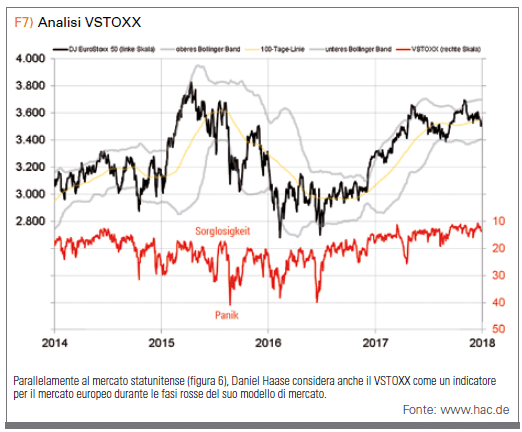

Nelle fasi rosse è una questione importante la sicurezza del rischio di mercato per i derivati , soprattutto quando il nervosismo del mercato – leggibile da vari indici di volatilità – supera un certo livello. In caso di panico o crash, sono pronto a investire a ripresa appena iniziata. Aspetto un primo segnale di rassicurazione o di inversione a breve termine e poi apro posizioni lunghe. Preferisco vendere opzioni put a lungo termine, che a questo punto hanno un alto livello di volatilità implicita a causa dell’aumento della gamma di prezzi dopo il reset e quindi portano a premi allettanti. È tuttavia obbligatoria un’osservazione attiva del mercato per poter uscire rapidamente in caso di ripresa debole o addirittura completamente assente. Se d’altra parte, la ripresa è confermata, mi piace rialzare la posta con delle Short Put. Ad esempio, ci sono state buone opportunità anticicliche nel crash a sorpresa dell’agosto 2015 (Figura 5) e Brexit nel giugno 2016. Purtroppo, ho perso l’opportunità del febbraio 2016.

TRADERS´: TUTTAVIA, NON SI HA MAI LA CERTEZZA CHE UNA CORREZIONE SIA ALLA FINE; SI PUO’ SEMPRE ANDARE INCONTRO AD UN NUOVO CROLLO. COME SI POSSONO EVITARE FALSI SEGNALI SPECIALMENTE RELATIVI ALLE POSIZIONI LUNGHE ANTICIPATE?

Haase: Come ho detto, aspetto i primi segnali affidabili di rassicurazione. Idealmente, ad esempio, questo sarà un up-market del 90%, seguito da ulteriori acquisti di follow-up. Anche i picchi di turnover estremi sono un criterio eloquente della formazione di almeno un fondo temporaneo. Inoltre, butto un occhio all’umore generale nel mercato per stimare quanto sia nervoso l’ambiente al momento. Va tuttavia notato che a volte l’umore è estremo senza che ci siano alti o bassi significativi sul mercato. Al contrario, alti e bassi sul mercato vanno sempre di pari passo con un sentimento estremo.

TRADERS´: CI DICI CHE COSA FAI PER TUTELARTI IN UN MERCATO RIBASSISTA PROLUNGATO DURANTE LE FASI ROSSE?

Haase: Qui utilizzo le transazioni di copertura con futures e opzioni, in base alle quali i futures vengono raramente utilizzati come uno strumento “duro”. Preferisco vendere opzioni call per guadagnare premi positivi nel tempo.

TRADERS´: COME DECIDI SE AGIRE IN MODO ANTICICLICO O TUTELARTI?

Haase: Questo a sua volta dipende dal nostro modello di tendenza genitore (vedi Figura 1). Come già accennato, finché abbiamo una fase verde, la probabilità di crolli significativi è piuttosto bassa. Sebbene delle sei fasi rosse nel nostro modello solo tre casi si sono rivelati veri e propri crash, la prudenza ha ripagato. Mentre si perde qualche punto percentuale sul mercato in caso di un segnale falso, come nel 2014, con un segnale di avviso corretto ci siamo risparmiati il peggio. Sia nel 2008 che nel 2011, sono stato in gran parte in grado di proteggere il capitale che mi era stato affidato.

TRADERS´: ANCHE I SEGNALI D’ERRORE LO FANNO, O NO?

Haase: Assolutamente, ma questo è il prezzo da pagare per evitare le grandi catastrofi. Se la fase rossa risulta essere un segnale falso, dovremo probabilmente tornare a prezzi più alti o sciogliere lì le nostre posizioni di copertura. Tuttavia, devo anche dire che il mio sistema è abbastanza buono nel rilevare potenziali mercati ribassisti con un tasso di successo del 100% e un numero simile di segnali extra senza crolli. Solo poche settimane fa, gli economisti del Fondo Monetario Internazionale hanno analizzato che il Fondo monetario internazionale (FMI) aveva previsto correttamente solo nove delle 212 recessioni nei paesi analizzati. In altre parole, il 96 percento di tutte le recessioni ha visto il FMI fallire. Preferisco fare affidamento sul mio sistema.

TRADERS´: PRIMA HAI DETTO CHE AGISCI “IN BASE A REGOLE SOSTANZIALI”. IN QUALI AREE ENTRANO IN GIOCO I TUOI VALORI PERSONALI?

Haase: Vi sono alcuni dettagli che finora non sono stato in grado di quantificare. Nell’estate 2018, ad esempio, abbiamo avuto segnali contraddittori dagli Stati Uniti (fase verde), Europa (fase gialla) e mercati emergenti (fase rossa). A ottobre, il quadro generale è diventato negativo ovunque. Ci sono anche fattori come l’apprezzamento relativamente alto negli Stati Uniti, dove, a tal proposito, sul fronte interessi esistono già chiare alternative alle azioni. D’altra parte, in Europa è invece difficile calcolare i rischi politici.

TRADERS´: PER CONCLUDERE, HAI QUALCHE SUGGERIMENTO PER GLI INVESTITORI? O C’È QUALCOSA CHE, SECONDO LA TUA ESPERIENZA, SBAGLIANO SPESSO?

Haase: Spesso gli investitori privati non conoscono davvero la loro tolleranza al rischio. Quando chiedo quant’è il massimo che sono disposti a perdere, quasi nessuno sa dirmi subito un numero concreto. Alcuni dicono, ad esempio, “20 percento”, ma si agitano quando sono sotto del cinque percento. Il consiglio è: conosci te stesso! Chi sopravvaluta la propria tolleranza al rischio corre il rischio di commettere errori emotivi quando le cose non stanno andando secondo i piani – e prima o poi questa situazione si verificherà certamente.

L’intervista è stata condotta da Marko Gränitz.

Marko Granitz

Il Dr. Marko Gränitz è autore e relatore nel campo delle ricerche di mercato dei capitali e intervista costantemente trader in tutto il mondo. Sul suo blog offre informazioni sulle nuove scoperte riguardanti il momentum e altre anomalie di profitto.

Il Dr. Marko Gränitz è autore e relatore nel campo delle ricerche di mercato dei capitali e intervista costantemente trader in tutto il mondo. Sul suo blog offre informazioni sulle nuove scoperte riguardanti il momentum e altre anomalie di profitto.

http://www.marko-momentum.de/