L’uomo contro la macchina

Nel trading ad alta frequenza, vengono aperte e poi nuovamente chiuse posizioni nello spazio di pochi millisecondi. Questo pone una grossa pressione non solo sul trader, ma anche sul broker e sull’infrastruttura (hardware, software, connessione Internet). Peter Soodt descrive il mondo del trading ad alta frequenza e ci mostra a cosa bisogna prestare attenzione per poter avere successo in quest’area. Inoltre, vi presenterà una strategia per il lato long e short così come per le fasi laterali.

Il trading ad alta frequenza è una delle forme più a breve termine e ultra aggressive di trading. Il periodo di trattenuta varia da pochi millisecondi fino a poche ore, e l’ingresso avviene tramite algoritmi matematici. Tuttavia, nel trading ad alta frequenza, è importante fare una chiara distinzione sulla definizione sotto la quale si opera: come trading discrezionale ad alta frequenza o come market-maker. Essenzialmente, quest’ultimo si assume il compito importante di creare e mantenere liquidità nei mercati. Un altro fattore importante è l’elaborazione rapida degli ordini: i millisecondi qui possono fare una grossa differenza.

Trading discrezionale ad alta frequenza

In questo articolo ci concentreremo sulla forma discrezionale di trading ad alta frequenza. Di contrasto, le grosse aziende di trading usano dei sistemi di trading completamente automatizzati (sistemi black box). Il loro vantaggio in precedenza era che alle emozioni umane non era consentito giocare un ruolo e tutto quanto veniva svolto automaticamente. Ad oggi, i sistemi cercano di soppesare emozioni come paura e abilità all’interno di un movimento, cosa che di rimando viene usata per allineare meglio le attività. I trader discrezionali navigati possono sfruttare il funzionamento dei sistemi completamente automatizzati se sanno cosa cercare. Per il trading ad alta frequenza discrezionale, bisogna avere un buon piano di trading che dovrebbe includere i punti seguenti:

1. Gestione del livello di entrata: l’ingresso graduale (scaling in) in una posizione può spesso abbassare il prezzo medio.

2. I tipi di ordine: quali ordini devono essere usati, dove e quando e quali sono le rispettive regole per l’elaborazione sulla relativa borsa? Ad esempio, l’ordine nascosto di solito rimane nascosto completamente. Come risultato, il partecipante al mercato ha il vantaggio di poter fare entrare grossi ordini sul mercato senza essere riconosciuto. Le borse regolano questo tipo d’ordine come ordine secondario, che non ha priorità, ad esempio, prima di un limit order. Gli ordini nascosti vengono perciò sempre eseguiti per ultimi.

3. La dimensione della posizione: ha un grosso impatto sulle commissioni d’ordine e specialmente sul rischio e sul potenziale profitto di una posizione.

4. Gestione del rischio: quanto si può rischiare Per ogni trade? Quando si tira la cordicella del paracadute se questa speculazione non funziona?

5. Gestione dell’uscita: qui si decide quando viene portata fuori dal mercato l’intera posizione.

Le basi dei mercati tradabili

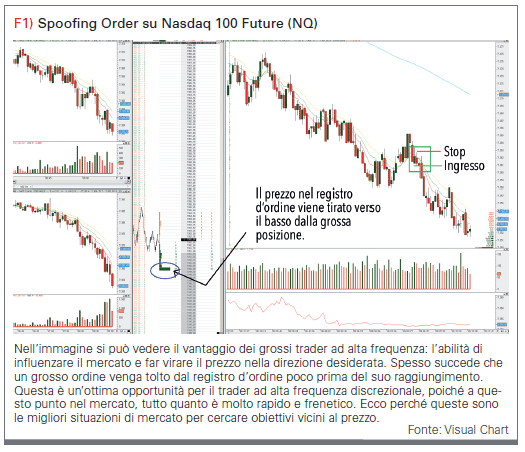

Quando si scelgono i mercati su cui fare trading, bisogna sapere esattamente cosa si vuole ottenere sul mercato. Benché alcuni trader abbiano bisogno della velocità massima, altri sistemi richiedono pochissima velocità, ma la dimensione dello spread è cruciale. In generale, tuttavia, sono i mercati o i sottostanti che presentano il loro potenziale, come le recenti IPO di Uber, Lyft o Zoom. Nell’area dei future, nei mercati bond statunitensi, il mercato del petrolio ed i future sono molto idonei al trading ad alta frequenza. Le borse forniscono tutte anche dei server di co-locazione. I server di co-locazione sono aree delle borse atte a trasmettere gli ordini dei propri server ai server della borsa con una latenza praticamente nulla. È quello che fa Eurex, ma manca, in opposizione ai mercati statunitensi, dei volumi del DAX future (FDAX) o del Bund future. Se si confronta l’attività di trading di oggi nel FDAX con quelle dell’anno 2015 (all’epoca il trading nel FDAX era ancora la Champions League tra i future trader), oggi ci si muove, in base al giro d’affari del trading, ad un livello molto basso. Questo mercato non è più un luogo di trading per trader ad alta frequenza. Le normative (normativa sulla segregazione bancaria, ESMA, MiFID e altre) dell’unione europea e della Germania sono all’origine del fatto che abbiamo avuto un netto declino nel volume e nella forma dei movimenti. Perciò, le grosse case di trading e le banche in Germania trovano difficile finanziare la base del business. Dato che il trading proprietario nelle grosse banche è quasi addormentato, la Germania sta perdendo la propria competitività nel mercato bancario e nel segmento del mercato azionario. Strumenti idonei per il trading ad alta frequenza sono i future ad alta liquidità come S&P Mini Future (ES), Nasdaq 100 Mini Future (NQ) ed equity con un volume medio di 1,5 – 2 milioni di security tradate al giorno e uno spread piccolo che non dovrebbe superare i 0,2 tick.

Abilità del trader ad alta frequenza

La coordinazione di percezione visiva e sistema motorio (“visomotorio”) deve essere forte nel trading ad alta frequenza, poiché l’interazione occhio-mano deve funzionare perfettamente. L’abilità di movimento impulsiva e il riconoscimento precoce di quando le aziende ad alta frequenza usano tecniche speciali e tipi di ordini è alla base per il trader discrezionale ad alta frequenza per poter comportarsi bene sui mercati. Se non è questo il caso, il trader arriverà sempre troppo tardi sul mercato e le opportunità si trasformano in rischi.

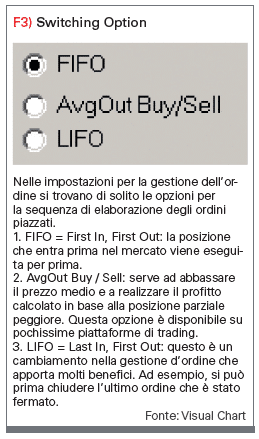

Inoltre, il trader ad alta frequenza discrezionale dovrebbe avere una forte conoscenza della propria piattaforma di trading, come lo switching short-term della routine d’ordine con i tasti per i comandi dal First In, First Out (FIFO) al Last In, First Out (LIFO). Pochissimi broker offrono questo tipo di modifica alla routine d’ordine dei propri clienti; è importante, specialmente nelle fasi di mercato veloci, liquidare possibilmente per prima l’ultima posizione. In aggiunta, è assolutamente necessario avere conoscenza delle fasi di mercato individuali (l’anatomia del trend) così come dei supporti tecnici tipo indicatori, forza o debolezza relativa, volumi e punti pivotali. La programmazione di algoritmi e opzioni d’ordine non dovrebbe essere un argomento estraneo per un trader ad alta frequenza.

Infrastruttura

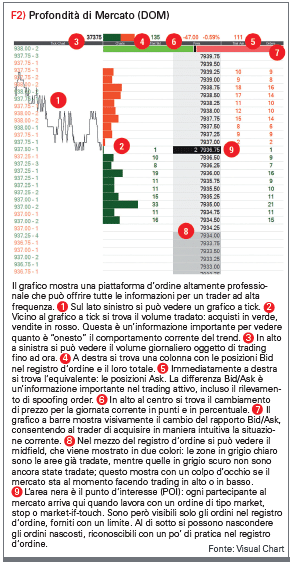

Per poter avere successo nel trading ad alta frequenza, formazione del trader e attrezzatura tecnica di base devono essere ad un livello molto alto in modo che le informazioni e i dati possano essere visualizzati quanto più rapidamente e precisamente possibile ed elaborati dal trader nel modo più preciso possibile. Il trader ad alta frequenza ha bisogno di un provider di dati affidabile ed una connessione molto veloce al mercato. Inoltre, dovrebbe sempre avere una visuale olistica dell’intera immagine, in modo che le applicazioni possano sintonizzarsi con la piattaforma di trading ed il trader reagisca il più velocemente possibile agli algoritmi rivelati dal mercato. Se avete già problemi con il trading normale, avrete ancora più problemi nell’area del termine ultra-short se la vostra formazione non è stata ottimale oppure a causa di circostanze varie o sovraccarico mentale. Nell’area dei dati nel mercato azionario, bisogna assicurarsi che il provider fornisca dati verificati tick per tick. I grafici dei tick sono lo strumento di trading principale del trader ad alta frequenza. Più bassa è l’unità temporale, prima potrà agire sul mercato. Più breve è l’orizzonte temporale, più preciso deve essere il feed dati. È necessario assicurarsi di avere una finestra DOM (profondità di mercato) sulla piattaforma di trading all’interno della quale si possa agire attivamente. Il rapporto bid/ask dovrebbe essere visualizzato sia numericamente che graficamente in cima alla DOM, in modo da poter vedere le divergenze nel registro d’ordine. Il software di trading ad alta frequenza professionale dovrebbe, quanto più possibile, supportare tutte le location di trading oltre a tutti i tipi d’ordine usati sulla rispettiva borsa. Inoltre, la piattaforma di trading dovrebbe anche offrire il trading over-the-counter (OTC), le cosiddette “dark pools”, di modo da garantire la liquidità necessaria nelle fasi di accumulazione e distribuzione nel mercato. Molte borse offrono feed dati differenti, inclusi quelli che sono almeno un secondo più veloce di quelli normali; dovreste usare questi per il vostro sistema ad alta frequenza.

Connessione Internet

Delle forti linee SDSL e a fibra ottica rappresentano la condizione migliore per i trader privati per iniziare con il trading ad alta frequenza. Sfortunatamente, le connessioni SDSL o a fibra ottica in Germania non sono ancora così ben sviluppate. I server di co-locazione sono indispensabili per gli attori di mercato più grandi; si tratta di server che vengono allestiti nelle immediate vicinanze del server della borsa e sono connessi direttamente alla borsa. Questo ha il vantaggio enorme di ridurre la latenza a zero e garantire l’esecuzione più veloce possibile.

Broker

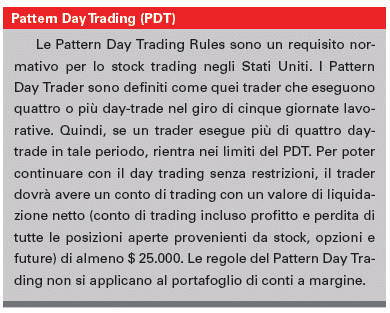

Per fare trading in maniera attiva, è necessario avere un conto di trading Pattern Day Trader. Tale conto dovrà avere almeno $ 25.000 di capitale di trading. Questo importo non deve diminuire; in caso contrario, il trader dovrà fornire fondi aggiuntivi. I $ 25.000 di solito hanno un leverage di 1:4, ma questa cifra può variare da un broker all’altro. Bisogna fare attenzione poiché questa leva funziona in entrambi i sensi. Perciò, si raccomanda di iniziare a fare trading solo con un conto da $ 50.000. Inoltre, un trader ad alta frequenza dovrebbe scegliere con attenzione il proprio broker e soprattutto negoziare in maniera abile, poiché l’importo delle commissioni round turn per un trade è immensamente importante per un trader ad alta frequenza. Più basse sono le commissioni, maggiore sarà la probabilità di realizzare un profitto. Ad esempio, non bisogna pagare più di 0,004 centesimi per cento azioni più le commissioni. Per questo motivo, è indispensabile usare un ECN broker (ECN = Electronic Communication Network) per lo stock trading, che guadagna i propri soldi principalmente grazie allo spread (differenza fra prezzo di acquisto e di vendita). L’esecuzione d’ordine del broker scelto dovrebbe essere inferiore agli 0,1 millisecondi. Nelle equity, ci sono alcuni ECN che, almeno al momento dell’acquisto, rimborsano parte delle commissioni d’ordine (rebate). Questo significa che se si porta liquidità sul mercato, si riceve un accredito parziale delle commissioni e viene calcolata solo la vendita. Gli introducing broker non sono adatti per lo stock trading a causa della struttura delle commissioni. Nel future trading, d’altra parte, sono sufficienti, poiché il valore di tick dei future è abbastanza grande e le commissioni round turn si guadagnano generalmente al punto di tick.

Strategie

Il trading ad alta frequenza cerca costantemente formazioni ricorrenti nel grafico dei tick. Può trattarsi di correzione di prezzo dal lato long o dal lato short. Tuttavia, a causa dei rischi più bassi, l’aspetto principale è il trading di fasi di trend altamente dinamiche. Per le strategie presentate di seguito, vorremmo prima fare qualche precisazione. Il grafico a 5 minuti deve essere visto come unità di tempo che determina il trend. Qui il grafico 55 tick si è dimostrato utile nella forma a candele (il numero 55 deriva dalla serie di Fibonacci). Molto utile nel trading ad alta frequenza è il grafico 1-tick, che deve essere posizionato vicino al registro d’ordine, in modo da poter vedere grossi ordini imminenti di acquisto e vendita molto più velocemente. In aggiunta, noi usiamo i seguenti indicatori: volume, medie mobili esponenziali (EMA) nello scaling EMA (13), EMA (20) e EMA (200) nel future trading, e le medie mobili semplici (SMA) sulla stessa scala nello stock trading. Per quanto riguarda i tipi d’ordine che usiamo nello stock trading così come nel Nasdaq-100 e Dow-Future è meglio usare i limit order per evitare lo slippage (differenza fra prezzo di acquisto desiderato e prezzo realmente eseguito). Nello ES-Mini-Future si possono anche usare gli ordini di mercato in virtù della liquidità alta.

Strategie per il lato short

È necessario avere un grafico a 5 minuti relativamente debole al di sotto della media mobile a 20 secondi. In altre parole, più forte è il momentum, maggiori sono le possibilità di trovare dei setup nel grafico tick più piccolo. Se questo è vero, si va oltre il grafico 55-tick. Se il prezzo è vicino alle due medie mobili in caduta o ad un massimo di tre punti superiore, la prima parte della determinazione del setup è fatta. Ora si cercano dei cambiamenti di colore nelle candele: non appena il colore della candela cambia da verde a rosso nella fascia delle medie mobili, il minimo della candela rossa è il punto d’ingresso. Consiglio: i trader molto aggressivi costruiscono posizioni nella media mobile a 13 ed a 20 per aumentare il prezzo medio della posizione.

Strategie per il lato long

Sul lato long si cerca la forza relativa. Il grafico a 5 minuti deve essere al di sopra della media mobile a 20 secondi. Di nuovo, se il prezzo nel grafico 55-tick si trova vicino alla media mobile a 13 ed a 20, può iniziare la ricerca dei setup. Se c’è un cambiamento nel colore della candela dal rosso, in quest’area, la prima candela verde è il segnale di ingresso per il lato long. Una volta pronto il segnale, posizionate sul mercato un limite di stop buy. Dato che di solito è molto veloce, bisogna lavorare con ordini già pronti con stop definito e target definito (bracket order). Il rapporto rischio/ricompensa in questa strategia è di circa 1,5 a 1. Si può usare un time out per uscire da una posizione. In altre parole, se il prezzo non si sposta entro 20 secondi, la posizione viene chiusa.

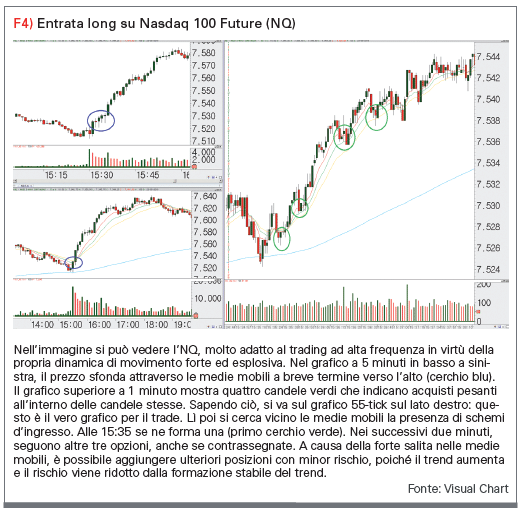

Esempio di un trade long

La figura 4 mostra tre grafici: sulla destra il grafico 55-tick, da cui vengono filtrati i segnali di ingresso. Il grafico a 5 minuti in basso a sinistra indica che si fa trading al di sopra delle medie mobili. In alto a destra c’è il grafico a 1 minuto, che filtra molti impulsi fasulli provenienti dal comportamento del trend. Ora prestate attenzione all’inclinazione delle medie mobili e guardate il comportamento delle unità di tempo più ridotte: come si comporta il trend nelle zone di pausa (la fascia che va dall’inizio della correzione fino alla continuazione del trend) e che aspetto ha la zona di trigger dello schema? La zona trigger rappresenta i punti introduttivi della candela di segnale. Ora si aspetta nel grafico 55-tick fino a dopo la formazione del momentum dello schema di trigger all’interno del prezzo. L’ingresso ha luogo sulla prima candela verde del grafico 55-tick.

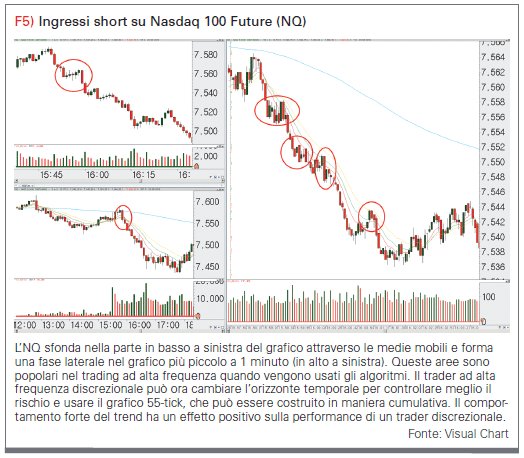

Esempio di un trade short

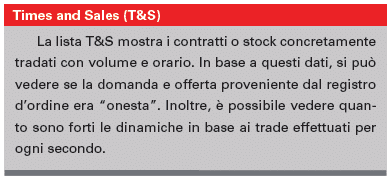

Il secondo esempio (figura 5) mostra una debolezza relativa. Il grafico a 5 minuti in basso a sinistra indica con la freccia che il mercato sta facendo trading al di sotto delle medie mobili. Nella finestra di destra si può vedere il grafico 55-tick, che ha formato un massimo più basso nel primo cerchio a causa della fase di mercato. Ora bisogna aspettare. Da questo punto in avanti, il trader ad alta frequenza analizza la fascia di trigger all’interno delle medie mobili in caduta e cerca un’inversione di trend nel registro d’ordine e la lista di tempi e vendite. Con la formazione dello schema di inversione rosso, si forma lo schema di trigger in fondo alla candela e si può andare short quando si cade al di sotto del minimo del grafico 55-tick.

Fasi laterali

I mercati laterali sono definiti come una serie di massimi e minimi relativamente uguali. Dato che ci si muove in una finestra temporale microscopica, queste fasi hanno un ritmo molto serrato. Per poter essere attivi nelle fasi laterali, bisogna avere almeno un massimo e minimo formati per poter avere un aumento di volume. Ciò si fa per minimizzare il rischio, e per trovare un obiettivo di trading accettabile in questa finestra temporale a breve termine. Le medie mobili sono meno importanti qui poiché il loro movimento non è controllato nelle fasi laterali. In questo caso, si aspetta di vedere come si comporta il registro d’ordine in termini di massimi e minimi relativi: se il registro d’ordine è sul lato long con una preponderanza sui Bid di tre a uno, allora si può acquistare l’inversione (il cambiamento di colore dello schema di trigger da rosso a verde) o vendere il cambiamento di colore da verde a rosso sul lato short, nel caso in cui il volume nel registro d’ordine sia di tre ad uno a favore degli Ask. Inoltre in questa zona funzionano meglio gli ordini a combinazione prefabbricati.

Conclusione

Il trading ad alta frequenza non è per tutti. Le abilità viso-motorie del trader devono essere forti, bisogna registrare ed elaborare rapidamente un’enorme quantità di informazioni. Inoltre, non è raro trovarsi nel mercato con posizioni multiple simultaneamente. Per di più, si usa molta forza mentale, quindi è indispensabile fare delle pause regolari. C’è anche un enorme pressione sull’infrastruttura. Le strategie qui presentate sono semplici strategie di supporto e resistenza. Usando gli esempi, si può vedere che aspetto ha l’ingresso nel trading ad alta frequenza discrezionale. La frequenza di trading può variare ampiamente nelle fasi altamente volatili a seconda del sottostante durante la giornata. Si raccomanda di lavorare con algoritmi ricorrenti costantemente per ottenere un risultato più stabile. I trader ad alta frequenza discrezionale di solito usano i tassi di margine intraday a basso costo con il broker di loro scelta. Ad esempio, i future adatti per il trading ad alta frequenza vengono offerti ad un margine di $ 500 per contratto, a patto che la posizione si chiuda ben prima della sessione di trading intraday.

Peter Soodt

Peter Soodt è un day trader a tempo pieno e fondatore dei seminari di trading PS. Si specializza nel riconoscimento schemi e nell’order book trading. www.ps-trading-seminars.com