Segnali delle leggende del trading

Parte 1

Jeff Cooper, Larry Williams, Linda Raschke e Toby Crabel sono alcuni tra i più importanti nomi della scena del trading degli Stati Uniti. Ognuno di loro ha il proprio approccio di trading unico. Ma tutte e quattro queste leggende hanno una cosa in comune: hanno pubblicato i loro segnali di trading di maggior successo. In questa serie illustreremo alcuni di questi segnali e mostreremo come usarli nel trading quotidiano.

Un trader di azioni si trova di fronte al problema che esistono molte migliaia di titoli negoziabili. Ma quali azioni dovrebbe tradare? Questa decisione richiede dei segnali, vale a dire un insieme di regole che, in base a determinati criteri, filtrano i potenziali candidati al trading dal vasto universo dei titoli tradabili.

Componenti di un segnale di trading

Un segnale di trading è costituito da vari criteri che svolgono il lavoro di pre-filtraggio e di trigger. Questa combinazione dovrebbe essere tale da generare un vantaggio per il trader. Senza tale vantaggio, la possibilità di essere nella giusta direzione non supera il 50%. Se si includono ora i costi di trading come commissioni, spread e simili, un trader che opera senza vantaggio finirà sicuramente per perdere.

Il nostro obiettivo principale è quello di seguire la direzione generale del trend, in quanto esso è probabilmente il maggior vantaggio che un mercato può offrire. Pertanto, per il pre-filtraggio, la maggior parte dei segnali di trading utilizzati dall’autore determinerà in primo luogo la forza e la direzione del trend. Se non c’è una tendenza intatta o se la tendenza esistente non è abbastanza stabile, il valore corrispondente per il trading è fuori questione.

Se i criteri del trend sono soddisfatti, deve comunque emergere il cosiddetto trigger, in modo che venga effettivamente generato un segnale di trading. I trigger sono solitamente particolari formazioni a candela, nuovi massimi o minimi o movimenti di prezzo particolarmente significativi che rappresentano il momentum.

La gestione del rischio assicura il successo

Per quanto diversi siano gli approcci al trading dei vari top trader, hanno tutti una cosa in comune: la rigorosa gestione del rischio. Non importa quanto buono sia il segnale di trading, prima o poi si verificherà un drawdown. Se ad ogni trade si rischia una parte troppo grande del capitale di trading disponibile, questo può portare a perdite eccessive in una fase di drawdown, e per un trader questo si traduce in una perdita di fiducia nella sua strategia o in un capitale di trading che non è più sufficiente per la posizione successiva.

Le strategie presentate in questa serie di articoli sono in parte strategie intraday a breve termine e in parte approcci di trading swing, dove le posizioni rimangono idealmente aperte per diversi giorni. Questo aspetto deve in ogni caso essere preso in considerazione nella gestione del rischio delle singole strategie. Come regola generale, più breve è l’orizzonte temporale di un’operazione, minore è la percentuale di rischio del capitale di negoziazione.

Il pattern 180 di Jeff Cooper

Questo segnale di trading è stato presentato per la prima volta da Jeff Cooper nel 1996 nella prima edizione del suo bestseller “Hit and Run Trading: The Short-Term Stock Traders´ Bible”.

Il libro è giunto alla terza edizione ed è disponibile anche in italiano (“Il trading hit and run: La Bibbia del trader di breve termine”).

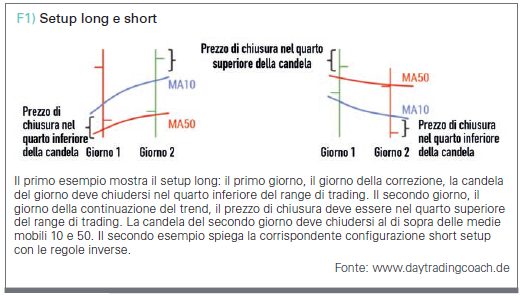

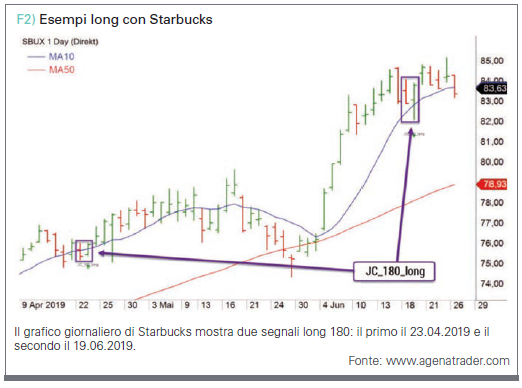

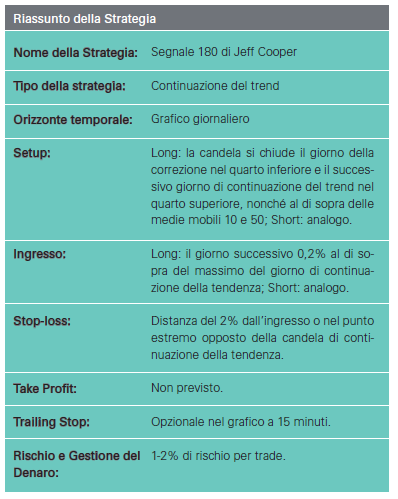

Come la maggior parte dei segnali di trading di Jeff Cooper, il segnale di trading 180 è progettato per operare nella direzione del trend dominante. L’andamento è facilmente determinabile confrontando il prezzo di chiusura con le medie mobili 10 e 50.

Come trigger vengono utilizzati i prezzi di chiusura di due candele consecutive. Ai trader piace di più quando un giorno di correzione contro la direzione di tendenza è immediatamente seguito da un giorno che continua chiaramente la vecchia direzione di tendenza: in altre parole, un giro di 180 gradi. Da qui il nome del segnale di trading.

Il segnale

Per il segnale long devono essere soddisfatte le seguenti condizioni di base:

1. Il primo giorno (giorno di correzione), la candela del giorno deve chiudersi nel quarto inferiore del range di trading.

2. Il secondo giorno (continuazione del trend), il prezzo di chiusura deve essere nel quarto superiore del range di trading.

3. La candela del secondo giorno deve chiudersi al di sopra delle medie mobili 10 e 50.

Nell’applicazione classica, si utilizza un tick offset fisso sopra il massimo del giorno due per inserire una posizione. Il problema, tuttavia, è che tale indicazione comporta una variazione percentuale diversa per titoli a prezzi diversi.

Per un’azione tradata a dieci dollari, un movimento di 12 centesimi significa una variazione piena dell’1,2% del prezzo.

Per un’azione tradata a 100 dollari, lo stesso movimento netto rappresenta una variazione percentuale solo dello 0,12%.

È possibile utilizzare il seguente insieme di regole come norma di immissione approssimativa:

- Ingresso in un trade solo il giorno dopo il segnale.

- Acquisto 0,2% sopra il massimo del secondo giorno.

- Stop-loss 2% sotto l’ingresso.

- Se il minimo della candela di segnale si trova a meno del 2% di distanza dall’ingresso, usare il minimo della candela di segnale (secondo giorno) come livello di stop.

Per il segnale short si applicano esattamente le stesse regole al contrario: deve esserci una tendenza al ribasso e dopo una correzione deve seguire una candela debole che si chiude al di sotto delle medie mobili.

Daytrading

Il segnale è progettato per il trading a breve termine e mira a cogliere un rapido movimento dei mercati. Idealmente, il trade continua subito dopo l’esecuzione con pressioni nella direzione del trend.

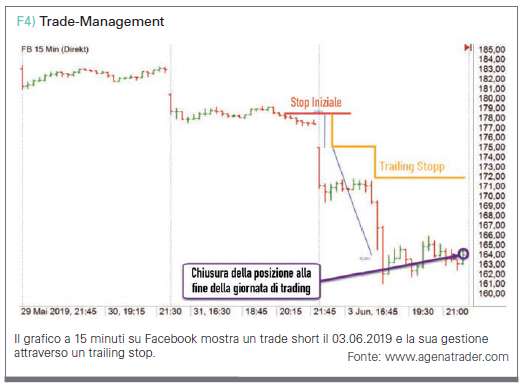

Lo stop può essere seguito sul grafico a 15 minuti. L’obiettivo del trade è di seguire un movimento dinamico il più a lungo possibile. Come nell’esempio di Facebook (figura 3), questi trade possono guadagnare anche un multiplo del rischio originale. Lì l’ingresso è stato attivato il 03.06.2019 direttamente con l’apertura, poiché il prezzo era già al di sotto del minimo del giorno precedente (figura 4). Lo stop è stato fissato al di sopra del prezzo d’ingresso a 178,50 dollari. La linea arancione rappresenta il trailing stop. Nei primi 15 minuti di trading, il titolo è già sceso di oltre il 2%. Lo stop è stato portato al livello di break-even di 175 dollari.

Intorno alle 18:00 è stato generato un nuovo minimo giornaliero e lo stop è stato portato all’ultimo massimo relativo a 172 dollari. Alla fine della giornata, la posizione è stata chiusa a 164 dollari. Così, con un rischio del 2%, il guadagno sulle azioni è stato esattamente del 6,3%.

Seguire il trend

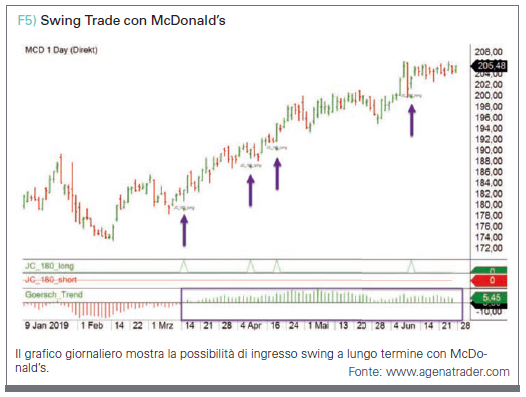

I segnali di trading 180 sono eccellenti anche per espandere le posizioni esistenti in trend stabili. Con ogni nuovo segnale 180, la posizione può essere leggermente aumentata, a condizione che il titolo si muova in una tendenza intatta. Utilizzando McDonald’s (figura 5) come esempio, si vede chiaramente come ogni singolo segnale permette l’ingresso di uno swing, a condizione che l’indicatore di tendenza indichi un trend intatto.

Conclusione

I segnali 180 di Jeff Cooper offrono buone opportunità di trading per i trader a breve e medio termine.

È possibile filtrare i grafici con un nuovo segnale 180 e quindi utilizzare resistenze e supporti giornalieri e settimanali per verificare se un trend ha ancora margine di guadagno prima che appaia il prossimo ostacolo tecnico. Solo in questo caso, il trade viene messo in discussione. Per cui, evitate di andare short su un supporto o di comprare su una resistenza solo perché si ottiene un segnale 180.

Martin Goersch

Martin Goersch è un trader a tempo pieno da 15 anni. Dirige la società di formazione DaytradingCoach ed è Responsabile del Trading di una società di gestione patrimoniale svizzera. www.daytradingcoach.de