Se diciamo “oro” pensiamo al bene rifugio per eccellenza, l’alternativa spesso vincente di quando il tempo sui mercati azionari volge al brutto. Come si è comportato il re dei metalli preziosi in un anno come il 2020 in cui le economie di tutto il mondo sono state travolte da una pandemia? E’ riuscito a tener fede alla sua fama? Facciamo un’inquadratura all’interno del comparto aurifero a Wall Street esaminando l’andamento di 18 titoli.

L’oro nel 2020

Si sta per concludere il 2020, uno degli anni più difficili nella storia recente dell’umanità. Ci ha portato in dote una pandemia mondiale, propagatasi dalla fine di Febbraio e che sta tuttora falcidiando la quasi totalità dei Paesi e delle economie del pianeta. Se il Covid19 sta continuando a mietere vittime in attesa che si possa verificare l’affidabilità dei vaccini che sono in arrivo, i mercati azionari sono stati aspramente colpiti durante una fase circoscritta, quella che è andata dalla fine di Febbraio alla fine di Marzo. Il panico in seguito e come spesso accade ha lasciato spazio ad una ripresa degli acquisti che non è comunque mai stata uniforme dal punto di vista geografico ed all’interno dei vari settori. In un contesto come questo ci saremmo aspettati un exploit del comparto aurifero, che effettivamente (se prendiamo come parametro di riferimento l’ETF SPDR Gold Shares) ha sovraperformato l’Indice S&P500 per buona parte dell’anno, salvo poi ripiegare da Agosto in avanti e chiudere (a venerdì 11 dicembre) soltanto di pochi punti sopra. Il vantaggio si è accumulato soprattutto a Febbraio e a Marzo, proprio in corrispondenza con lo shock pandemico iniziale. In questa fase l’oro pur perdendo anch’esso qualche punto percentuale ha confermato di meritarsi la sua fama di bene rifugio ed investimento alternativo, salvo poi riallinearsi all’andamento dell’Indice, comportamento questo che aveva tra l’altro caratterizzato anche gran parte del 2019 quando il comparto aveva brillato in particolar modo.

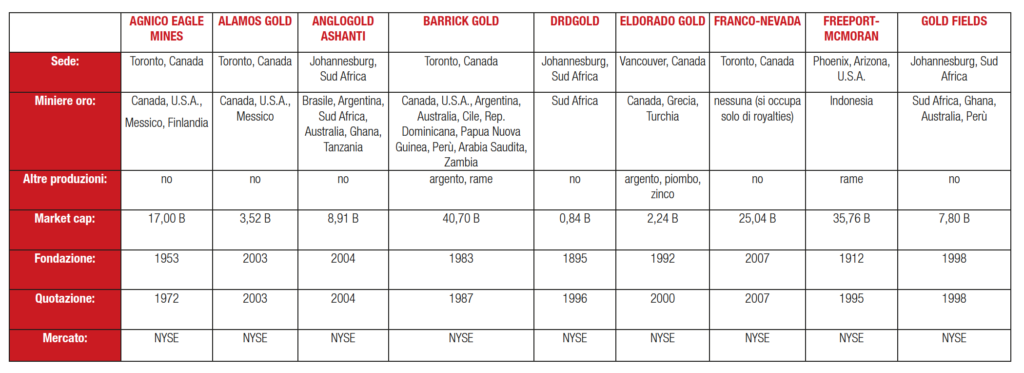

La scelta dei titoli

Sono tante a Wall Street le Società legate all’oro. La maggior parte di esse si occupa di estrazione mineraria vera e propria, ma non mancano i titoli riguardanti le royalties. Alcune aziende hanno l’oro come oggetto esclusivo del loro businness, mentre altre lo affiancano a metalli quali argento, rame, zinco, piombo ed altro ancora. Le miniere gestite sono sparse per tutto il globo terrestre, dall’America del Nord a quella del Sud, dall’Africa sino all’Oceania e alla Russia. Anche la capitalizzazione borsistica varia moltissimo, spaziando da un “nano” come DRDGold a giganti come Newmont. Ne ho selezionate 18 quotate per la quasi totalità al NYSE (una sola al Nasdaq) focalizzandomi su alcuni aspetti quantitativi dei risultati di questo 2020, servendomi di Tradestation per l’estrazione dei dati di prezzo e del sito seekingalpha.com per quelli sul capitale, ed elaborando poi il tutto grazie a Microsoft Excel. Tutti i dati in questione sono aggiornati a venerdì 11 Dicembre 2020.

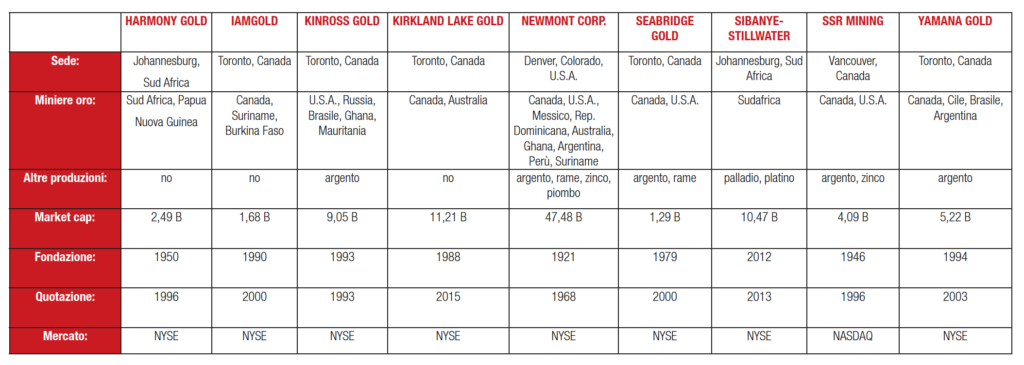

Chi ha performato meglio: la classifica del 2020

Con la dovuta premessa che il 2020 non si è ancora concluso e pertanto i dati sono da considerarsi ancora parziali, si possono già trarre diverse conclusioni partendo dalla variazione di prezzo che ha interessato i titoli dal 1 Gennaio all’11 Dicembre 2020. Chi ha performato meglio di tutti è la piccola DRDGold che svetta con il suo +87,28% staccando di pochi punti Freeport-Mcmoran con +84,34%. A larga distanza troviamo Eldorado Gold al terzo posto con +57,60% e via via tutte le altre. Soltanto 4 titoli sono in territorio negativo, SSR Mining, Anglogold Ashanti, Iamgold e Kirkland Lake Gold che chiude il lotto con -7,98%. Il confronto coi risultati dell’anno precedente vede parecchie discrepanze, quella più eclatante riguarda Sibanye-Stillwater che nel 2019 aveva sbaragliato i suoi competitors con un +243,50% e che nel 2020 si deve accontentare della sesta posizione con +42,10%. Harmony Gold, Anglogold Ashanti, SSR Mining e Kirkland Lake alla stessa stregua non hanno saputo ripetersi, mentre ha stupito in positivo l’annata di Freeport-Mcmoran che lo scorso anno si era fermata a +31,06%, indietro rispetto a quasi tutte le sue concorrenti (si veda il grafico F1).

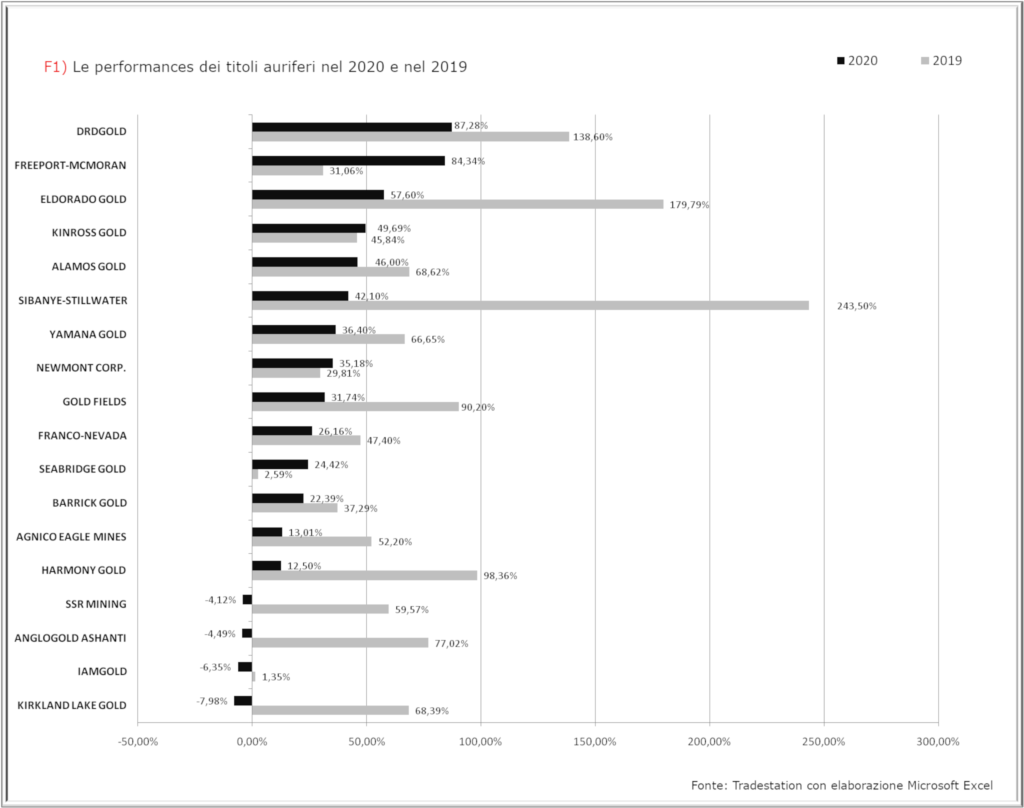

Le correlazioni con l’oro fisico

Osservando il coefficiente di correlazione possiamo invece vedere quali titoli si sono maggiormente allineati all’andamento del metallo prezioso (ho preso l’ETF SPDR Gold Shares come riferimento) e quali meno. Kinross Gold con una correlazione del 79% è stato il più vicino a replicare la performance dell’oro fisico, mentre Freeport-Mcmoran con appena il 21% risulta essere quello che si è sganciato di più e che ha preso per così dire “vita propria”. La correlazione media di questi titoli da prendere come riferimento per interpretarne i dati singoli è del 53,80%. (si veda il grafico F2).

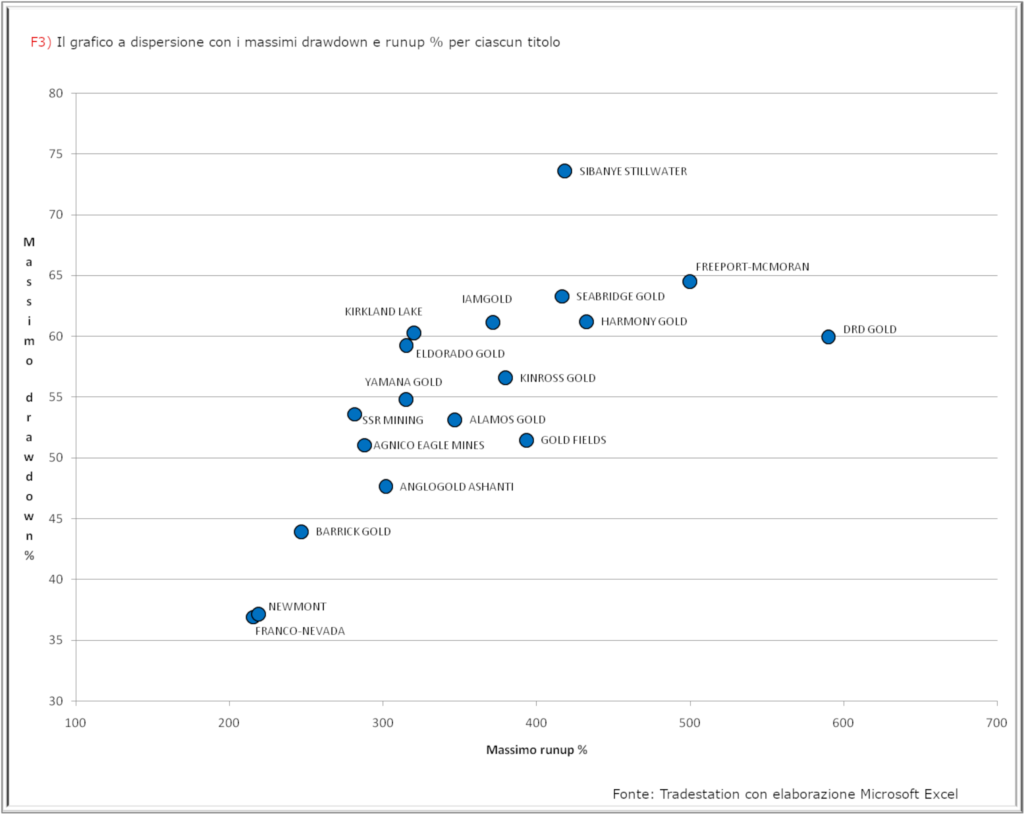

I Drawdown e i Runup

Un altro aspetto che ho voluto approfondire è quello della volatilità, registrando per ciascun titolo il massimo runup ed il massimo drawdown annuale. Il runup è la più grande escursione tra un punto minimo e un punto massimo, mentre il drawdown è la più grande escursione tra un punto massimo e uno minimo, sempre all’interno di una determinata finestra temporale. La teoria vuole che per un titolo volatile queste escursioni siano ampie e proporzionate fra loro, con runup e drawdown invece contenuti per i titoli più tranquilli. La realtà ci dice che non sempre questa regola viene rispettata: un titolo ad esempio come DRDGold che primeggia nei runup (+589,87%) si trova soltanto al settimo posto per i drawdown (-59,97%), e già questo ci fa intuire come la sua annata sia stata nel complesso positiva. Freeport-Mcmoran invece si piazza al terzo posto per i runup (+500,00%) ed al secondo per i drawdown (-64,51%), evidenziando una maggiore “coerenza” di valori. Il titolo meno movimentato è Franco-Nevada (+215,22% di runup e +36,93% per i drawdown) seguito a ruota da Newmont (+218,85% di runup e -37,15% di drawdown). Nel grafico a dispersione che ho allegato si può vedere come sono posizionati i vari titoli sulla base di questi due dati, il runup nell’asse delle X ed il drawdown su quello delle Y (si veda il grafico F3).

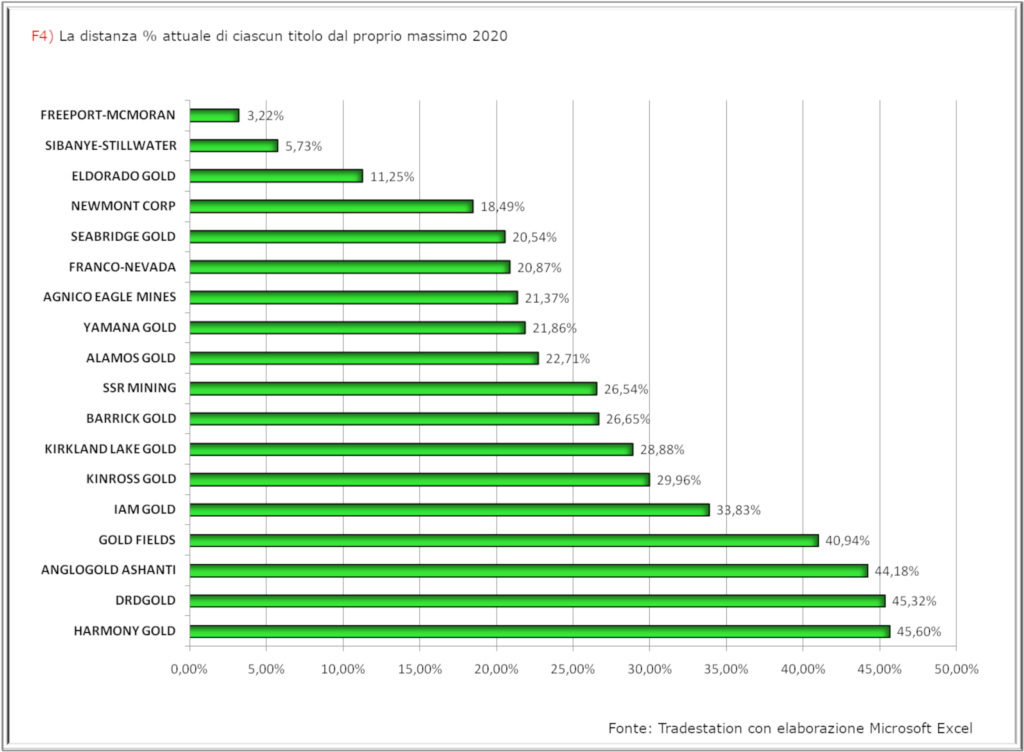

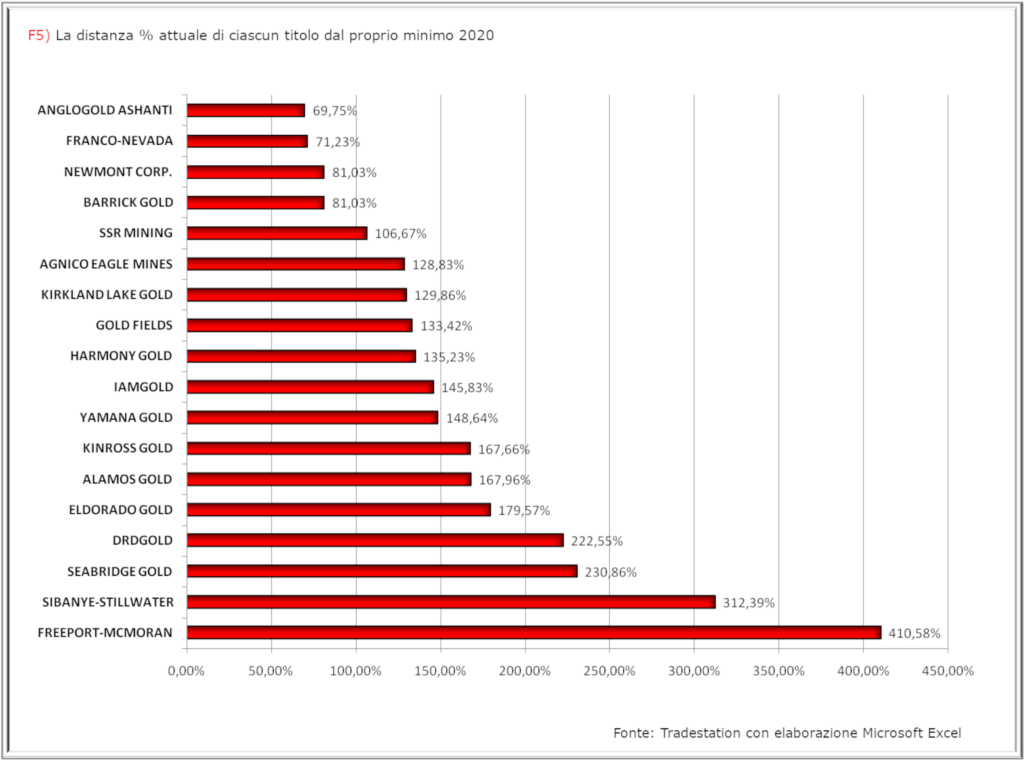

La distanza attuale dai massimi e dai minimi

Qual è la salute attuale dei 18 titoli? Ho misurato lo scarto in termini percentuali tra il prezzo corrente (sempre aggiornato a venerdì 11 Dicembre) ed il massimo annuale, poi ho ripetuto l’operazione per il minimo annuale. Chi sta meglio di tutti sono Freeport-Mcmoran, Sibanye-Stillwater ed Eldorado Gold, poco distanti dai massimi e ben lontane dai loro minimi. Bene pure Seabridge Gold. Male invece Anglogold Ashanti, molto distante dai massimi (è la terz’ultima in assoluto) e che risulta essere anche il titolo più vicino al suo minimo annuale, con l’insieme che fotografa una situazione grafica di indubbia sofferenza. Prossime al minimo anche Franco Nevada e Newmont che però a differenza di Anglogold Ashanti si trovano a poca distanza anche dai loro massimi: si tratta infatti di azioni dalla volatilità intrinseca complessivamente contenuta. Lontanissimi dal loro minimo invece Freeport-Mcmoran e Sibanye Stillwater, titoli in piena salute come testimonia anche la breve distanza dai massimi che ho precedentemente menzionato (si vedano i grafici F4 ed F5).

Il commento tecnico generale

Il titolo che sembra stare meglio di tutti è indubbiamente Freeport-Mcmoran. Lo dicono i numeri e lo conferma anche il grafico che vede una tendenza rialzista generatasi a fine Marzo 2020 e che non ha mai ceduto il passo a fasi laterali o tantomeno a ritracciamenti. Non a caso è il titolo meno correlato all’andamento del prezzo dell’oro. Se indaghiamo un pò più a fondo scopriamo come per Freeport-Mcmoran soltanto l’11% del fatturato dello scorso anno sia dovuto all’oro, mentre ben il 79% è stato generato dal rame. Questo spiega almeno in parte la traiettoria un pò “anomala” del titolo. Per Freeport Mcmoran, società altamente capitalizzata e pluricentenaria, l’oro non è dunque la produzione principale. Il businness aurifero è confinato all’Indonesia, con il rame a fare la parte del leone in Nordamerica e in Sudamerica. Passando a DRDGold, la regina delle performance 2020 non ha comunque saputo ripetere in termini numerici l’exploit dello scorso anno, salendo sino a fine Luglio per poi dare vita ad un rapido cambio di trend. Anche DRDGold non è molto correlata all’oro fisico rispetto alla media degli altri titoli. Il prezzo di Eldorado Gold procede invece ad impulsi e ritracciamenti, anche in questo caso con buoni rendimenti ma per nulla paragonabili ai fasti del 2019. Un altro titolo che merita una menzione è Sibanye-Stillwater che sta dando seguito a quel trend rialzista di medio lungo periodo originatosi nell’estate del 2018 e che lo ha visto sugli scudi in particolar modo lo scorso anno. L’ampio drawdown del periodo Covid tra il 19 febbraio e il 19 marzo 2020 ben visibile sul grafico può aver bruciato i conti dei trader meno avveduti ma non ha scoraggiato i nuovi investitori. Franco-Nevada, che è l’unica Società tra quelle prese in esame a non produrre oro fisico limitandosi a gestire le royalties, è protagonista di una lunga cavalcata borsistica che pone le sue basi nell’estate del 2013. Il ritracciamento che sta vivendo non scalfisce in alcun modo, almeno per il momento, il suo trend rialzista. Agnico Eagle Mines nel mese di Settembre ha raggiunto il suo top precedente, fatto segnare nel Dicembre 2010, per poi perdere più di 30 punti percentuali. Come già detto, Anglogold Ashanti sta faticando più delle sue concorrenti in questa fase finale del 2020. Tecnicamente la sua situazione non è ancora compromessa, ma occorre fare molta attenzione. Nei bassifondi di questa classifica c’è Iamgold che aveva già sofferto molto nel corso del 2019: nell’arco dei 2 anni è il titolo aurifero meno profittevole in assoluto con il quadro tecnico che permane di grande incertezza. Kirkland Lake Gold che aveva ben figurato lo scorso anno è il fanalino di coda di questo 2020. Il suo trend rialzista originatosi dal giorno della sua comparsa sui listini ad Agosto 2017 si può dire ormai concluso, in attesa di vedere quale direzione prenderà il prezzo.

Conclusione

Abbiamo fatto una carrellata che ci ha mostrato come all’interno del settore aurifero vi sia grande eterogeneità. La cosa più importante da fare è seguire ovviamente gli sviluppi che riguardano la materia prima: da cinque mesi a questa parte è in atto un downtrend, e per chi avesse intenzione di acquistare è imprescindibile che questa tendenza ribassista venga interrotta, a meno che non ci si voglia assumere grossi rischi. Soltanto quando sul mercato dell’oro sarà tornato il sereno, si potrà scendere nel dettaglio e scegliere il titolo azionario giusto con l’aiuto anche di strumenti quali la correlazione o la forza relativa. Nell’attesa, si può studiare il comparto nel suo complesso, per capire al di là degli aspetti quantitativi quali possono essere i titoli che più si addicono al nostro modo di investire.

Simone Cunegondi

Nato a Parma nel 1977, si laurea in Economia e Commercio sempre a Parma e si occupa di credito agrario fino al 2018 quando decide di dedicarsi a tempo pieno all’analisi tecnica e quantitativa dei mercati finanziari dopo aver frequentato il Master Siat e averne superato la prova d’esame. Dal 2003 è trader sul Mercato Azionario Italiano e Americano, e sul Mercato degli ETF.

www.cunegondianalistatecnico.it