John Bollinger è noto a livello internazionale come sviluppatore delle Bande di Bollinger utilizzate da investitori e trader di tutto il mondo per analizzare i mercati finanziari. È fondatore e presidente della Bollinger Capital Management, una società che offre gestione patrimoniale e analisi tecniche per investitori istituzionali e privati. Il suo libro “Bollinger on Bollinger Bands” è stato tradotto in dodici lingue e il suo sito web www.BollingerBands.com è il fulcro di tutto ciò che è collegato al suo lavoro. Il sito www.BollingerBands.us include anche ulteriori grafici sulle Bande di Bollinger, indicatori e uno strumento di screening per il mercato statunitense, e www.BollingerBands.it presenta lo stesso servizio per il mercato italiano. John Bollinger è Chartered Financial Analyst (CFA) e Chartered Market Technician (CMT) e ha ricevuto numerosi riconoscimenti nel campo dell’analisi tecnica.

John Bollinger

TRADERS’: Signor Bollinger, le sue bande sono conosciute da molti trader oggi e sono disponibili in quasi tutti gli strumenti grafici. Ma le bande vengono mal interpretate da alcuni trader?

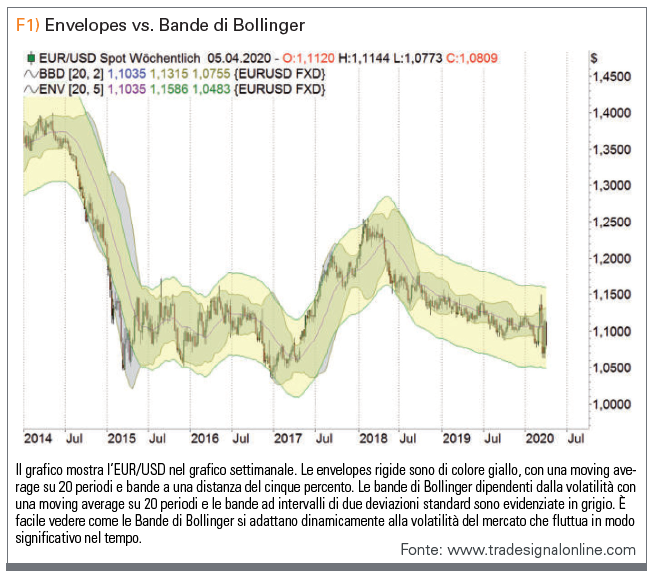

Bollinger: Alcune persone le sottovalutano e pensano che rompere la banda superiore sia automaticamente un segnale di vendita e che rompere la banda inferiore sia un segnale di acquisto. Tuttavia, come tutti sappiamo, nei mercati ci sono delle tendenze. I prezzi possono quindi essere relativamente alti (tendenza al rialzo) o relativamente bassi (tendenza al ribasso) in un lungo periodo di tempo. Per questo motivo, i trader dovrebbero utilizzare altri indicatori come l’Average Directional Movement Index (ADX) di Welles Wilder o il Moving Average Convergence/Divergence (MACD).

TRADERS’: Lei ha sviluppato altri indicatori oltre alle sue bande. In particolare, quali di questi usa più di frequente?

Bollinger: In linea di principio, esistono due semplici indicatori basati sul concetto delle Bande di Bollinger: %b e BandWidth. Questi sono gli strumenti chiave con cui lavoro da molti anni.

TRADERS’: Può spiegarci come usa questi due indicatori?

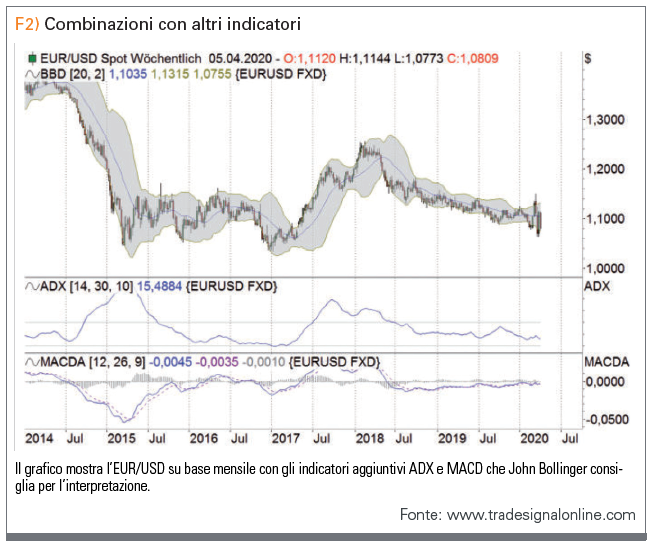

Bollinger: L’indicatore %b mostra dove si trova attualmente il prezzo in relazione alle Bande di Bollinger. È un oscillatore con una scala normale da zero a 100, ma solo se il prezzo è compreso nelle Bande di Bollinger. Questo perché valori estremi sopra o sotto sono possibili quando il prezzo lascia le Bande di Bollinger. Di conseguenza, %b è superiore a 100 quando il prezzo è sopra alla banda superiore, e sotto lo zero quando il prezzo è quotato sotto alla banda inferiore. Ciò indica già che %b può essere utilizzato per identificare situazioni di mercato in cui i prezzi sono eccessivamente tesi in una direzione e potrebbero essere in procinto di consolidarsi. Per ottenere segnali appropriati, è possibile lavorare con strumenti di riconoscimento dei pattern come le divergenze. Ciò riduce il rischio di entrare troppo presto nel mercato. Inoltre, aspetto sempre che il mercato confermi la mia direzione di trading.

TRADERS’: Potrebbe mostrarci un esempio concreto?

Bollinger: Guardate il grafico DAX nella figura 1, che mostra un bottom-W. Si può vedere un primo minimo, che rappresenta anche il minimo in %b nel sotto grafico. Il secondo minimo nel DAX è più basso nel prezzo, ma più alto nel %b. Questa è una divergenza classica, a seguito della quale il pattern del prezzo si è ulteriormente sviluppato. I bottom W sono quindi tra le applicazioni più popolari di %b e le Bande di Bollinger in generale.

TRADERS’: Molto interessante. Ritorneremo al bottom-w tra un attimo. Prima, potrebbe spiegarci l’indicatore BandWidth?

Bollinger: L’indicatore BandWidth mostra la distanza tra le bande esterne rispetto alla linea centrale. Questa distanza può variare in modo significativo a seconda dell’ambiente di volatilità attuale. Al contrario, il BandWidth può anche essere utilizzato per determinare il regime di volatilità in cui i mercati si trovano attualmente, sebbene BandWidth qui include già un livellamento a causa dell’impostazione standard di 20 periodi per le Bande di Bollinger.

TRADERS’: Come usa l’indicatore bandwidth nel trading?

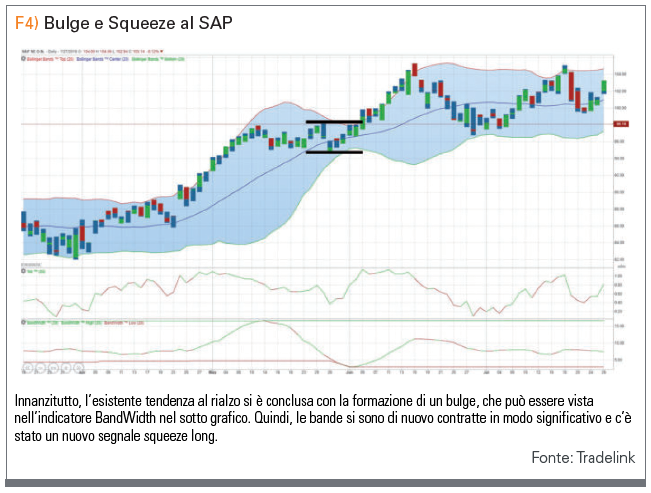

Bollinger: Ci sono due possibilità. Uno è il cosiddetto “squeeze”, quando il mercato esce da una fase di bassa volatilità ed entra in una nuova tendenza. Il secondo è il cosiddetto “bulge” quando le bande sono molto distanti e la probabilità di un finale del trend è in aumento. Per una migliore valutazione a breve termine della larghezza della banda, utilizzo anche l’indicatore “BB Delta”. Esso rappresenta il tasso di variazione della larghezza della banda in un determinato periodo.

TRADERS’: Potrebbe anche mostrarci un esempio concreto di questo?

Bollinger: C’è stato un buon esempio nell’azione SAP (figura 4), in cui si sono formati sia un squeeze che un bulge. Innanzitutto, l’attuale trend al rialzo si è concluso con la formazione di un bulge, che può essere visto nell’indicatore BandWidth nel sotto grafico. Quindi le bande si sono contratte di nuovo in modo significativo e c’è stato un nuovo segnale long squeeze.

TRADERS’: Quali altri concetti ha sviluppato ultimamente?

Bollinger: Uno strumento interessante è il mio indicatore BB Impulse. Mostra il tasso di cambiamento dell’oscillatore %b. In altre parole, BB Impulse mostra quanto velocemente sta attualmente cambiando il prezzo rispetto alle Bande di Bollinger. Come suggerisce il nome, l’indicatore misura quanto forte o debole un mercato si stia comportando al momento. Gli impulsi forti indicano movimenti più forti, gli impulsi deboli indicano movimenti più piccoli. Inoltre, gli impulsi possono essere usati per dedurre il trend generale del mercato esaminato: se gli impulsi positivi superano gli impulsi negativi, siamo in una tendenza al ribasso.

TRADERS’: Qual è l’impostazione migliore per gli impulsi BB?

Bollinger: Per una valutazione immediata dell’impulso corrente, si può utilizzare l’indicatore con l’impostazione di un periodo. Quindi viene visualizzato solo l’impulso più recente rispetto al periodo precedente, ad esempio sul grafico giornaliero rispetto a ieri. Per una valutazione a più lungo termine della forza dell’impulso, consiglio l’impostazione di dieci periodi. Ciò corrisponde esattamente alla metà della lunghezza del periodo dell’impostazione classica delle Bande di Bollinger, che secondo la mia esperienza è una buona soluzione generale.

TRADERS’: Ciò ci porta ad un’altra domanda: usa ancora le Bande di Bollinger nell’impostazione standard con una moving average superiore a 20 periodi con le bande a due deviazioni standard?

Bollinger: Sì, assolutamente. Ho fatto ricerche approfondite durante lo sviluppo delle bande e ho scoperto che questa impostazione è generalmente buona e robusta. Secondo la mia esperienza, se si sceglie un periodo di impostazione molto più breve o molto più lungo, le bande semplicemente non funzionano altrettanto bene. Quindi, invece di impostare le Bande di Bollinger su un periodo molto più breve o molto più lungo, ha più senso salire o scendere di un livello temporale nel grafico e mantenere una durata compresa nel range di 20.

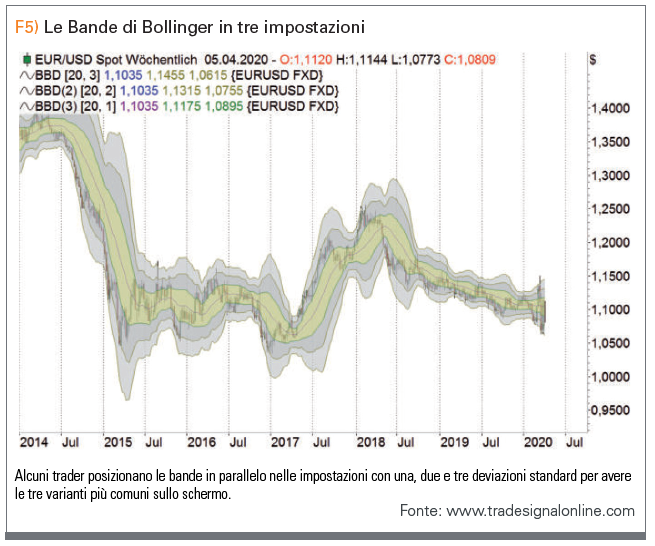

TRADERS’: Che cosa ci dice sull’impostazione della deviazione standard?

Bollinger: Qui si può certamente variare. In definitiva, la deviazione standard indica la reattività dell’indicatore verso i corrispondenti segnali di trading, per i quali diversi trader hanno preferenze diverse. Alcuni trader quindi visualizzano le Bande di Bollinger in parallelo nelle tre impostazioni con una, due e tre deviazioni standard per avere le tre varianti più comuni sullo schermo.

TRADERS’: Secondo la sua esperienza, quali sono le possibilità di utilizzare le Bande di Bollinger e gli indicatori basati su esse nel trading pratico?

Bollinger: Da un lato, i trader discrezionali continuano a utilizzare le Bande di Bollinger e gli indicatori basati su di esse per monitorare la situazione del mercato di giorno in giorno e riconoscere i cambiamenti nelle fasi iniziali. A proposito, il mio Market Timing Chart Report che fornisco gratuitamente su www.bollingerbands.com, può essere d’aiuto in questo caso. Il rapporto contiene una selezione di grafici che preferisco usare per valutare i mercati. Inoltre, è un’opzione popolare, soprattutto per gli sviluppatori di sistemi di trading, accedere ai miei indicatori. In particolare, sono spesso utilizzati gli strumenti derivati dalle Bande di Bollinger come %b, BandWidth e BB Impulse perché forniscono semplici valori di partenza per generare segnali di trading basati su relazioni di mercato conclusive.

TRADERS’: Quali setup trada più frequentemente?

Bollinger: Principalmente, trado ancora gli squeeze e i bulges descritti sopra, nonché i relativi pattern grafici come i Bottom-W, che abbiamo già menzionato prima.

TRADERS’: Ottime parole chiave. Può spiegarci l’idea di base per il trading di un bottom-w?

Bollinger: L’idea con un bottom-W è che il mercato inizialmente rientra sotto la Banda di Bollinger inferiore. Quindi il prezzo forma un secondo minimo, ma è ora all’interno delle bande. Il secondo minimo può anche essere un po’ più basso del primo, spesso questo porta anche a risultati migliori dal momento che è ancora più sorprendente per molti se il minimo in seguito si mantiene.

TRADERS’: Come procede con questo setup?

Bollinger: Dopo il secondo minimo del potenziale bottom-W, come per tutti i miei trade, aspetto un giorno di conferma in cui i prezzi aumentano e quindi devo verificare il segnale. Poi vado long. Il mio stop è al di sotto del minimo del pattern. La Banda di Bollinger centrale è il primo obiettivo che il prezzo deve raggiungere, poiché anche questo è un indicatore del trend. Tuttavia, il mio obiettivo di profitto è di solito solo nella Banda di Bollinger superiore. In pratica, tuttavia, osservo sempre come si sviluppa effettivamente un trade, invece di impostare obiettivi di prezzo fisso. Voglio vedere cosa sta realmente succedendo e quindi adattare di conseguenza il mio trading. Ecco perché preferisco usare i trailing stop.

TRADERS’: Può dirci quale metodo usa per impostare questi trailing stop?

Bollinger: Uso il mio metodo di stop Bollinger. Funziona come il “Parabolic Stop and Reverse” di Welles Wilder, ma in una versione meno aggressiva. La differenza decisiva è che inizio il calcolo del prezzo di stop con un certo intervallo al di sotto o al di sopra del giorno di entrata, che dipende dalle Bollinger Envelopes. L’impostazione predefinita per le Bollinger Envelopes è 1,5.

TRADERS’: Quali altri indicatori usa nel trading?

Bollinger: Ad esempio, utilizzo indicatori di volume noti come On Balance Volume (OBV), Intraday Intensity e Money Flow Index (MFI). Mi supportano tutti nel confermare i segnali di trading, ad esempio quando viene raggiunta la Banda di Bollinger superiore o inferiore. Quando vedo che i prezzi sono nella Banda di Bollinger superiore, c’è un’intensità intraday negativa e l’attuale dinamica dei prezzi del giorno conferma un sospetto trend al ribasso, questo può essere un segnale short. Al contrario, può essere un segnale long quando i prezzi sono nella Banda di Bollinger inferiore, c’è un’intensità intraday positiva e l’attuale momentum dei prezzi del giorno conferma un sospetto trend al rialzo.

TRADERS’: Nell’ultima intervista abbiamo parlato del suo approccio verso l’analisi razionale. È una combinazione delle tecniche disponibili di analisi tecnica e fondamentale, che porta a migliori risultati per i trader se si concentrano solo su una tecnica. Lei continua a usare l’analisi razionale in questa forma?

Bollinger: Sì, continuo a utilizzare questo concetto perché funziona. Prima di tutto, uso uno screener con il quale filtrare i titoli con quelle che per me sono le migliori figure chiave sulla base di vari criteri. Con questo approccio quantitativo fondamentale, posso ridurre l’universo inizialmente ingestibile delle azioni ad alcuni titoli. Nel secondo passo, guardo le azioni selezionate in questo modo e quindi le trado in base alle condizioni tecniche. In questo modo, da un lato posso lavorare quantitativamente e dall’altro scegliere i miei trade discrezionalmente. Questa combinazione si è rivelata molto utile per me. Ciò che è leggermente cambiato nel tempo, tuttavia, sono i nomi. Oggi, ad esempio, il concetto di analisi del comportamento è popolare, ma a mio avviso è stato incluso nel contesto dell’analisi tecnica anche in passato. Inoltre, al giorno d’oggi distinguiamo anche la nuova direzione dell’analisi quantitativa. E comunque l’analisi fondamentale è sempre esistita come una forma separata di analisi. Oggigiorno l’analisi razionale consiste in quattro dimensioni: analisi tecnica, comportamentale, quantitativa e fondamentale.

TRADERS’: Secondo lei, qual è il più importante vantaggio che ha nel suo trading personale?

Bollinger: Uno dei miei primi mentori una volta mi disse che bisogna sviluppare e utilizzare un buon sistema e seguirlo costantemente. Esistono molti modi e sistemi diversi con cui è possibile avere successo. Un vero vincitore non solo lo sa, ma agisce di conseguenza, giorno dopo giorno. Questo è ciò che la maggior parte delle persone non riesce fare. Quindi penso sia un grande vantaggio per il mio trading che lo faccia da 40 anni.

TRADRS’: Questa disciplina è la cosa più importante che ha imparato lungo la strada per diventare un trader professionista?

Bollinger: Alla fine, penso che sia ciò che veramente conta. Ricordo un conoscente che era sostanzialmente bravo in tutto quello che faceva. Tuttavia, tendeva a essere impaziente e ad ascoltare ciò che gli altri avevano da dire. Secondo me, questa persona non ha mai avuto successo a causa della mancanza di disciplina nell’attuazione delle sue idee. Ho sviluppato la disciplina per andare ai mercati ogni giorno e combattere una battaglia, gestire le sfide ed essere concentrato e disciplinato. Lo faccio ogni giorno e credo che è esattamente ciò che conta di più: bisogna solo andare avanti e portare a termine il proprio piano. Questo distingue i trader di successo da quelli che vorrebbero esserlo, ma emulano solo gli altri.

L’intervista è stata condotta da Marko Gränitz

Marko Gränitz

Il Dr. Marko Gränitz è autore e relatore nel campo delle ricerche di mercato dei capitali e intervista costantemente trader in tutto il mondo. Sul suo blog offre informazioni sulle nuove scoperte riguardanti il momentum e altre anomalie di profitto.

Il Dr. Marko Gränitz è autore e relatore nel campo delle ricerche di mercato dei capitali e intervista costantemente trader in tutto il mondo. Sul suo blog offre informazioni sulle nuove scoperte riguardanti il momentum e altre anomalie di profitto.

http://www.marko-momentum.de/