Prendersi cura delle perdite, perché i guadagni si curano da soli

Ogni investimento professionale richiede un’analisi approfondita e anticipata del possibile rischio di perdita. Questo rischio può essere almeno stimato sulla base di dati storici. Solo chi conosce il rischio del proprio investimento è in grado di ottenere un rendimento ottimale del capitale investito. Con l’analisi del drawdown, è disponibile un metodo semplice e molto efficace per assolvere a questo compito.

L’obiettivo principale di un investimento è la conservazione del capitale investito. Poiché le perdite derivanti da un investimento si oppongono naturalmente a questo obiettivo, per un investitore è logico occuparsi principalmente del potenziale di perdita del proprio investimento. I guadagni, da questo punto di vista, sono secondari, poiché non influenzano negativamente l’obiettivo richiesto.

Una delle più importanti metriche di rischio per i sistemi di trading o i fondi è il drawdown massimo. Il termine “drawdown” significa letteralmente “tirare verso il basso”. Il drawdown massimo rappresenta la più grande fase di perdita registrata nel bilancio del sistema di trading. Questa fase di perdita può estendersi su diversi trade o persino mesi. Per una migliore comparabilità tra i vari sistemi, il drawdown dovrebbe essere espresso in percentuale. Tuttavia, l’indicazione in valori assoluti in euro può essere utile per l’investitore per ottenere una panoramica del capitale da investire.

Il drawdown è quindi una metrica che fornisce informazioni sui rischi assunti per ottenere guadagni. I parametri più importanti sono la distanza da un precedente massimo di capitale e il tempo necessario per raggiungere un nuovo massimo di capitale.

Considerazioni preliminari

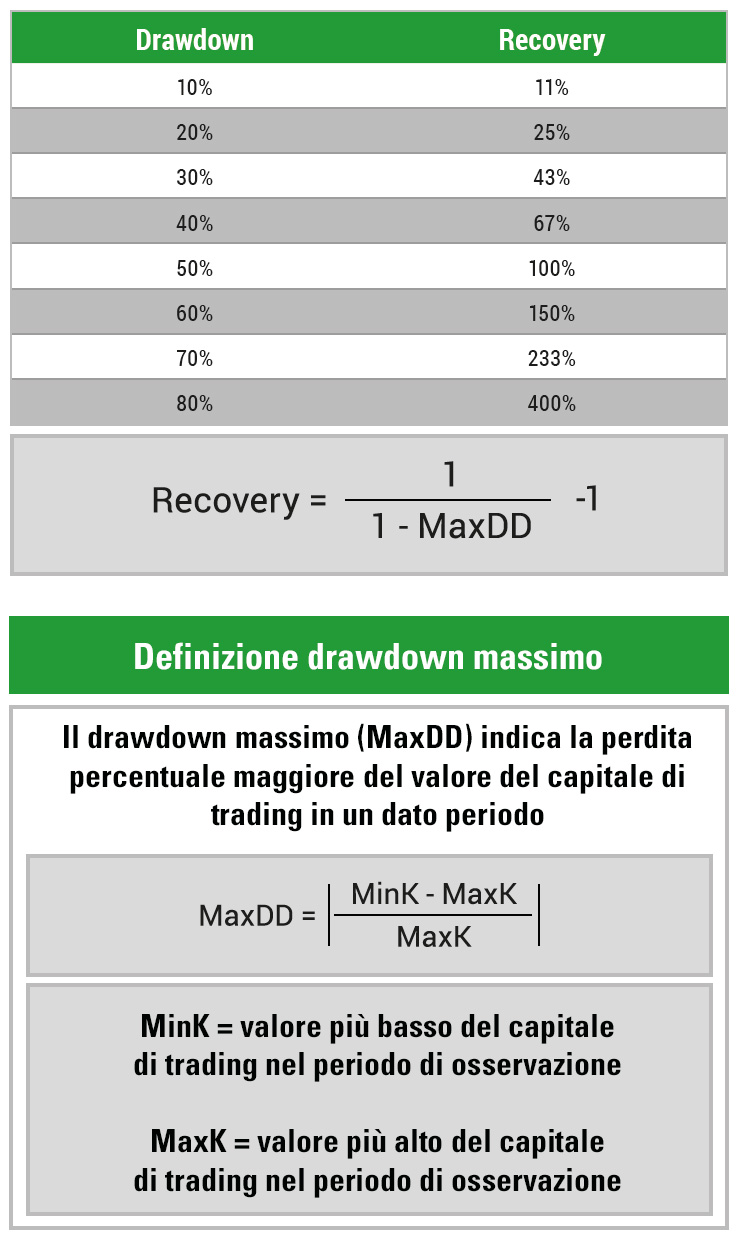

Per chiarire l’impatto del drawdown sulla performance complessiva, sono necessarie alcune considerazioni preliminari. Un investitore che subisce una perdita del 50% su un investimento totale di 100.000 euro deve ora ottenere un guadagno del 100% solo per tornare al livello di capitale iniziale. La tabella 1 illustra questa relazione non lineare tra drawdown e guadagno necessario per compensarlo (recovery).

Considerare la dimensione temporale

Non solo l’entità di un drawdown, ma anche la durata della fase di perdita ha un’influenza decisiva sulla performance di un sistema. Chi ha aspettative realistiche sulla performance di un sistema di trading apprezzerà un rendimento medio annuo del 20% su più anni. Tuttavia, ogni sistema di trading o fondo subirà un drawdown. La domanda non è se il drawdown si verificherà, ma quando si verificherà. Studi empirici hanno dimostrato che anche per portafogli gestiti in modo conservativo, dei drawdown del 20% non sono insoliti. Supponiamo che un investitore subisca una perdita del 20% con il suo portafoglio. Ciò significa che ora è necessario un guadagno del 25% per compensare la perdita. Con un rendimento del 20% annuo, ciò richiede almeno 15 mesi. Questo esempio non considera i costi di opportunità sotto forma di interessi persi durante il periodo di recupero. Questi piccoli esempi numerici dimostrano che un investimento di natura speculativa dovrebbe sempre essere visto come un investimento a lungo termine.

Analisi del Drawdown

Finora è stato spiegato che per l’analisi del drawdown di un sistema di trading non è solo l’entità a essere importante, ma anche la sua dimensione temporale è cruciale per la performance del sistema esaminato. Pertanto, il seguente suggerimento per un’analisi del drawdown considera, oltre al rendimento medio e al drawdown massimo, anche la durata e il tempo di recupero.

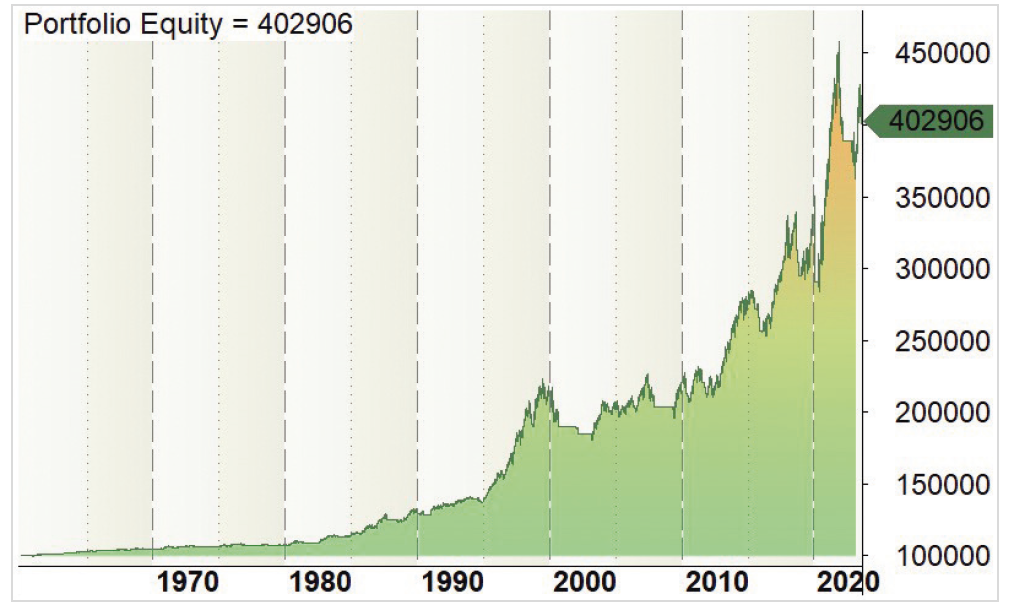

Il sistema di trading con la media mobile a 200 giorni ha generato una curva impressionante dal 1960. I ribassi nella curva del capitale appaiono relativamente piccoli nel quadro generale. Il successo si basa sui lunghi trend azionari nel periodo considerato. La bassa percentuale di successo (27,14%) del sistema di trading suggerisce che la media mobile a 200 giorni è un segnale debole. La sua efficacia come filtro di trading trend-following è più evidente.

Fonte: amibroker.com

Per eseguire un’analisi precisa del drawdown, abbiamo bisogno di un sistema di trading. Un sistema di trading popolare e semplice può essere costruito con la media mobile a 200 giorni. Molti investitori utilizzano la media mobile a 200 giorni per generare segnali di trading diretti o per visualizzare i trend. Di solito, viene utilizzato il mercato azionario per questo scopo. Vediamo quali risultati ha prodotto la media mobile a 200 giorni nella lunga storia della borsa. Poiché partiamo dalle azioni, consideriamo solo segnali long. L’S&P 500 viene acquistato quando il prezzo attraversa la media mobile a 200 giorni dal basso verso l’alto. La posizione viene chiusa quando il prezzo scende al di sotto della media mobile a 200 giorni.

Test con la media mobile a 200 giorni

Nel periodo dal 01/01/1960 al 25/09/2023, sono stati effettuati 199 trade. La percentuale di successo è stata sorprendentemente bassa, pari al 27,14%. Tuttavia, a causa della presenza di forti trend, sono stati generati alti profitti. Il rapporto di payoff (rapporto tra guadagno medio e perdita media) era di 6,36. La chiave della redditività risiedeva quindi nell’alto rapporto rischio/rendimento del sistema. Il fattore di profitto era di 2,37, un buon valore. Il drawdown massimo era del -20,86%. Nel confronto con lo studio di Diz, questo valore è leggermente più alto. A causa di un mercato laterale, si sono verificati al massimo nove trade consecutivi in perdita. All’interno del rapporto di backtest (tabella 2), ci sono due ulteriori metriche di drawdown che meritano menzione. Il CAR/MaxDD (Compound Annual % Return diviso per il drawdown massimo del sistema in percentuale) era di 0,11, indicando che il rendimento annuale era troppo basso per giustificare l’alto drawdown. La seconda metrica è il RAR/MaxDD (Risk Adjusted Return diviso per il drawdown massimo del sistema in percentuale). Il RAR è calcolato come il rapporto tra il rendimento annuale e l’esposizione (la durata durante la quale il capitale è esposto al rischio di mercato di una posizione aperta). Per entrambe le metriche, valori più alti indicano un sistema di trading migliore.

Analisi della curva Underwater

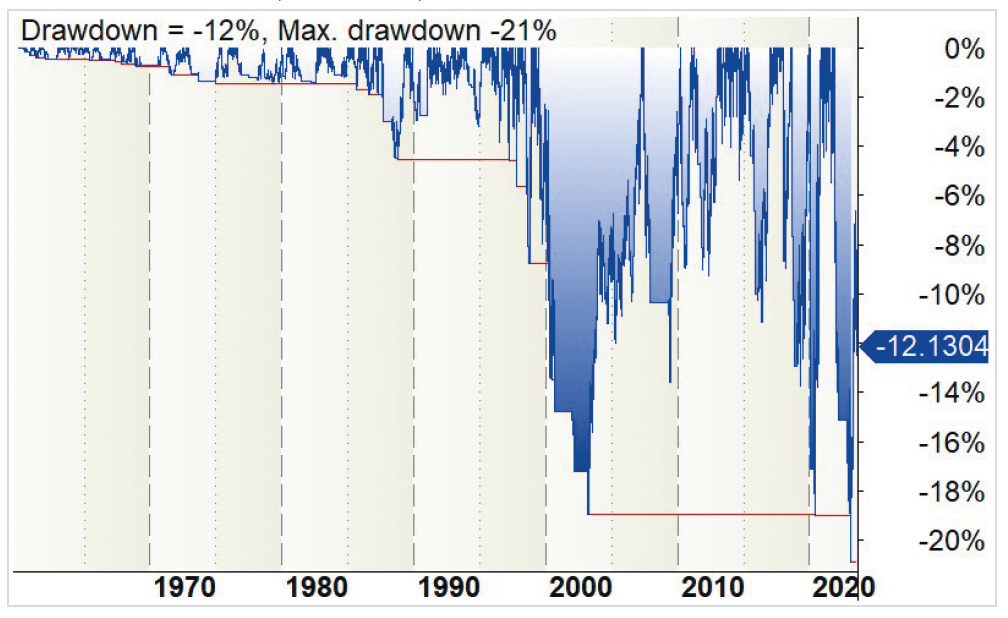

Nella figura 2 è rappresentata la curva Underwater di questo portafoglio.

La curva del drawdown mostra il calo del capitale nel periodo di esame. Come mostra il grafico, le fasi di drawdown fino al 2000 sono state moderate. I ribassi di capitale fino al 5% erano comuni con la media mobile a 200 giorni. La situazione è cambiata con il crollo rapido e severo della New Economy nel 2000. Il lento andamento della media mobile a 200 giorni non è riuscito a tenere il passo con il comportamento del crollo.

Fonte: amibroker.com

Con la tabella, si mostra la relazione non lineare tra drawdown e recovery. Mentre un drawdown del 10% può essere compensato con un guadagno leggermente superiore all’11%, un drawdown dell’80% richiede un recupero del 400%. Questo è il motivo per cui i portafogli si riprendono così difficilmente da grandi perdite di capitale.

Fonte: TRADERS’

Questo tipo di rappresentazione si concentra sui drawdown, facendo apparire il grafico sotto la superficie (Underwater). Da esso si possono già spiegare significativi cambiamenti di mercato. Il backtest inizia nel 1960 e fino al 2000 l’S&P 500 è stato più o meno in un trend rialzista stabile. La media mobile a 200 giorni è fondamentalmente uno strumento di trend e quindi adatto solo a questa struttura di mercato. Fino al 2000, ci sono stati piccoli drawdown, ma trascurabili rispetto ai guadagni di prezzo. Con l’emergere della New Economy, il trend rialzista si è accelerato e, logicamente, il prezzo si è allontanato dalla media mobile a 200 giorni. Di conseguenza, non c’è stato uno stop rapido durante il calo improvviso dei prezzi. Solo quando l’S&P 500 è sceso al di sotto della media mobile a 200 giorni, il drawdown è stato interrotto. La curva del capitale ha subito una perdita notevole di circa il 19%. In seguito, l’S&P 500 è rimasto molto volatile, producendo ripetutamente forti fasi di ingresso seguite da cali di prezzo. La curva Underwater è un esempio chiaro che mostra come i mercati azionari siano cambiati radicalmente dal 2000.

Considerare i Drawdown Intraday

La maggior parte dei programmi di backtest fornisce nella valutazione del backtest la metrica “Maximum Intraday Drawdown”. Questo valore considera la perdita massima includendo i trade non chiusi. Se un investitore entra in una posizione long sul future del petrolio WTI a 100 dollari e il future subisce un improvviso calo di prezzo intraday a causa di notizie rilevanti, scendendo a 90 dollari, il drawdown intraday massimo dell’investitore sarà di 10 dollari (10%). Se il future del petrolio WTI chiude alla fine della giornata di nuovo a 100 dollari, nella sintesi della performance del trader rimarrà un drawdown massimo del 10%, anche se il trader non è mai stato in perdita alla chiusura. Durante un’analisi del drawdown, i risultati del backtest dovrebbero quindi essere verificati riguardo al metodo di calcolo del drawdown per interpretarli meglio.

Backtest con la media mobile a 200 giorni nel periodo gennaio 1960 – settembre 2023

Fonte: amibroker.com

Conclusione

Vediamo che l’analisi del drawdown dovrebbe essere considerata una metrica di rischio fondamentale prima di ogni investimento. Un investitore consapevole che una perdita del 20 o 25% è sempre possibile in una speculazione, regolerà il proprio rischio per sopportare questa perdita e ottenere un rendimento significativo alla fine del periodo di investimento. L’analisi approfondita dei drawdown storici o ipotetici fornisce anche un’indicazione di quanto tempo il capitale sarà vincolato in future speculazioni.