Come ci aspettiamo dal futuro degli investimenti

Nel seguente articolo vogliamo darvi una panoramica di quali decisioni possono essere automatizzate con l’intelligenza artificiale e se essa sia già in grado di implementare strategie di trading in modo indipendente. In questo contesto si discuterà anche quali dati vi possono essere analizzati in modo significativo.

Perché si parla tanto di intelligenza artificiale (IA) al momento?

Ciò è dovuto principalmente ai progressi in tre settori:

- La potenza di calcolo è aumentata enormemente negli ultimi anni. Contemporaneamente, i costi sono diminuiti. La “Legge di Moore” di Gordon Moore afferma che la complessità dei circuiti integrati raddoppia ogni 12-24 mesi. Questa tesi è ancora valida.

- La disponibilità di dati è sempre migliore. I costi per ottenere i dati sono in costante diminuzione, grazie alla continua digitalizzazione nel settore finanziario.

- La ricerca si occupa intensamente dell’IA, come dimostra l’aumento significativo delle pubblicazioni in questo settore a partire dal 2018.

Cos’è l’IA? Cos’è il Machine Learning? Cos’è il Deep Learning?

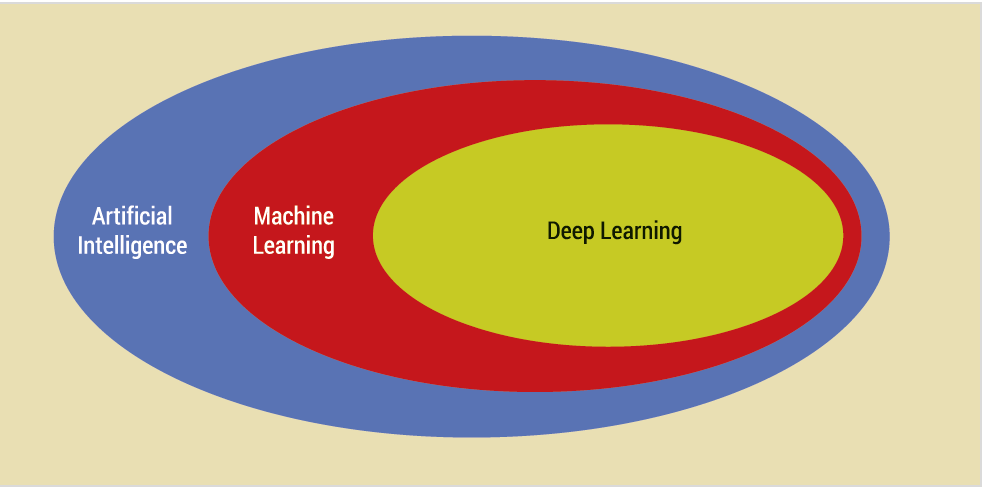

La figura 1 mostra una panoramica tecnica. In generale, l’IA è un termine collettivo per la capacità di automatizzare compiti umani tramite algoritmi. Esiste un sottogruppo chiamato Machine Learning, che in termini semplici si riferisce ad algoritmi auto-apprendenti, e poi il Deep Learning, che descrive algoritmi auto-apprendenti basati su reti neurali. Soprattutto nel Machine Learning e nel Deep Learning ci sono stati enormi miglioramenti delle prestazioni negli ultimi cinque anni.

Nozioni di base per l’applicazione dell’IA nel settore degli investimenti

All’inizio di ogni caso d’uso dell’intelligenza artificiale (IA), la domanda fondamentale è se il compito possa essere alimentato adeguatamente con i dati esistenti, cioè se possiamo documentare sufficientemente l’ambiente in cui l’IA deve prendere decisioni. Nel mercato azionario, ad esempio, una parte di questo ambiente comprende i prezzi di domanda e offerta (Bid & Ask), i volumi, le aspettative degli analisti, le notizie attuali e altri fattori. Tuttavia, ci sono fattori importanti e meno importanti che possono essere documentati e così, nel tempo, formano un insieme di dati storici da cui l’IA può apprendere per realizzare il caso d’uso della modellazione dei prezzi delle azioni o della volatilità.

Ripartizione tecnica dei termini.

Fonte: Sub Capitals GmbH

Se l’ambiente è descritto in modo adeguato dai dati storici, si può semplicemente dire all’IA quale obiettivo deve raggiungere. Questo è noto come apprendimento supervisionato (supervised learning). Nel caso della modellazione dei prezzi delle azioni, tale obiettivo potrebbe consistere nel modellare l’aumento o la diminuzione del prezzo in X giorni sulla base dei dati storici. L’IA oggi può considerare relazioni molto più complesse rispetto alle semplici dipendenze lineari, riconoscendo anche le relazioni tra i movimenti del tasso EUR/USD e le vendite sul DAX.

Riconoscere le anomalie

Al contrario, l’apprendimento non supervisionato (unsupervised learning), in cui non si fornisce alla IA un obiettivo concreto o una variabile da modellare, permette alla IA stessa di analizzare i dati e creare raggruppamenti. Questo processo può rivelare interessanti intuizioni nei dati che, a causa della loro quantità e della complessità delle relazioni, non sarebbero facilmente visibili agli esseri umani. Applicato all’esempio della modellazione della volatilità, ciò potrebbe significare che alla IA viene fornito un frammento dell’ambiente attuale (sotto forma di dati) ed essa determina se ci troviamo in un ambiente ad alta o bassa volatilità. Questo può essere considerato anche come una sorta di “riconoscimento delle anomalie”.

Gli usi pratici aumentano

I casi d’uso della IA e le aree in cui può prendere decisioni aumentano costantemente con il miglioramento della disponibilità dei dati nel mercato finanziario. Man mano che sempre più processi nel processo di investimento possono essere rappresentati basandosi sui dati, la IA può essere impiegata. La regola generale è che, con una maggiore quantità di dati, diventano utili modelli di IA più complessi come le reti neurali, mentre con una quantità minore di dati si utilizzano modelli di IA più semplici come un Random Forest (un insieme di alberi decisionali). I primi sono particolarmente adatti per dati intraday come i prezzi Bid-Ask, i dati sui volumi o le notizie di testo, mentre i secondi sono più appropriati per i dati fondamentali come i ricavi, l’EPS, l’EBITDA o altre metriche, poiché in genere sono disponibili solo quattro punti dati all’anno, con un massimo di 80 ingressi di dati negli ultimi 20 anni. Al contrario, i dati sui prezzi intraday possono avere oltre 1.000 ingressi di dati al giorno o all’ora.

La IA può già implementare autonomamente una propria strategia di trading?

Sì, oggi la IA può farlo. Il prerequisito è che tutti i processi nel processo di investimento siano descrivibili con i dati e che i diversi processi possano essere gestiti con diversi modelli di IA. Dai precedenti esempi è possibile derivare una semplice strategia di investimento che combina un approccio di IA non supervisionato e uno supervisionato. Un modello di IA viene addestrato con dati storici sui prezzi e sui volumi Bid-Ask e ha l’obiettivo di modellare il prezzo su base oraria e determinare se il prezzo medio (midprice, la media tra il prezzo Bid e Ask) salirà o scenderà nelle prossime 48 ore. Inoltre, viene utilizzato un modello di IA non supervisionato per comunicare al modello di IA supervisionato se è prevista una elevata volatilità. In tal caso, il modello di IA supervisionato non dovrebbe fare previsioni sul prezzo medio, poiché il rischio dovuto alla volatilità prevista è più alto.

Un sistema IA può fare ancora di più

La combinazione di diversi modelli di IA viene spesso definita sistema IA. Un sistema necessita ora di un sottostante specifico, ad esempio un indice azionario, che il sistema deve modellare continuamente. Per il DAX, ad esempio, tutti i dati sui prezzi delle aziende incluse possono essere rilevanti e i modelli di IA possono essere alimentati con dati sui prezzi e sui volumi di varie borse, oltre che con notizie rilevanti. In questo modo l’ambiente è descritto meglio e il sistema IA può migliorare nella modellazione del prezzo e della volatilità del DAX, permettendo eventualmente di fare investimenti profittevoli.

Se il sistema IA è programmato in modo non specifico, è possibile trasferirlo a molte altre classi di asset. È importante che, se si desidera un’esecuzione automatizzata, la classe di asset sia liquida e ci sia un’interfaccia automatizzata con il mercato, in modo che il sistema IA possa trasformare l’output del modello in un ordine concreto. Per fare ciò, il libro degli ordini attuale del sottostante modellato può essere aggiunto all’ambiente definito all’inizio, un altro modello di IA può essere addestrato con i dati storici del libro degli ordini e l’ordine può essere ottimizzato, ad esempio, per lo spread minimo. È evidente quanto siano molteplici le applicazioni della IA.

Fondamenti per l’applicazione di un’IA nel settore degli investimenti

All’inizio di ogni caso di applicazione dell’IA si pone la domanda se il compito possa essere alimentato sufficientemente con dati esistenti, ovvero se possiamo documentare adeguatamente l’ambiente in cui l’IA deve prendere decisioni. Sul mercato azionario, ad esempio, una parte di questo ambiente è costituita dai prezzi Bid & Ask, dai volumi, dalle aspettative degli analisti, dalle notizie attuali e da altri fattori. Tuttavia, ci sono fattori importanti e meno importanti che possono essere documentati e quindi nel tempo formano un set di dati storici da cui l’IA può imparare per realizzare il caso d’uso della modellazione dei prezzi delle azioni o della volatilità.

Chi utilizza già questi sistemi IA?

Finora, vediamo l’uso principalmente nei fondi hedge. Two Sigma e Man Group sono i pionieri in questo campo. Chiedendoci quanto IA ci sia realmente nei Robo Advisor, il risultato è stato deludente. Tuttavia, siamo convinti che l’IA continuerà a entrare nel processo di investimento poiché può far risparmiare costi e tempo al gestore degli asset, permettendogli di concentrarsi sulle sue competenze principali.

Conclusione

L’ambiente in cui opera un’IA deve essere descritto da dati sufficienti. La qualità e la quantità dei dati con cui viene alimentato un sistema IA sono fondamentali per il successo dell’applicazione. Devono essere utilizzati modelli supervisionati e non supervisionati appropriati per i dati pertinenti (non sono stati considerati approcci di apprendimento per rinforzo). La pratica mostra che con una quantità decrescente di dati, modelli IA più semplici tendono ad essere più adatti. Un’IA è in grado di implementare autonomamente nuove e redditizie strategie di trading, purché i processi nella strategia possano essere descritti dai dati. Il numero di casi di applicazione dell’IA è in costante aumento, e con l’aumento della qualità dei dati, questa tendenza accelera ulteriormente.

Leggi anche Intervista a ChatGpt

|

Marius Siegert

Marius Siegert si occupa dal 2012 del mercato finanziario e dei suoi fattori d’influenza. Nell’ambito del suo master in stocastica a Monaco, si è reso conto presto che la crescente quantità di dati sul mercato finanziario poteva essere analizzata al meglio utilizzando l’intelligenza artificiale (AI) per prendere migliori decisioni di investimento. Per questo motivo nel 2021 ha fondato Sub Capitals GmbH per consentire a tutti l’uso dell’intelligenza artificiale nel processo di investimento. |