Intervista a Michael Krauss

Michael Krauss è partner e senior fund manager presso Tresides Asset Management, con sede a Stoccarda. Nel 2002 è stato cofondatore del primo fondo dell’oro al mondo fisicamente garantito, l’Aureus Fund (WKN 691208). Oggi, con oltre 20 anni di esperienza nella gestione di fondi su materie prime e metalli preziosi, Krauß ha lanciato nel dicembre 2014 il fondo Tresides Commodity One (WKN A1W1MH).

Questo fondo trada futures su un paniere di materie prime utilizzando una strategia specifica basata sulle situazioni di backwardation delle curve a termine. L’obiettivo di questo approccio “carry” è di raccogliere profitti dai roll dei contratti. Presupponendo curve a termine stabili, il rendimento positivo atteso può essere visto come una sorta di “dividendo” delle materie prime. Nell’intervista, discuteremo alcuni dettagli di questa interessante strategia.

TRADERS´: QUALI OPZIONI CI SONO PER GLI INVESTITORI PER INVESTIRE NELLA ASSET CLASS DELLE MATERIE PRIME?

Krauss: Essenzialmente vedo tre possibilità. La prima è investire indirettamente attraverso azioni di aziende del settore delle materie prime, come le compagnie petrolifere o le società minerarie. La seconda opzione è utilizzare Exchange Traded Commodities (ETC) “passivi”. Infine, la terza possibilità è quella di investire in fondi gestiti attivamente, come il nostro Tresides Commodity One.

TRADERS´: SPESSO GLI INVESTITORI INESPERTI SCOMMETTONO SUGLI ETC. SECONDO LEI È GIUSTIFICATA LA POPOLARITÀ DI QUESTO STRUMENTO?

Krauss: Qui si presume spesso che le proprietà positive degli ETF ampiamente diversificati come investimento di base nel settore azionario valgano anche per le materie prime. Purtroppo, non è così semplice. Le materie prime, infatti, sono investimenti fisici. A differenza delle azioni o delle obbligazioni, che possono essere facilmente conservate in un deposito come titoli, le materie prime richiedono capacità più o meno grandi di stoccaggio.

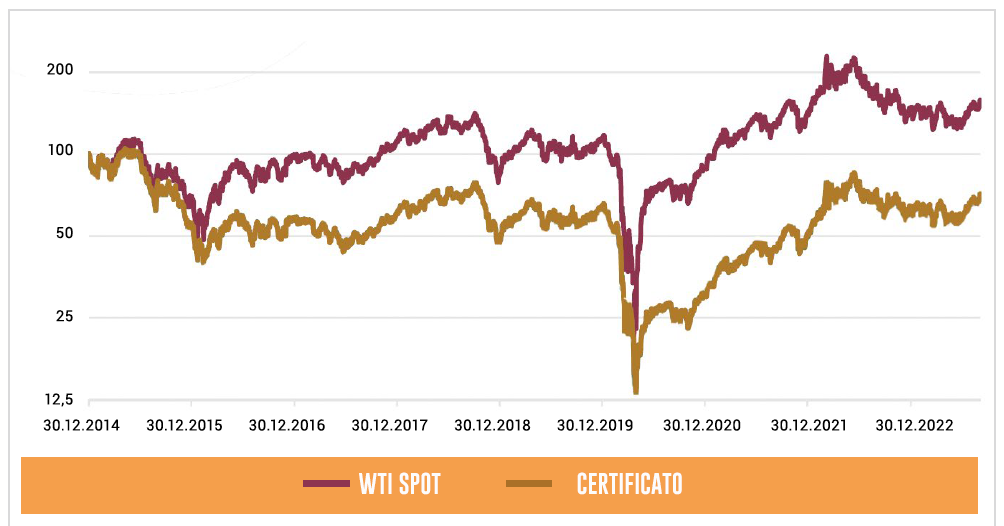

Il grafico mostra la performance del petrolio spot WTI fisico (linea superiore) e del petrolio WTI tramite futures, comprese tutte le perdite roll e i profitti roll come certificato (linea inferiore). Rappresentazione logaritmica, periodo: dal 30 dicembre 2014 al 1° settembre 2023. Ancora peggiore è la performance relativa dello United States Oil Fund (USO), quotato negli USA dal 2006.

Fonte: https://www.tresides.de

Per i metalli preziosi, queste capacità potrebbero essere ancora relativamente piccole, ma per il petrolio, ad esempio, i costi diventano elevati. Inoltre, non tutte le materie prime sono conservabili indefinitamente e alcune possono deteriorarsi. Per evitare il problema dello stoccaggio, soluzioni come gli ETC optano per contratti a termine (futures), invece di acquistare le materie prime fisicamente. Tuttavia, questo introduce nuovi problemi specifici.

TRADERS´: PUÒ FARCI UN ESEMPIO?

Krauss: Gli ETCs investono generalmente nel contratto future con la scadenza più vicina. A causa della durata limitata di questi contratti, devono essere continuamente rinnovati passando al contratto successivo prima della scadenza, per mantenere la posizione aperta. In questo processo possono verificarsi guadagni o perdite di rollover, a seconda di come si presenta la curva dei futures in quel momento. Tuttavia, è molto più frequente incorrere in perdite di rollover piuttosto che in guadagni.

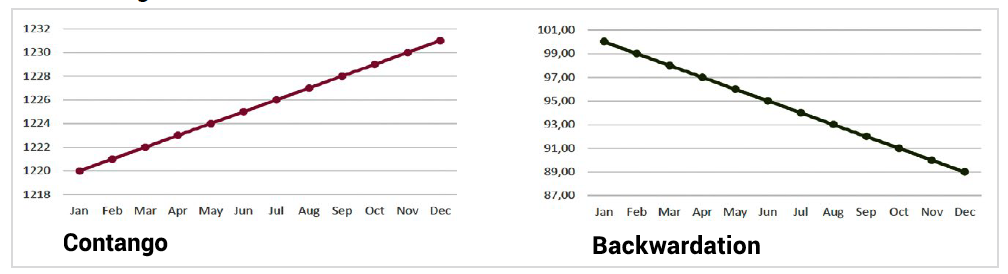

L’illustrazione mostra come apparirebbero le due strutture del mercato dei futures nella loro forma ideale. Contango significa una curva ascendente, come ad esempio nel caso dell’oro. Qui il prezzo spot è inferiore ai prezzi forward. Pertanto si subiscono perdite quando si inserisce uno dei seguenti contratti. Nel caso della Backwardation, come ad esempio nel caso del petrolio quest’anno, la situazione è invertita: il prezzo spot è superiore al prezzo future, per cui durante il roll si ottengono profitti corrispondenti.

Fonte: https://www.tresides.de

TRADERS´: QUINDI IL PROBLEMA È LA CURVA DEL FUTURE?

Krauss: Esattamente. Poiché una curva dei future in contango (con prezzi futuri più alti rispetto ai prezzi attuali) è più comune di una curva in backwardation (con prezzi future più bassi), nel processo di rollover si verifica più spesso che il contratto vecchio, più economico, venga venduto e quello successivo, più costoso, venga acquistato. Sebbene possano verificarsi anche periodi prolungati di backwardation, come abbiamo visto quest’anno con il petrolio, portando a guadagni di rollover, storicamente, le perdite di rollover hanno prevalso nel mercato del petrolio. Di conseguenza, la performance a lungo termine degli ETC sul petrolio è notevolmente inferiore rispetto a quella del petrolio fisico spot.

TRADERS´: NELLA SUA STRATEGIA UTILIZZA ESATTAMENTE L’EFFETTO OPPOSTO AFFIDANDOSI A SITUAZIONI DI BACKWARDATION PER RACCOGLIERE SISTEMATICAMENTE UTILI DI ROLLOVER, IL COSÌDDETTO “DIVIDENDO” DELLE MATERIE PRIME. COME È IL SUO APPROCCIO?

Krauss: Nelle mie ampie ricerche e analisi retrospettive, sono giunto alla conclusione che ha senso sovrappesare le materie prime con una curva a termine in backwardation più pronunciata all’interno di un gruppo selezionato. Pertanto, il portafoglio di future su cui mi baso si fonda su una classifica delle materie prime in base all’entità della loro backwardation. Tuttavia, non c’è alcuna garanzia che questo approccio produca rendimenti positivi in ogni singolo caso. Per questo motivo, il portafoglio è diversificato su un totale di dodici diverse materie prime, selezionate tra quelle che mostrano la maggiore backwardation o il contango meno accentuato nel loro universo di riferimento.

TRADERS´: QUINDI I PROFITTI DI ROLLOVER SONO INCERTI. GIUSTO?

Krauss: La curva a termine è in continuo movimento quotidiano. Di conseguenza, anche i rendimenti attesi dai roll iniziali possono aumentare o diminuire, a seconda di come si evolvono i prezzi dei contratti in portafoglio. È un processo dinamico. Questo vale, in misura ridotta, anche per i contratti più lontani sulla curva a termine, che utilizzo. Tuttavia, le oscillazioni tendono a essere molto meno accentuate rispetto alla parte anteriore della curva a termine, dove si trovano il contratto più prossimo alla scadenza e il futuro successivo. In quella parte, la volatilità è naturalmente più elevata.

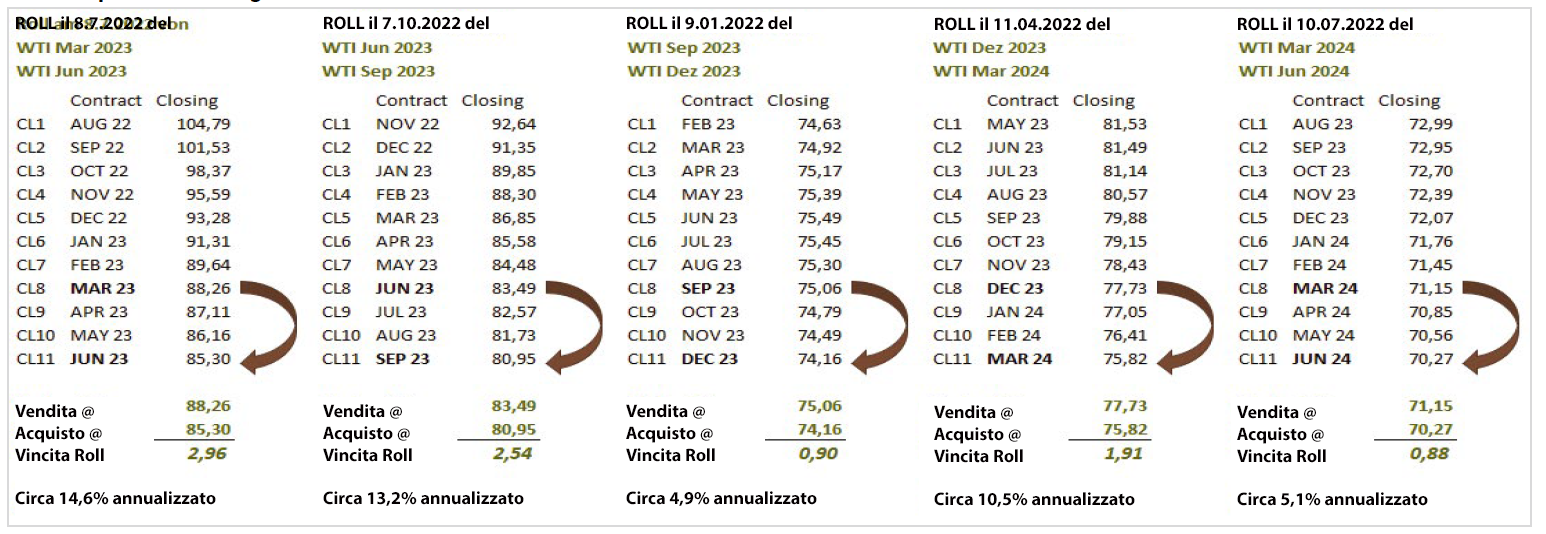

Il grafico mostra cinque esempi di risultati passati per i futures sul petrolio WTI. In ciascun caso si è verificata una Backwardation più o meno pronunciata della curva forward. Ciò ha comportato il passaggio da contratti con circa otto mesi a contratti con circa undici mesi rimanenti. Tutte e cinque le transazioni prevedevano profitti variabili.

Fonte: https://www.tresides.de

TRADERS´: QUALE PARTE DELLA CURVA DEI FUTURE È MEGLIO FARE TRADING E PERCHÉ?

Krauss: Questo varia a seconda della materia prima. In generale, è vantaggioso…

Abbonati e continua a leggere l’articolo: scopri l’offerta