A quando la ripartenza?

Clicca per ingrandire

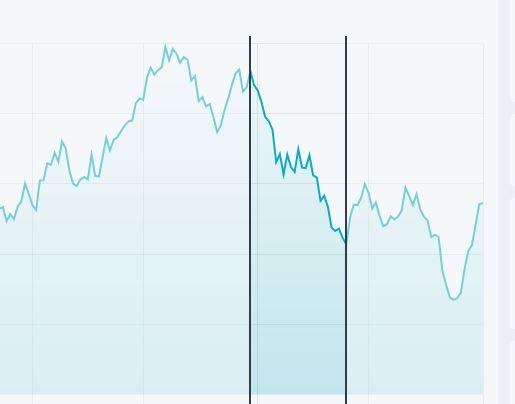

Il Vix a Novembre negli ultimi 34 anni

Nell’articolo di ieri, pubblicato sulla rubrica Borsa Magazine del sito dell’Istituto Svizzero della Borsa,

“E’ il nuovo mondo, bellezza” facevamo alcune riflessioni sull’eccesso di indebitamento degli Stati Uniti.

Sempre ieri, i tre indici principali della Borsa americana all’unisono sono precipitati, trainati all’ingiù dal Nasdaq: i tecnologici hanno poi contribuito ad ampliare le perdite distribuendole a tutto il listino.

Mentre i tassi ufficiali calano, i tassi di interesse sui titoli di stato americano continuano a non volerne sapere.

Il rendimento dei titoli a 10 anni sul debito americano viaggia intorno al livello chiave 4.5% .

Storicamente, l’eventuale superamento del 4.5% è un primo campanello d’allarme importante.

La salita verso quota 5% è ciò che l’azionario non vorrebbe vedere.

Nell’autunno del 2023, i rendimenti a 10 anni superarono il 5%.

L’S&P500 in quell’occasione vide una veloce e profonda correzione del 10%.

La correzione avvenuta fra l’1 e il 19 aprile di quest’anno, ha coinciso con un superamento, sia pure lieve e temporaneo, di quota 4,5%.

Ora, stiamo oscillando sopra e sotto il livello 4.5%. E l’S&P500 ci ha fatto vedere, ieri, la paura dell’ulteriore rialzo sui tassi del debito.

Il grande rifiuto

Il rendimento a 10 anni era al 3.6% quando la FED, in settembre ha tagliato i tassi di interesse di 50 punti.

E’ come se gli investitori in titoli di stato americano rifiutino il taglio della FED, considerandolo prematuro ed eccessivo.

La vittoria di Trump, da cui si vuole evincere a torto o a ragione una propensione inflazionistica, ha dato un ulteriore impulso ai tassi dei titoli di stato.

Tenuto conto di un mercato del lavoro ancora stabile e forte, le aspettative di aumento dell’inflazione da parte degli investitori in obbligazioni si rafforza.

Tutto, insomma, induce a pensare che il rendimento a 10 anni supererà abbondantemente il livello 4.5%, se non raggiungerà addirittura il 5%.

Le conseguenze sull’S&P500.

Il livello 5888 sull’S&P500, nella giornata di ieri, ha trattenuto il mercato da una ulteriore discesa, riportandolo a chiudere sul valore di 5900, dove erano presenti put vendute a tonnellate.

Ora, se la “protesta” degli investitori in titoli di stato continuerà, è possibile che le borse americane possano scendere ancora.

Sotto 5888, il primo livello sensibile è 5775/5764.

L’aumento di volatilità ha innalzato il VIX fino a 17.50, per poi farlo chiudere poco sopra 16.

Il grafico riportato sopra è la stagionalità del Vix a 34 anni, con l’evidenza del periodo 31 ottobre – 25 novembre.

E’ facile constatare come il Vix tenda a stabilizzarsi dopo la discesa, facendo un picco intermedio, coincidente con la metà del mese: come poi è avvenuto.

La statistica vuole ora un Vix in discesa e un mercato in salita.

Sarà la battaglia sui tassi a determinare la direzione del mercato.

Webinar

Per qualche ora, il future di novembre del Vix è tornato in backwardation rispetto al future di dicembre.

Abbiamo visto di nuovo la cunetta iniziale dell’alta volatilità prezzata nel breve termine.

Con una salita di circa tre punti e mezzo del Vix dal minimo recente a 14 e il massimo di ieri a 17.50, si sono ricreate le condizioni di “rischio preliminare”.

Quello misurato dal nostro sistema Anti-Crash.

E’ stato così, che abbiamo messo a mercato, per gli abbonati che ne avevano bisogno, una strategia Anti-Vola.

Nel percorso Anti-Crash le esaminiamo tutte, illustrando in tutti i dettagli il momento critico, come quello apparso ieri, per metterle a mercato.

E ne abbiamo parlato in un webinar imperdibile, 61 minuti di grande Cultura di cui non puoi fare a meno.

Clicca per iscriverti e vedi la registrazione.

P.S.: Novembre è un mese rialzista. La probabilità di un prosieguo al rialzo, dopo il sell-off ci sta tutta.

In queste circostanze, è difficile valutare di quanto il mercato deve abbassarsi, per dire che la rotazione del denaro dalle borse ai titoli di stato sia riequilibrata.

Potrebbe essere un 5%? Sarebbe poco sotto il livello di cui abbiamo parlato prima.

Clicca per iscriverti e vedi la registrazione.

Maurizio Monti

Editore

Traders’ Magazine Italia