Assicurati un vantaggio statistico

La teoria di Dow può essere redditizia? A causa della natura delle tendenze, i test automatizzati sono difficili, forse addirittura impossibili. Nell’ambito di una tesi di laurea, nel 2013 è stato esaminato manualmente un approccio di trading semplice e strategico basato sulla teoria di Dow.

Base della ricerca

Gli inizi dell’analisi tecnica possono essere trovati negli Stati Uniti alla fine del XIX secolo. Un certo Charles Henry Dow, co-fondatore del noto Dow Jones Industrial Stock Index, ha raccontato per la prima volta la sua teoria sul Wall Street Journal. Il suo messaggio chiave spiegava, tra le altre cose, che i prezzi si muovono secondo le tendenze.

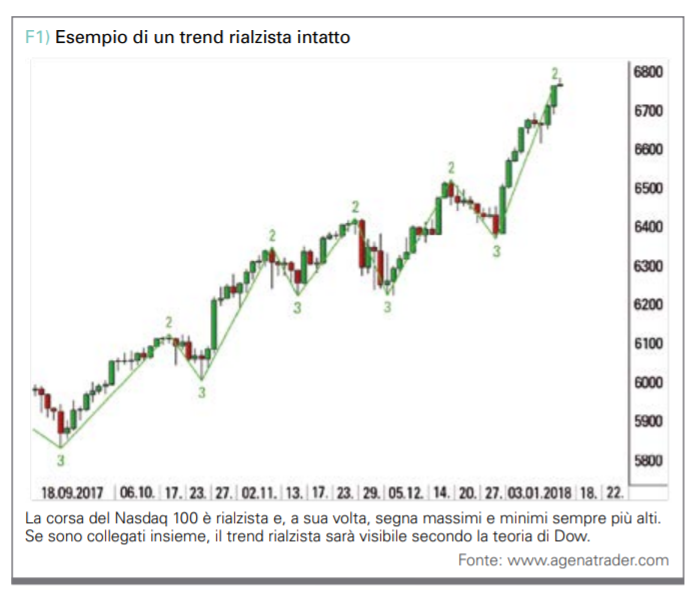

Queste tendenze stesse rappresentano un certo comportamento che determina i movimenti e le correzioni. La figura 1 mostra una tendenza al rialzo intatta sul grafico giornaliero del NASDAQ che mostra massimi (2) e minimi in aumento (3). Inoltre, è anche bello vedere che le tendenze non sono sempre le stesse.

I movimenti a volte possono essere più lunghi o più brevi, a volte durano solo poche candele ed a volte parecchie. Lo stesso vale per le correzioni che possono essere presentate anche in modo completamente diverso. Inoltre, è più probabile che una tendenza continui che si interrompa. Questi vantaggi sono sfruttati dalla strategia. Ma quando si può sapere se siamo dentro una correzione del genere? A causa di queste irregolarità nella presentazione del trend, nell’indagine viene utilizzato uno strumento che serve a guidarci ed escludere una certa arbitrarietà: i ritracciamenti di Fibonacci (vedi box informativo).

“Per la definizione dell’ingresso, dobbiamo fare una distinzione in anticipo tra un ingresso locale e temporale!”

Indagini grafiche

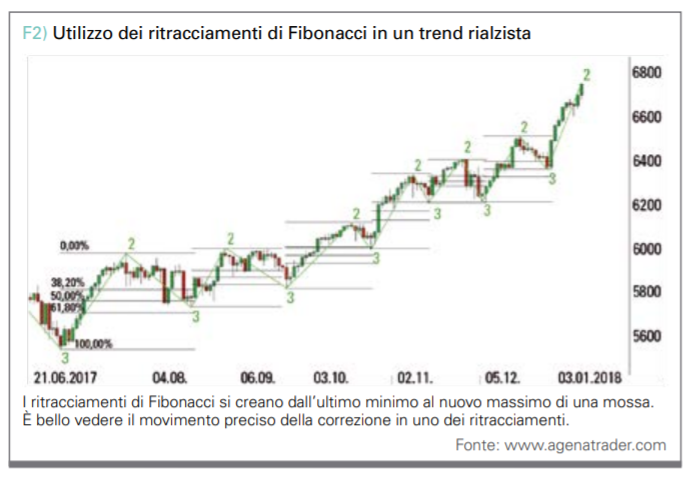

Un ritracciamento, che significa una diminuzione del prezzo in un trend rialzista, mostra la relazione di un calo del prezzo con il suo movimento precedente. Questo intervallo di movimento rappresenta la base per il calcolo della percentuale di ritracciamento. Il movimento corregge dal suo massimo per una certa proporzione. La diminuzione può essere effettuata ai livelli di Fibonacci 38,2, 50 o addirittura 61,8%, che sono i valori della sezione aurea. Sul grafico NASDAQ (figura 2) vediamo una tendenza al rialzo. Se ora disegniamo le linee di Fibonacci dal punto minimo 3 (100%) al punto massimo relativo 2 (0%), è facile vedere quando ha corretto al livello del 38,2% del movimento, quando ha raggiunto il 50% e a che punto si attesta sulla linea del 61,8% che è stata raggiunta dal prezzo. Questa tecnica è utilizzata sia nei mercati rialzisti che ribassisti.

Implementazione della strategia

Come potrebbe questa interazione di tendenze e ritracciamenti di Fibonacci materializzarsi e creare opportunità? Per la definizione dell’ingresso, dobbiamo distinguere in anticipo tra un ingresso locale e uno temporaneo. Poi bisogna rispondere alla domanda su dove iniziare all’interno del trend, mentre la domanda sul tempo ci darà il segnale, quindi quando verrà effettuato l’ingresso.

“È chiaro che i movimenti sono più dinamici e accentuati rispetto alle correzioni!”

Ingresso locale

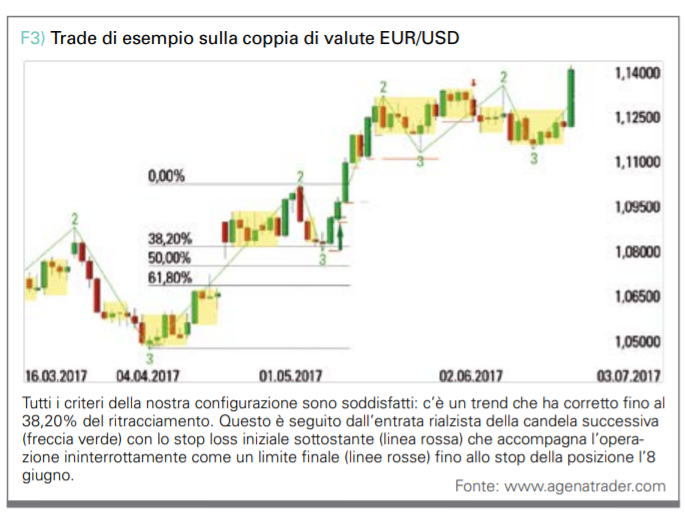

Per scoprire in quale area di un movimento di tendenza intatto è previsto che il trade avrà luogo, utilizzeremo il grafico EUR/USD (figura 3). Daremo per scontato di essere su un trend rialzista intatto. Dopo che si è formato il primo movimento e l’impulso di correzione, ne seguirà un altro per confermare il trend. Dopo un nuovo massimo, verranno creati i ritracciamenti di Fibonacci. Verrà così verificato se la correzione successiva raggiunge l’area corretta. Se non è così e il prezzo cambia prima di toccare il livello del 38,2% e segna un nuovo massimo, lasceremo passare questa piccola correzione. Se, d’altra parte, viene raggiunto almeno il livello del 38,2%, la candela successiva definisce il punto di ingresso. Ovviamente, una correzione può rimbalzare più volte sui ritracciamenti di Fibonacci e raggiungere un livello inferiore prima di creare nuovo momentum dal movimento. Il che genera segnali fasulli.

Ingresso temporale

Dopo aver determinato in quale area entrare, è ora necessario definire il momento esatto. Il segnale di ingresso è completo non appena la correzione ha raggiunto almeno il livello dei ritracciamenti di Fibonacci ed è emersa una candela di inversione. Essa sarebbe verde nella tendenza al rialzo e rossa nella tendenza al ribasso. La candela di inversione indica che in questo periodo l’offerta è diminuita e la domanda è aumentata e quindi è emerso un eccesso di domanda. Questo costruisce di nuovo il momentum e di conseguenza il risultato potrebbe essere una continuazione del trend. Procediamo secondo questo scenario.

L’ingresso avverrebbe al massimo della candela di inversione (figura 3). Lo stop loss è fissato al di sotto del minimo. Pertanto, il rischio è nel range tra massimi e minimi giornalieri. Nella migliore delle ipotesi, un trade dovrebbe essere inserito quando si forma una correzione, che otterrà rapidamente un profitto. Tuttavia, il tasso di successo non è del 100%. Pertanto, possono essere chiuse 3 operazioni consecutive prima che un’altra ci porti ad ottenere il successo desiderato.

In questo scenario, in primo piano c’è soprattutto la difficoltà psicologica. Il trader è nella posizione giusta e ha senso provare un quarto trade dopo aver effettuato 3 operazioni? Non sarebbe meglio completare questa fase di correzione e aspettare una nuova? La risposta alle domande è data dalla condizione che si possa entrare per un massimo di 3 volte per fase di correzione. Inoltre, la strategia è collegata alle seguenti condizioni:

• La fase di correzione inizia con il calo del prezzo da un massimo relativo, che tocca la linea di ritracciamento di Fibonacci del 38,2%.

• Se un periodo di trend rialzista si chiude con un minimo o un trend ribassista sopra la linea di correzione del 61,8%, la probabilità di una rottura del trend aumenta, quindi non è necessario inserire ulteriori operazioni.

• Se il prezzo dopo la correzione è superiore al punto 2, la correzione terminerà e si verificherà un nuovo movimento.

• Sia il movimento che la correzione devono avere almeno 2 barre ciascuna. In un numero minore di periodi, il valore informativo è insufficiente.

Il comportamento dell’uscita

La posizione dello stop loss può variare. Uno stop loss iniziale abbastanza aggressivo potrebbe essere al di sotto del minimo o al di sopra della candela di ingresso. Altre opzioni sarebbero intervalli percentuali fissi o addirittura un limite di perdita per volatilità. Se un’operazione viene eseguita dopo aver realizzato un profitto, avremmo profitti contabili, la cui garanzia può essere ottenuta attraverso uno stop loss finale. Nell’approccio attuale, lo stop loss dovrebbe spostarsi al minimo o al massimo per il periodo. È necessario accertarsi di star osservando le barre esterne ed interne. Una barra esterna è una candela i cui punti massimi e minimi coprono tutti i periodi successivi. Questi periodi di rilevamento sono chiamati barre interne. Sebbene una barra interna possa registrarsi sopra il massimo o sotto il minimo della candela esterna dopo averla aperta, è necessario tornare in quest’area per chiudere. Se non lo fai e chiudi all’esterno, la barra esterna perde la sua importanza e devi aspettare un altro movimento. Nella figura 3 è possibile vedere la variazione del limite di perdita che include le aree delle barre interne contrassegnate in giallo.

Valutazione statistica

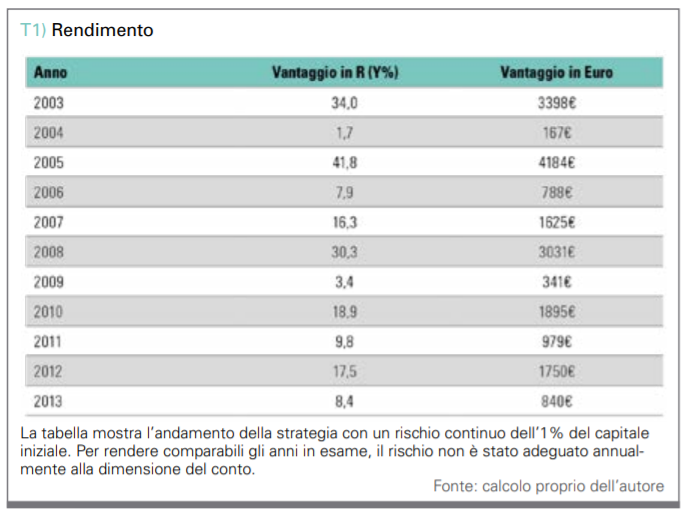

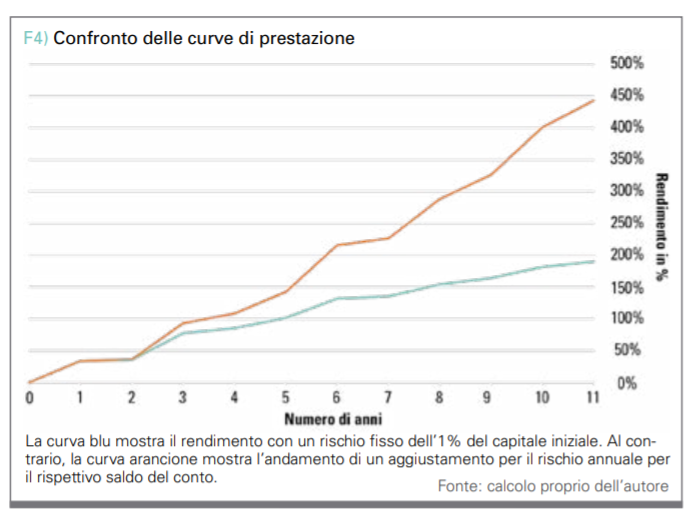

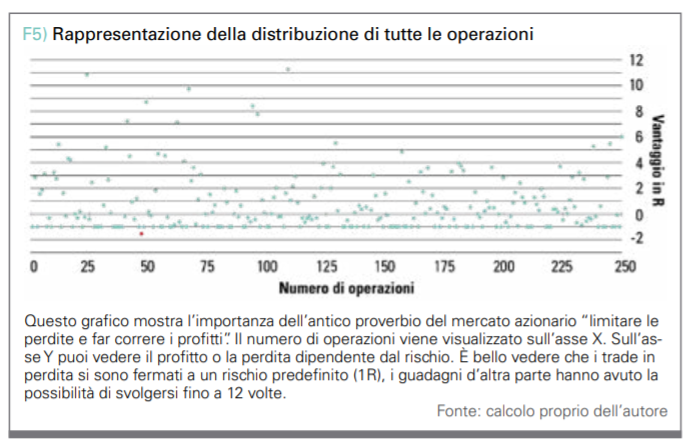

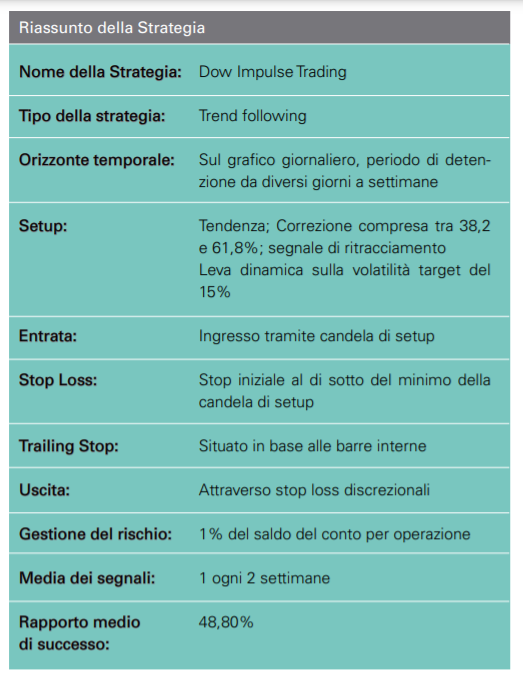

Nell’ambito della ricerca, la strategia descritta è stata implementata in 4 diversi mercati (DAX, Bund Future, Gold Future e EUR/USD) per un periodo di 10 anni. L’indagine è iniziata con un saldo di conto di 10.000 euro ed è stata sul mercato dall’inizio del 2003 a marzo 2013. Il rendimento in questi 10 anni è stato del 190%, ipotizzando che ogni operazione avesse un rischio dell’1% (100 euro) di capitale (tabella 1). L’adeguamento annuale del rischio alla dimensione del conto esistente all’inizio dell’anno ha generato un effetto di interesse composto positivo. Qui vediamo un esempio numerico: alla fine del 2003 il saldo era di 13.398 euro. Se ora tutte le operazioni fossero inserite nell’anno successivo con un rischio dell’1% (134 euro) di questo livello di conto, il rischio assoluto per operazione aumenterebbe. Se l’adeguamento fosse ripetuto annualmente all’inizio dell’anno, si otterrebbe un rendimento del 443,1% durante il periodo in esame (figura 4). Determinare l’1% del saldo del conto prima di ogni operazione aumenterebbe ulteriormente l’effetto di composizione e consentirebbe un rendimento più elevato. La figura 5 mostra quanto è stato guadagnato rispetto al rischio sostenuto per operazione. Il numero di trade è mostrato sull’asse X e il profitto o la perdita dipendente dal rischio sull’asse Y. Qui si può vedere chiaramente che tutte le transazioni non redditizie tra la riga 0 e il vincolo di rischio sono di una R (unità di rischio). In particolare l’operazione numero 47 (punto rosso in figura 5), da cui è uscito uno spazio (buco) con un rischio massimo di 1,5R. Le operazioni vincenti, d’altra parte, avevano spesso raggiunto un rischio multiplo. In alto, il trade numero 109 ha raggiunto 11,3 volte il suo rischio. È interessante notare che i 37 più grandi dei 122 trade positivi hanno ottenuto il rendimento atteso. Le rimanenti 87 operazioni positive hanno neutralizzato le 128 operazioni negative. La percentuale di successo della strategia è inferiore al 50%. La perdita può essere descritta come bassa essendo del 3,7%. Il rapporto di redditività (rapporto tra profitti medi e perdite medie) è 2,9:1. Il fattore profitto è pari a 36 euro per transazione ricevuta.

Conclusione

La valutazione dello studio presentato mostra che puoi avere un vantaggio statistico combinando la teoria di Dow con i ritracciamenti di Fibonacci. Inoltre, la situazione del mercato gioca un ruolo importante. Poiché è una strategia che segue il trend, funziona meglio in mercati dinamici rialzisti o ribassisti e peggio nelle fasi laterali. Le deviazioni, ad esempio nel numero di ingressi in una correzione, in un diverso comportamento di uscita o in una specifica di un solo ritracciamento (50%), possono influenzare notevolmente il risultato.

Adrian Kratz

Adrian Kratz viene dal settore assicurativo e opera dal 2006 nei mercati finanziari, borsa e altri mercati. Nel 2013, ha condotto una revisione critica del funzionamento di negoziare i movimenti del mercato come parte della sua tesi. Il tuo attuale progetto live può essere segui sul loro sito web www.TradersYard.com (Gruppo: Dow Impuls Trading di Adrian).

Adrian Kratz viene dal settore assicurativo e opera dal 2006 nei mercati finanziari, borsa e altri mercati. Nel 2013, ha condotto una revisione critica del funzionamento di negoziare i movimenti del mercato come parte della sua tesi. Il tuo attuale progetto live può essere segui sul loro sito web www.TradersYard.com (Gruppo: Dow Impuls Trading di Adrian).