Riceviamo da Money.it e pubblichiamo per i nostri lettori

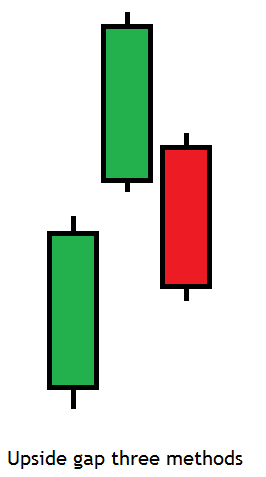

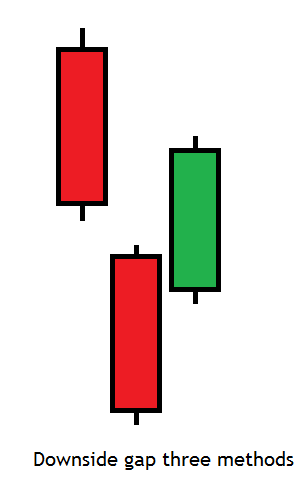

Prosegue lo studio delle formazioni candlestick a cura di Money.it. Come per la scorsa settimana, il focus verterà su un modello a tre candele: l’Upside/Downside gap three methods.

Queste due conformazioni indicano che il rispettivo uptrend o downtred in corso è solido e pronto a continuare. Vediamo come sono composti questi pattern e come sfruttarli per la nostra operatività.

L’Upside gap three methods inizia con una long line in favore della forte tendenza rialzista in corso. Il mercato apre la seconda barra in gap up, per poi chiudere un’altra seduta positiva. È con la terza candela che i venditori entrano in azione, aprendo in lap down e presentando una close all’interno del range della prima candela del modello. In questo modo, il gap up tra la prima e la seconda barra viene ufficialmente richiuso. In sostanza, la chiusura del gap può essere considerata come una presa di profitto: il segnale operativo si avrà sul recupero dei massimi del pattern, dove si potrà entrare long con stop loss posti al di sotto dei minimi della prima barra, e take profit calcolato grazie a un rapporto risk/reward di 1:1,25.

Per quanto concerne il Downside gap three methods, questo è composto da due barre ad ampio range in favore del downtrend in corso, separate l’una dall’altra da un gap down. Nella terza sessione, i compratori cercano di rialzare la testa, aprendo in lap up e chiudendo all’interno della prima candela. In questo modo, il gap down è richiuso. Operativamente, si avrà un segnale short quando i prezzi andranno a rompere i minimi del modello, con stop loss identificabile sopra i top dello stesso e il target individuato con un rapporto di rischio/rendimento di 1:1,25.

Dalla Redazione di TRADERS’ Magazine