La copertura tramite derivati può proteggere dalle tendenze al ribasso. È dall’inizio del 2023 che tutti avrebbero dovuto stare lontani dai titoli tecnologici. Più facile a dirsi che a farsi, perché chi avrebbe potuto immaginare che tali ex giocatori di alto livello sarebbero caduti in questo modo? Quando i titoli più importanti come Amazon, Microsoft, Alphabet, Nvidia o Meta Platforms vengono presi di mira e perdono fino all’80% del loro valore, allora qualcosa è cambiato radicalmente nel mercato. Forse non abbiamo ancora trovato il fondo.

I forti aumenti dei tassi di interesse e un settore tecnologico sopravvalutato non vanno particolarmente d’accordo. Gli investimenti nelle tecnologie aziendali dovranno essere pagati con un maggiore interesse e questo riduce i profitti futuri. Visto in questo modo, non c’è da meravigliarsi che gli investitori valutino più in basso tali azioni. La situazione è ancora più drammatica per le aziende la cui situazione di profitto può essere ampliata. Quando le aziende realizzano a malapena profitti, fanno affidamento su finanziamenti esterni. Tassi di interesse più elevati mettono a dura prova i bilanci, ecco perché le aziende ad alta crescita sono colpite più duramente. Anche se finora gli aumenti dei tassi d’interesse sono stati drastici, il tasso d’interesse di riferimento è ancora relativamente basso. Come investitore, ora sorge la domanda: dovresti investire nuovamente in titoli tecnologici e vedere i prezzi bassi come un’opportunità per iniziare? Se le banche centrali riuscissero a tenere sotto controllo l’inflazione con gli aumenti dei tassi di interesse di riferimento finora, i titoli tecnologici sarebbero davvero molto caldi. Ma cosa succede se l’inflazione continua a salire? In questo caso, le banche centrali dovranno aumentare nuovamente la pressione sui tassi di interesse, il che potrebbe portare a una nuova svendita dei titoli tecnologici.

I megatrend domineranno il futuro

Alcuni titoli tecnologici sono valutati in modo sproporzionato e hanno anche modelli di business innovativi. Di conseguenza, le prospettive di crescita a lungo termine sono ottime. Alcune società sono state addirittura ingiustamente penalizzate negli ultimi mesi, creando grandi opportunità per gli investitori propensi al rischio. Soprattutto per le aziende che operano in settori redditizi come il cloud computing o l’intelligenza artificiale (AI), si può presumere che i profitti saranno molto elevati nell’arco di cinque-dieci anni. I prezzi delle azioni dovrebbero muoversi di pari passo. Le previsioni per l’intelligenza artificiale sono schiaccianti: si prevede che il mercato crescerà fino a 15,7 trilioni di dollari entro il 2030. Già non c’è modo di aggirare questo sviluppo nella vita di tutti i giorni. Come pensi che funzioni il software di riconoscimento facciale di Apple? Nelle case sono già presenti dispositivi IA, come lavatrici e frigoriferi. Nel prossimo futuro la guida autonoma sarà la normalità. La tecnologia esiste già e l’intelligenza artificiale associata apprende le informazioni necessarie sempre più velocemente. La tecnologia sarà presto integrata in ogni ambito immaginabile della vita. Alcuni esperti superano se stessi nelle loro previsioni: tassi di crescita annui del 17,5% non sono irrealistici. Basti pensare al cloud computing e a quanto fosse difficile la tecnologia nei primi anni: ora è la norma. I fornitori di servizi cloud come Amazon e Microsoft hanno apparentemente creato macchine per stampare denaro. Gli esperti stimano che il possibile volume del mercato globale per servizi cloud, software e infrastrutture ammonterà a circa quattromila miliardi di dollari. Ciò offre agli investitori buone opportunità se approfittano del calo dei prezzi dei titoli cloud. È facile trarre vantaggio da questi megatrend.

L’oro non è garanzia di aumenti di prezzo

Tuttavia, sembra quasi troppo bello per essere vero. Perché lo sviluppo dei megatrend sarà sempre accompagnato da battute d’arresto. Come trader, dovresti pensare ai tempi e se la flessibilità è l’essenza di una formula ottimale del mercato azionario. I libri di testo dicono che dovresti diversificare i tuoi investimenti. Sembra logico, ma la realtà ci mostra che il trading globale è estremamente interconnesso. I prezzi del mercato azionario salgono e scendono insieme. Basti pensare all’oro, che viene sempre spacciato dai media come materia prima a prova di crisi. Ciò che è vero è che l’oro non scenderà mai a zero. Ma il suo grafico parla da solo: nonostante le crisi sempre presenti, il prezzo dell’oro è al di sotto delle aspettative. Nella migliore delle ipotesi si può parlare di un mercato laterale volatile. In ogni caso, una diversificazione da manuale non è più possibile se tutte le classi di asset si muovono di pari passo. La soluzione al problema della diversificazione risiede nei derivati. In qualità di investitore serio nel mercato azionario, devi quindi occuparti di posizioni short. Ad esempio, guarda il super investitore Warren Buffett. In origine era l’icona degli investimenti seri a lungo termine e odiava i derivati. La sua tattica è decisamente cambiata negli ultimi 15 anni. Per inciso, il suo portafoglio contiene anche un pericoloso rischio cluster: le azioni Apple. Il titolo è notevolmente dominante, per cui il suo portafoglio potrebbe avere problemi ad un certo punto (vedi figura 1).

Dal 2017, il titolo ha mostrato diverse forti ondate al rialzo. La recente correzione a 135 dollari potrebbe essere troppo piccola per aver creato nuova forza per continuare il trend rialzista. Warren Buffett conosce sicuramente il rischio del suo portafoglio e se non agisce in caso di una correzione importante delle azioni Apple, potrebbe rivelarsi una debacle. La copertura tramite derivati è ovvia.

Fonte: stock3

Ricordiamo che gli iPhone sono prodotti dalla società cinese Foxconn. Poiché è in corso una guerra economica tra Cina e Stati Uniti, il governo cinese potrebbe fermare la produzione di iPhone. Sarebbe anche ingenuo credere che la Cina consenta la vendita di milioni di auto occidentali sul suo territorio. I veicoli autonomi, in particolare, contengono molta tecnologia che potrebbe infiltrarsi in qualsiasi stato di sorveglianza. Basti pensare al potere strategico di paralizzare una rete di trasporti in una manciata di secondi.

Il problema di Buffett

Anche Warren Buffet si protegge occasionalmente. Nel rapporto del 2002 di Berkshire Hathaway, egli descrisse i derivati come “armi finanziarie di distruzione di massa”. Qualche anno dopo, Buffett scrisse: “Molte persone sostengono che i derivati riducono i problemi sistemici. Credono che i derivati stabilizzino l’economia e facilitino il trading globale eliminando i rischi. Questo è spesso vero al livello più piccolo. In effetti, ora Berkshire sta effettuando anche operazioni su derivati più grandi per poter attuare più facilmente determinate strategie di investimento.” La dichiarazione di Buffett può essere intesa anche nel contesto del riassicuratore General Re. Il suo normale modello di business prevede la copertura dei rischi utilizzando derivati. Ciò non è insolito per i riassicuratori.

I mercati azionari potrebbero correggere ulteriormente

Se guardiamo ai mercati azionari, i rischi psicologici di massa diventano più chiari. Anche se dall’ottobre 2022 abbiamo assistito a un nuovo aumento dei prezzi, non è ancora tutto chiaro. I focolai critici a livello globale possono innescare un nuovo crollo dei prezzi in qualsiasi momento. Dobbiamo fare una chiara distinzione tra una battuta d’arresto a breve termine e un vero e proprio mercato ribassista. Possiamo facilmente superare la battuta d’arresto, forse possiamo anche aggiungere buone posizioni (vedi figura 2).

La correzione dei prezzi dei titoli tecnologici è stata molto più grave rispetto all’indice Dow Jones Industrial o S&P 500. Poiché l’indice Nasdaq100 contiene un numero relativamente elevato di titoli tecnologici, il mercato si è corretto al livello di ritracciamento di Fibonacci del 61,8%. Un valore molto basso che mantiene viva la tendenza al rialzo a lungo termine. La tendenza al ribasso è ancora intatta.

Fonte: stock3

Tuttavia, cosa facciamo con un mercato ribassista in piena regola? Forse è ancora in arrivo la grande svendita? L’incertezza generale è maggiore di quanto la maggior parte degli investitori si renda conto. Gran parte di ciò che sta accadendo nei mercati attuali ricorda le crisi passate. Tuttavia, manca ancora la grande svendita. Ebbene, quando tutti lo aspettano, a volte non si presenta. Questo ci porta al punto: cosa accadrebbe se costruissimo un portafoglio il cui valore cresce indipendentemente dal fatto che i prezzi salgano o scendano? Non è forse questo il classico business di un hedge fund?

Ray Dalio è, prima di tutto, un gestore del rischio

La leggenda del mercato azionario Ray Dalio ha ottenuto un rendimento medio del 9,3% in più di un quarto di secolo con il suo fondo Bridgewater Associates e il suo portafoglio per tutte le stagioni, e questo con un intervallo di fluttuazione medio della sua curva di capitale di appena il 4,5%. Tali prestazioni sono impensabili senza i derivati. Per fare un confronto: un portafoglio azionario globale ha ottenuto lo stesso rendimento tra il 1970 e il 1996, ma con oscillazioni dei prezzi notevolmente più elevate (15,2%). Bridgewater Associates offre questo rendimento con un terzo del rischio. Durante l’intero periodo di analisi di 43 anni, il drawdown massimo del suo portafoglio per tutte le stagioni è stato di poco superiore al 10%. L’unico caso anomalo si è verificato nel 2008 durante la crisi finanziaria internazionale. Naturalmente c’è da chiedersi come sia riuscito a raggiungere tale prestazione. È a causa del suo mix di asset strategici. Dalio si assicura che le posizioni del suo portafoglio siano quanto meno correlate possibile. Rispettare questo obiettivo potrebbe non essere stato facile negli ultimi anni, con i tassi di interesse chiave che si aggiravano intorno allo zero %. Ray Dalio vede solo quattro cose che muovono i mercati: inflazione, deflazione, crescita economica positiva e negativa. Ciò si traduce nel mix di rischio che Dalio chiama il “mix delle quattro stagioni”. Il suo portafoglio per tutte le stagioni si basa sul presupposto che la correlazione reciproca degli asset sia soggetta a determinate condizioni: 1. inflazione più elevata del previsto, 2. inflazione inferiore al previsto, 3. crescita economica superiore al previsto e 4. crescita economica inferiore al previsto.

Per ogni asset class c’è un periodo dell’anno in cui si comporta particolarmente bene. Tuttavia, nessuno sa esattamente quale stagione sarà la prossima. Ecco perché consiglia di distribuire il 25% del rischio su ogni stagione.

I derivati sono normali strumenti di copertura del portafoglio

Il mercato azionario è una strada a doppio senso; Tutti gli investitori lo sanno, ma molti sono sorpresi dal fatto che i prezzi abbiano registrato un’inversione di tendenza nel 2022. Numerosi titoli vengono tradati nettamente al ribasso rispetto all’inizio dell’anno. Se i mercati azionari crollassero nuovamente nei prossimi mesi, esistono diversi metodi che potresti utilizzare per proteggerti come investitore. Sarebbe molto semplice utilizzare certificati short, warrant put o CFD. È anche possibile la copertura tramite borse a termine. Ciò che ha funzionato bene per decenni è recentemente diventato più complicato a causa della giurisprudenza. Dal 1° gennaio 2023 è vietato l’acquisto o la vendita di contratti futures da parte di privati. Il motivo per cui alcuni burocrati lo hanno sostenuto rimane un segreto. Si potrebbe cinicamente pensare che i politici anti-imprenditoriali abbiano sempre trovato positivo porre fine ai “malvagi” trader di borsa. A questo proposito bisogna aspettare e vedere se i broker possono offrire una soluzione. Sarebbe concepibile abolire i consueti requisiti di margine per le transazioni a termine. Senza restrizioni, gli investitori possono scommettere sul calo dei prezzi con certificati o warrant e ammortizzare in una certa misura le battute d’arresto. Questi derivati sono emessi dalle banche e consentono reazioni rapide del mercato. I certificati offrono una serie di vantaggi perché la loro performance, quando è sfruttata la leva finanziaria, è direttamente proporzionale all’asset sottostante. Solo l’andamento del prezzo dell’asset sottostante (indice, azione, materia prima) determina il successo o il fallimento. L’unica sfida per gli investitori sarebbe trovare il certificato giusto tra l’abbondanza di prodotti e internalizzarne il funzionamento. Gli emittenti forniscono informazioni al riguardo sui loro siti web. Solo un trader che sa su quale asset sottostante sta scommettendo, quale durata ha il certificato, qual è il rapporto di sottoscrizione e dove si trova il prezzo di esercizio, può avere successo. Altrettanto importante: oltre al rischio di mercato è importante tenere presente anche il rischio dell’emittente. Se l’emittente del certificato diventa insolvente, esiste il rischio di perdita totale. Per limitare questo rischio, di solito è sufficiente dare un’occhiata alla solvibilità dell’emittente.

Copertura dei rischi

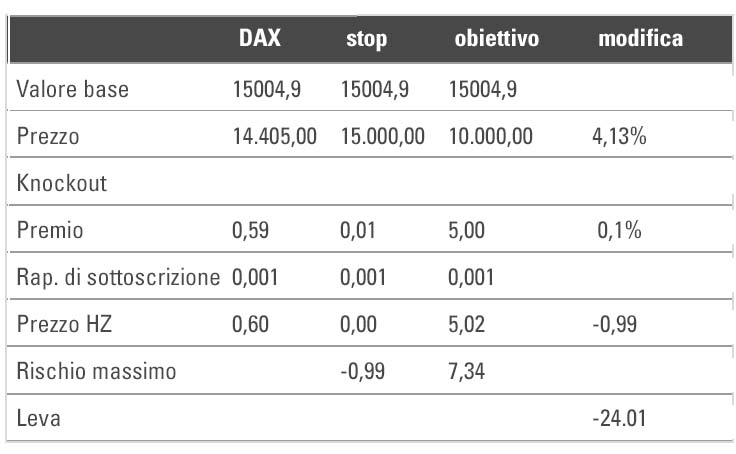

Se le notizie imminenti si rivelano significativamente peggiori del previsto, spesso si verificano gravi battute d’arresto, almeno per un breve periodo. Per compensare le perdite del portafoglio, i professionisti preferiscono utilizzare certificati a leva breve. Il valore base è solitamente un indice che riflette al meglio il focus del portafoglio azionario. Se la ponderazione delle azioni tedesche fosse elevata, DAX o MDAX sarebbero un’opzione. Il numero di titoli richiesto può essere facilmente calcolato: Numero di titoli = valore del portafoglio / (rapporto di sottoscrizione a livello di indice). Se, ad esempio, l’EURO STOXX 50 è a 3.650 punti, per un portafoglio di 50.000 euro occorrono circa 1.370 certificati (rapporto di sottoscrizione: 0,01). Non importa quale certificato di leva viene acquistato (Knock-out, Turbo, Mini e così via). Ciò che è più importante è il prezzo base o la soglia di eliminazione. Spesso entrambi i valori sono identici, ma non è necessario che lo siano. Fondamentalmente, più il prezzo corrente è vicino al prezzo di esercizio, maggiore è la leva finanziaria. Anche in questo caso la soglia di eliminazione può essere raggiunta più facilmente. Se il sottostante raggiunge la soglia di knock-out, il certificato con leva finanziaria scade immediatamente senza valore. Un certificato turbo short sul DAX emesso da Morgan Stanley con un prezzo di esercizio di 15.004 punti mostra come funziona nella pratica una strategia di copertura. Se ad esempio l’indice scendesse fino a 10.000 punti, il guadagno dei certificati esploderebbe letteralmente e controbilancerebbe così una perdita nel portafoglio (vedi tabella 1).

Come si può vedere dal semplice esempio di calcolo, determinare il prezzo di un certificato con leva sarebbe relativamente semplice. Sotto forma di premio viene aggiunta una variabile dipendente dall’emittente, per cui questo sovrapprezzo si basa sul rifinanziamento dell’emittente: maggiore è la solvibilità dell’emittente, più conveniente è prendere in prestito denaro. Il prezzo calcolato del certificato con leva in questo esempio è 10,05 euro. Questo però non è il prezzo reale, perché in borsa ci sono sempre due prezzi: il prezzo ask e il prezzo bid. Il prezzo di acquisto reale del certificato descritto dovrebbe quindi essere poco superiore a 10,05 euro, il prezzo di vendita leggermente inferiore a 10,05 euro. La quota di valore più elevata del prezzo del certificato con effetto leva risulta dalla differenza tra il prezzo base indicato e il prezzo attuale. Più il prezzo è vicino al sottostante, maggiore è la leva finanziaria. Il rapporto di sottoscrizione è semplicemente un moltiplicatore predeterminato che ha lo scopo di ridurre il prezzo del certificato di leva finanziaria al fine di aumentare la tradabilità. Se il prezzo del sottostante è basso, ad esempio un prezzo azionario di 20 euro, allora l’emittente sarà propenso a fissare il rapporto di sottoscrizione a uno.

Fonte: TRADERS´

Molti emittenti denominano diversamente i loro certificati con leva finanziaria, sebbene i singoli prodotti differiscano solo marginalmente. Esistono certificati turbo, warrant turbo, wave o mini futures, certificati knock-out. La varietà di certificati con leva finanziaria è enorme e il trader dovrebbe sempre prestare attenzione alle caratteristiche esatte quando seleziona un certificato.

Fonte: TRADERS´ media

In questo esempio il certificato short costa 0,60 euro. Ha una leva finanziaria molto elevata e la tattica presuppone che con l’aumento dei prezzi del DAX, il certificato scada senza valore e la perdita di valore possa essere vista come un premio assicurativo. Se però il DAX dovesse scendere sotto i 10.000 punti, cosa non improbabile nella prossima ondata di ribasso più forte, il prezzo del certificato salirà a 5,02 euro. Ciò avrebbe significato che il prezzo dei certificati sarebbe aumentato di oltre otto volte.

Fonte: TRADERS´ media

Conclusione

Una strategia di copertura deve essere ben pianificata. Gli statistici parlano con molto rispetto del temuto cigno nero: uno scenario che nessuno crede possibile ma che comunque si verifica. Anche altri eventi imprevedibili, come un attacco terroristico, hanno un potenziale di incidente. Gli investitori hanno difficoltà a proteggersi da tali rischi. Tuttavia, se si sviluppa una tendenza al ribasso, questa può essere facilmente controllata con i derivati. In questo contesto, è importante avere conoscenze di base dell’analisi tecnica. Questo è l’unico modo per determinare livelli di prezzo ragionevoli. In ogni caso, una rottura del trend non può essere riconosciuta utilizzando un rapporto prezzo/utile.