Riceviamo da Money.it e pubblichiamo per i nostri lettori

La trattazione dei pattern a candele a cura di Money.it prosegue anche questa settimana. Per questo appuntamento abbiamo deciso di approfondire un modello di inversione a tre barre: il Deliberation. Questa conformazione grafica indica che l’uptrend o il downtrend in atto son prossimi all’esaurimento. Osservando la struttura del bullish e bearish Deliberation salterà subito all’occhio come questi derivino dai precedentemente descritti Three White Soldiers e Three Black Crows.

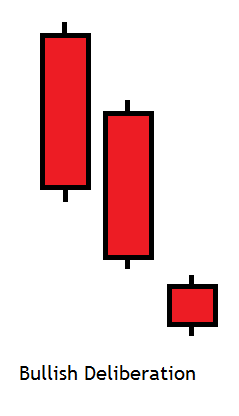

Il bullish Deliberation

Il bullish Deliberation inizia con una candela ribassista ad ampio range, in linea con il downtrend in corso. La seconda barra del modello presenta un’apertura in lap up ma riesce comunque ad evidenziare una forte presenza di venditori con una chiusura in area di minimi. Nel caso ottimale, l’ultima sessione del pattern dovrebbe aprire in gap down (non necessario), ma senza presentare le estensioni delle precedenti sedute (la barra deve sempre essere negativa). Quest’ultimo elemento mette in luce l’incertezza necessaria per richiamare l’interesse dei compratori, specie se il pattern si forma a ridosso di un supporto importante. Operativamente, si avrà un segnale long quando i corsi ritracceranno più della metà del real body della seconda barra: in questo caso, lo stop loss andrebbe posto sotto i minimi del modello, mentre il take profit si può calcolare con un rapporto di rischio/rendimento di 1:1,50.

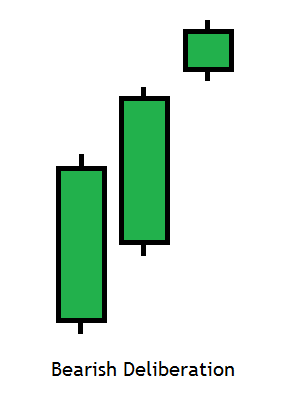

Il bearish Deliberation

Per quanto concerne il bearish Deliberation, questo inizia con una seduta di estensione rialzista, sinonimo di forte presenza di acquirenti. La seconda sessione del pattern apre in lap down, effettuando però una chiusura in area di top e al di sopra dei massimi della candela precedente. La terza e ultima sessione dovrebbe aprire in gap up (non necessario) ed evidenziare incertezza con un corpo molto più piccolo delle precedenti, anche se positivo. Operativamente, si potrebbero valutare strategie short nel momento in cui le quotazioni scendono al di sotto della metà della seconda candela. In questo senso, lo stop loss andrebbe posto sopra i massimi del modello, mentre l’obiettivo principale è calcolabile con un risk-reward ratio di 1:1,50.

Dalla Redazione di TRADERS’ Magazine