Agire direttamente sulla volatilità

Un prodotto altamente liquido per la volatilità negli Stati Uniti è il VXX, un Exchange Traded Note (ETN) emesso da Barclays Bank nel 2009. In questo articolo viene presentato un semplice piano di trading con il quale possiamo tradare il VXX long, ovvero realizzare un profitto quando nel mercato sorge la paura. Ciò consente a un trader di coprire le sue partecipazioni azionarie. Allo stesso tempo, l’approccio promette rendimenti a lungo termine simili a quelli delle azioni.

Se guardiamo la cronologia del grafico nel VXX, potresti pensare che ci può essere solo una direzione per noi trader: short. A causa della sua costruzione, il VXX mostra principalmente perdite di roll. I profitti del roll maturano solo nelle fasi di backwardation se il future VIX ha un prezzo più alto per il mese corrente rispetto al mese successivo. Possiamo leggere dalla curva della struttura del programma VIX su base giornaliera se c’è backwardation o contango. Le fasi di arretramento di solito durano solo brevemente nel VIX. Nel VXX predominano quindi Contango e anche le fasi discendenti.

Breakout trading

Chiunque faccia trading direttamente sui focolai di volatilità, ed è quello che vogliamo fare qui, non trada le tendenze. Chiunque faccia trading sulla volatilità deve affrontare le emozioni: sentimenti come paura e panico non sono qualcosa che può accompagnare le tendenze. Tuttavia, se il mercato è negligente, il monitoraggio del trend sarebbe possibile per un po’: allora la cosa migliore da fare è tradare il VXX short seguendo il trend.

I picchi di volatilità nel VXX dovrebbero sempre essere tradati con mano ferma e un piano. E il piano dovrebbe essere formulato non dopo, ma prima del breakout ed essere disponibile per l’esecuzione in anticipo come ordine sul mercato. Pianifichiamo il tutto con i cosiddetti “frattali”. Ma cosa significa?

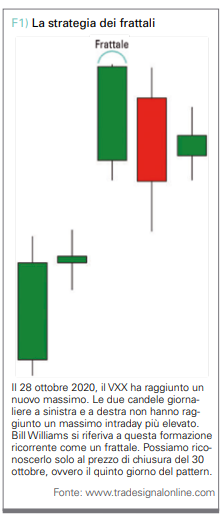

Nel nostro club abbiamo avuto più volte a che fare con Bill Williams, trader e coach il cui libro “Trading Chaos” è stato pubblicato negli anni ’90. Come suggerisce il titolo, si riferiva alla teoria del caos popolare all’epoca. Ha preso il vocabolario di questa ricerca orientata alla matematica e ha chiamato frattali i massimi del corso nel grafico che si formano su cinque barre: un termine comune dalla teoria del caos. Poiché anche molti programmi di grafici utilizzano questo nome per l’indicatore, lo adotteremo anche noi. Nella foto 1 puoi vedere un frattale che si forma su cinque candele. Al centro vediamo una candela con un massimo che non viene superato dalle due candele a sinistra e a destra. In realtà, questo schema non ci dà alcuna indicazione se andare long o short. Per fare ciò, dovresti sapere dove si trova esattamente questo frattale su un grafico azionario. Perché, a differenza della volatilità, il mercato azionario è un mercato di tendenza. Solo quando sappiamo se il frattale si verifica in una tendenza al rialzo o al ribasso otteniamo indizi se usare questo frattale come segnale di partenza per un’idea long o short. Chiunque voglia tradare frattali seguendo una tendenza di solito li usa per la copertura, ad esempio per un trailing stop. Ma andare long sul VXX significa tradare la paura, cioè il breakout. Quindi andiamo long con il frattale in figura 1, cioè quando viene superato il massimo. Un backtest è stato creato rapidamente. Abbiamo notato che durante un movimento al ribasso nel VXX, i frattali hanno mostrato zone di resistenza ben funzionanti che sono state violate solo raramente, ad eccezione del 2009, ma ne parleremo più avanti. Senza averlo davvero esaminato approfonditamente, sembra ragionevole presumere che un breakout tramite un frattale al rialzo nel VXX si verifica molto meno spesso che con le azioni. E quando c’è, c’è sempre paura nel mercato. Questo è esattamente il motivo per cui agiamo nel VXX.

La strategia

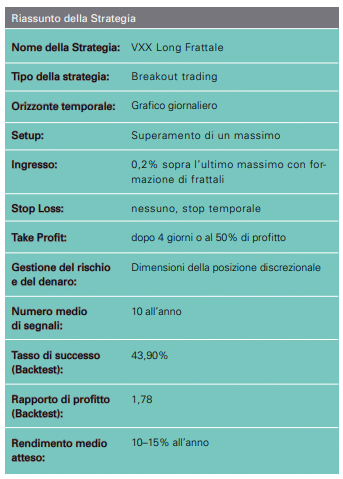

Sulla base dell’osservazione del grafico, abbiamo creato il seguente piano di trading.

Definiamo un frattale come segue: non c’è un massimo più alto in ciascuna delle due candele a sinistra ed a destra di una candela con un massimo. Utilizziamo lo stop: non appena riconosciamo un frattale nel VXX, che accade sempre due giorni dopo il massimo, impostiamo un ordine di buy-stop per il VXX dello 0,2% al di sopra del massimo del frattale.

Dimensione della posizione: ad esempio il dieci percento del saldo del conto corrente, ma in base a vari fattori (ponderazione delle azioni nel conto, fiducia nell’idea di trading, importanza della copertura delle partecipazioni azionarie per il trader)

Gestione del trade: no stop loss, time stop con uscita il quarto giorno di trading dopo lo stop all’apertura del mercato USA, target di profitto con uscita tramite limit order al raggiungimento di un profitto del 50 percento.

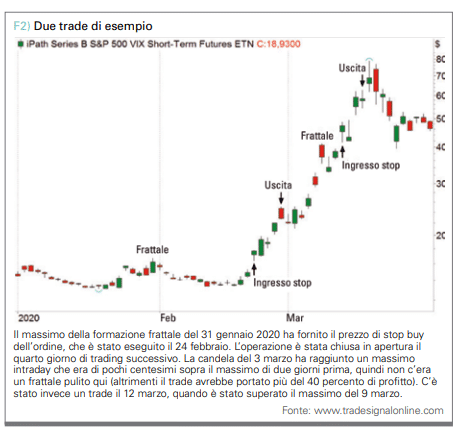

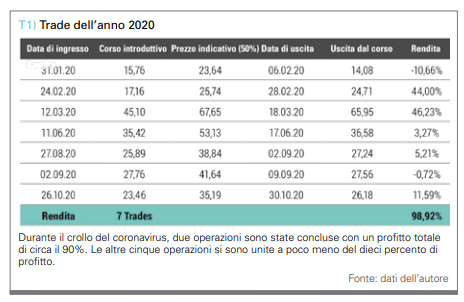

Ora diamo un’occhiata più da vicino al backtest. La tabella 1 mostra i risultati nel 2020 (fino al 30 ottobre) e la figura 2 mostra l’ingresso e l’uscita durante il crollo del coronavirus. Avremmo realizzato circa il 90 percento di profitto in due operazioni dal 24 febbraio al 28 marzo. Le altre cinque operazioni insieme danno circa il dieci percento di profitto, in modo che con questo piano di trading potrebbe essere raggiunto quasi il 100 percento di profitto. Con un investimento di capitale del dieci percento per operazione, ciò significa un profitto di circa il dieci percento nel conto totale. Nei singoli anni è diventato alquanto sorprendente che il limite di tempo ristretto sia un buon sostituto dello stop-loss per la nostra idea. Andare long sul VXX senza stop-loss sembra rischioso. Ma rimaniamo investiti solo per quattro giorni e quando inizia il trade, la paura è solo all’inizio.

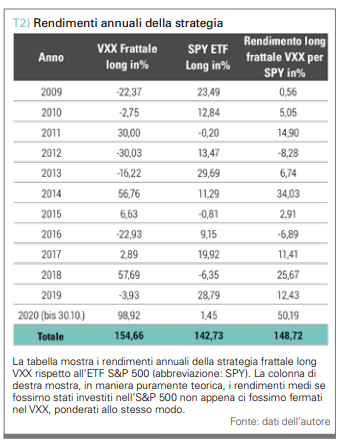

Nella tabella 2 tutti i risultati annuali sono elencati partendo dal presupposto che il capitale iniziale per operazione sia sempre lo stesso, così come i rendimenti dello SPY, l’ETF più liquido sull’S&P 500. Possiamo vedere che la nostra strategia VXX è un po’ più debole. Alla fine del 2019, tuttavia, lo SPY era significativamente migliore. La colonna di destra mostra, in via puramente teorica, i rendimenti medi se, non appena ci siamo stoppati nel VXX, fossimo stati investiti in maniera equamente ponderata nell’S&P 500, cosa che è comunque improbabile che i trader come noi implementino. Il confronto ha solo lo scopo di mostrare che con VXX long diventa fattibile una copertura che può generare rendimenti aggiuntivi come nel mercato azionario.

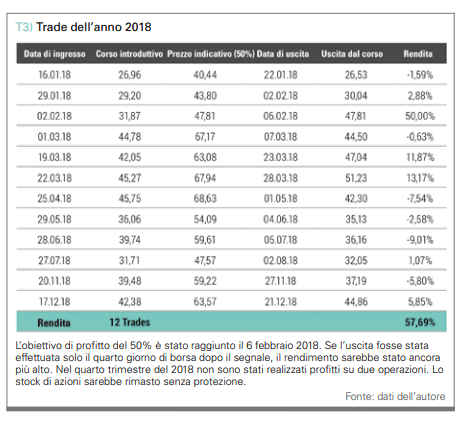

Nel 2009, quando è stato lanciato il VXX, la nostra strategia non funzionava ancora così bene. I frattali sono stati a malapena superati diverse volte, c’è stata una “scommessa sui massimi” prima che scendesse abbastanza bruscamente. È chiaro che con l’aumento della liquidità nel VXX, è aumentato anche il valore dei massimi storici. Infine, uno sguardo al 2018 (tabella 3), che mostra una debolezza della strategia. Durante il violento crash nella storia del VIX all’inizio di febbraio 2018, siamo stati in grado di chiudere un’operazione con un profitto del 50 percento. Finora il piano ha funzionato. Tuttavia, l’andamento nel quarto trimestre del 2018 è stato deludente, quando il mercato azionario ha sofferto in modo consistente di drawdown istituzionali per circa tre mesi. Non si poteva guadagnare nulla. Le partecipazioni azionarie sono quindi rimaste non protette. Questo dimostra che la strategia funziona meglio quando il gioco si fa duro.

Conclusione

Se il VXX supera un massimo del corso, allora inizia la paura nel mercato. Questo è il motivo per cui stiamo tradando il VXX long. Finché il VXX è molto liquido e viene tradato negli USA, il “rumore bianco” spesso lamentato con i frattali non è un problema serio. Nonostante un tasso di successo inferiore al 50 percento, siamo stati in grado di tradare il VXX con profitto sul lato long nel back test a causa dei trade con profitti elevati in tempi di panico. Nel complesso questa strategia di trading, di facile attuazione, è riuscita a realizzare risultati ottenibili anche con le azioni nel lungo periodo. Allo stesso tempo, però, è anche possibile coprire le nostre partecipazioni.

Stefan Pröhl

Stefan Pröhl è trader dal 2002. Fa parte del consiglio di amministrazione di HTTA, un’associazione con sede ad Amburgo che promuove lo scambio personale tra i trader. info@htta.de