Più grande è, meglio è

Il Gap Trading è una strategia di day trading che fondamentalmente prevede l’apertura di un’operazione long o short e la sua chiusura lo stesso giorno. In rari casi, un tale trade può anche essere mantenuto come trade swing. Per fare ciò, però, devono essere rispettati alcuni parametri.

La maggior parte dei gap di prezzo si basano su notizie e si verificano principalmente nel corso dei risultati trimestrali delle singole società. Quindi se, ad esempio, le aspettative degli analisti vengono superate, spesso si registra un gap al rialzo (positivo). Se non vengono rispettate le stime di consenso, tuttavia, può verificarsi anche un gap al ribasso (negativo). Naturalmente, ci sono anche altre circostanze che possono portare a gap enormi, come un affare sfumato (gap al ribasso), un’acquisizione (gap al rialzo), un nuovo ordine importante (gap al rialzo) o il fallimento di un farmaco durante la fase di approvazione (gap al ribasso), cosa che è particolarmente comune nei titoli farmaceutici e biotecnologici. Anche l’upgrade o il declassamento di un’azione da parte degli analisti può spesso portare a grandi rialzi dei prezzi.

Perché la strategia dei gap è così interessante?

A causa degli ampi gap di prezzo (più grande è, meglio è) il mercato è in uno squilibrio. Già nei primi minuti di solito viene attivata dal panico degli azionisti un’intera armata di ordini stop loss. Ci sono forti fluttuazioni di prezzo, ma queste possono essere analizzate molto bene e con precisione durante la giornata di trading. Dopo che si sono verificati i primi consolidamenti, di solito vale la pena entrare nella direzione del gap. In determinate circostanze, tuttavia, anche un’operazione contraria alla direzione del gap effettivo può portare al successo desiderato. Ciò è particolarmente interessante se l’azione è già aumentata o diminuita bruscamente prima che si verificasse il divario di prezzo. Il gap è poi spesso il gran finale della fase di esagerazione. Il grande vantaggio deriva dall’alto volume e dai movimenti successivi a volte forti. Supponiamo che il tuo titolo preferito scenda di oltre il dieci percento durante la notte. La cosa più probabile è che tu vada nel panico e cerchi di sbarazzarti delle azioni lo stesso giorno. Molti altri investitori seguono questo appello. Grazie ad alcuni venditori allo scoperto, l’effetto è ulteriormente intensificato e il titolo può perdere ancora di più del suo valore nel corso della giornata di trading.

Al contrario, è improbabile che tu venda le tue azioni preferite se si tratta di un gap grande. Mantengono il loro titolo e molti altri investitori noteranno le notizie positive e vorranno entrare anche loro. Anche in questo caso l’effetto del gap viene solitamente aumentato più volte durante la giornata di trading. Quindi i gap verso l’alto sono più interessanti per gli ingressi long, mentre i gap verso il basso possono essere utili per gli ingressi short.

Con un gap esagerato, tuttavia, l’intera faccenda sembra un po’ diversa: se un titolo è aumentato bruscamente per alcuni giorni o settimane e poi c’è un altro gap al rialzo, questo è più interessante per gli ingressi short. Se un titolo è già in forte calo da alcuni giorni o settimane e si registra un ulteriore gap al ribasso, è invece più interessante per gli ingressi long.

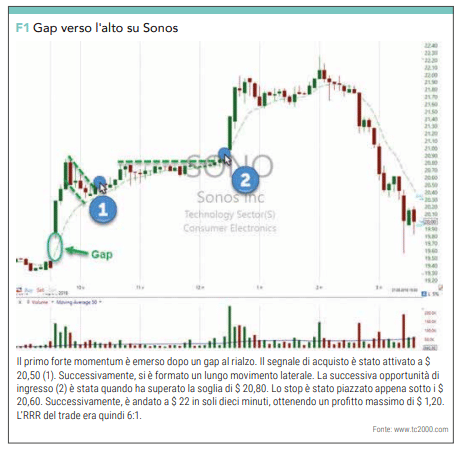

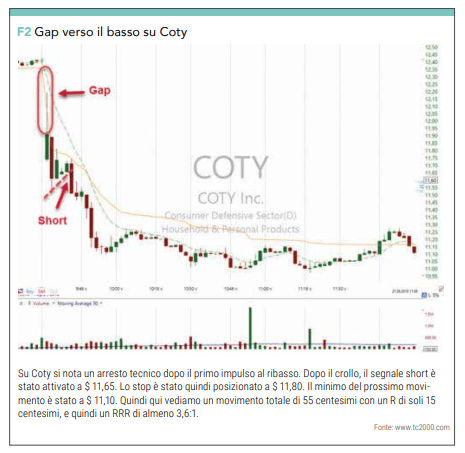

Esempi di trading

La figura 1 mostra un trade long su Sonos: dopo un gap al rialzo, si è formato il primo forte impulso di momentum, che ha portato la quota da circa 19,80 a 20,80 dollari. Poi è arrivato il primo consolidamento, che ha portato con sé un’opportunità di ingresso (1). Il segnale di acquisto è stato attivato a $ 20,50. Quindi si è formato un movimento laterale più lungo, una cosiddetta base. Lo scoppio di tali consolidamenti porta spesso a forti impulsi. La successiva opportunità di ingresso (2) è stata quando è stata superata la soglia di 20,80 dollari. Lo stop in questo caso è stato posizionato appena al di sotto di $ 20,60. La R (da RRR, rapporto rischio/rendimento; R = rischio) dell’operazione era quindi di 20 centesimi. Successivamente, è andato a $ 22 in soli dieci minuti, ottenendo un profitto massimo di $ 1,20. L’RRR del trade era quindi 6:1. Naturalmente, un tale trade funziona alla grande anche sul lato short. Su Coty abbiamo visto un contraccolpo tecnico dopo il primo impulso al ribasso (vedi figura 2). Questo era un tipico pullback 1-2-3, che spesso arriva fino al VWAP (Volume Weighted Moving Average). Dopo il crollo, il segnale short è stato attivato a 11,65 dollari. Lo stop è stato successivamente posizionato a 11,80 dollari. La R del trade era quindi di 15 centesimi. Il minimo del movimento successivo è stato effettuato a 11,10 dollari, un movimento totale di 55 centesimi con una R di soli 15 centesimi. Qui l’RRR era almeno 3,6:1. Naturalmente, non otterrai sempre l’RRR completo, ma le prese di profitto parziali e i trailing stop portano al successo necessario.

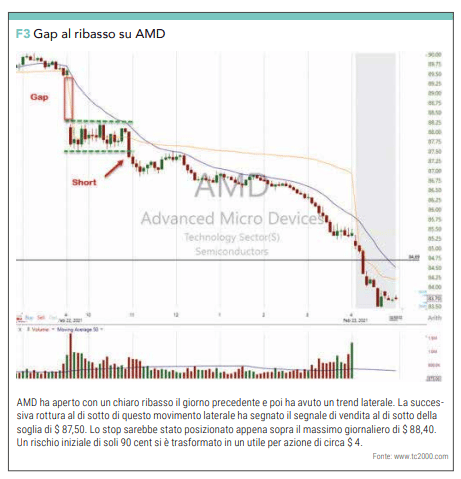

Vedremo anche un altro buon esempio su AMD il 22 febbraio 2021 (figura 3). Il mercato generale si è aperto con un gap al ribasso e il Nasdaq-100, ad alto contenuto tecnologico, ha mostrato una significativa debolezza. Avere l’indice dietro di te tende ad essere una parte importante del successo. Quando gli indici tendono ad essere rialzisti durante il giorno, tradare troppi short raramente è una buona idea. AMD ha aperto con una chiara diminuzione il giorno precedente e poi ha avuto un trend laterale. La successiva rottura al di sotto di questo movimento laterale ha indicato il segnale di vendita al di sotto del segno di 87,50 dollari. Si tratta di una cosiddetta configurazione ORB (Opening Range Breakout). Dopo essere usciti dal range, le vendite non potevano essere fermate. In questo caso, lo stop sarebbe stato posizionato appena sopra il massimo giornaliero di 88,40 dollari. Un rischio iniziale di soli 90 cent si è trasformato in un utile per azione di circa $ 4.

Aspettative di profitto e rapporto rischio/rendimento RRR

Non è possibile impostare una percentuale delle aspettative di profitto nel gap trading. Ci sono titoli che, con una buona configurazione, possono generare un profitto del dieci percento in pochi minuti con questa strategia. A volte ci sono solo piccoli guadagni dall’uno al due percento nel giro di un’ora.

È più importante qui prestare particolare attenzione al rapporto rischio/rendimento (RRR). Ad esempio, se un’operazione paga il 10% di profitto, ciò non significa che sia stata una buona operazione. Se l’autore ha corso un rischio del dieci percento, in realtà è stato un trade piuttosto mediocre. Se il rischio è stato coperto con uno stop a circa il due percento, è stato un trade fantastico in quanto il risultato è stato un RRR di 5:1. Dipende sempre dal rischio preso, che viene anche chiamato R nel gergo dei trader. L’obiettivo è sempre quello di battere la R di un multiplo. Con le strategie di gap trading, i trader esperti a volte possono raggiungere RRR molto alti. Può succedere che guadagni dieci volte il rischio che hai preso originariamente su un’operazione intraday. Tali quote possono essere raggiunte giornalmente nel gap trading e offrono anche un’alta probabilità che anche l’operazione funzioni. Questa strategia porta quindi con sé un’alta probabilità di vincita e allo stesso tempo un allettante RRR.

L’arte del trading

In sostanza, il gap trading sembra essere adatto a tutti, ma la strategia presentata è decisamente destinata ai trader avanzati. Il successo dipende non solo da un buon assetto qualitativo, ma soprattutto da quando e come si prendono i profitti parziali, si traccia il profitto e dove si posiziona lo stop. In breve, anche se dieci trader scelgono esattamente lo stesso ingresso, il risultato alla fine della giornata sarà estremamente diverso.

Se vuoi implementare con successo questa strategia, l’arte del trading deve essere diventata parte della tua carne e del tuo sangue. Ciò è particolarmente vero per i trader esperti che migliorano le proprie capacità di trading giorno dopo giorno e sanno sempre esattamente quando e come stanno facendo qualcosa. Naturalmente, puoi imparare l’arte del trading solo se hai la volontà di farlo. Ci sono numerosi fornitori sul mercato: cerca un coach o un mentore del mercato azionario che possa aiutarti ulteriormente in questo settore. I trader inesperti, d’altra parte, dovrebbero piuttosto prendere le distanze da questa strategia, poiché piccoli errori possono portare a grandi perdite.

Achim Mautz

Achim Mautz è attivo sia nella gestione patrimoniale che nel trading da oltre 20 anni. È il fondatore della nota piattaforma di trading www.ratgeberGELD.at, dove da anni utilizza le sue strategie nel day trading e nello swing trading. La piattaforma offre sia il servizio di trading advisorGELD per il day trading che il servizio RIDEthebull, pensato principalmente per investitori di medio e lungo termine. office@e-finanzmedien.at