Felix e Gero Gode

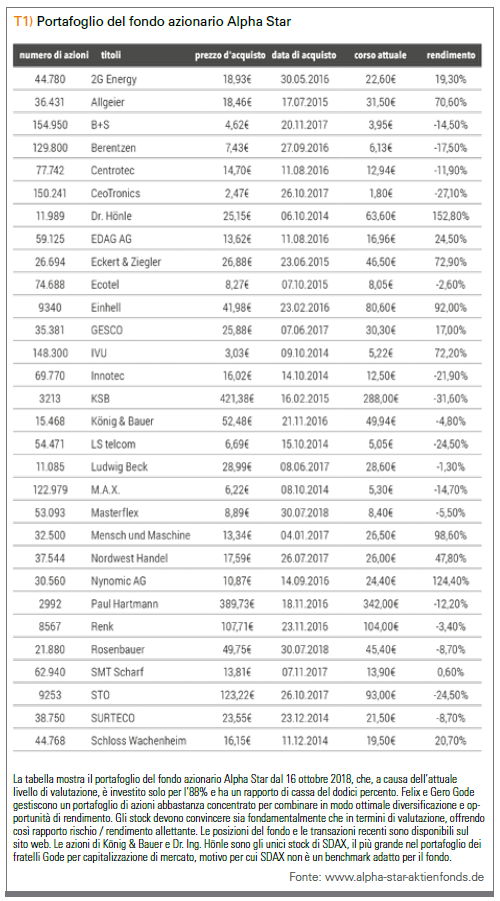

Già nel 2006 i fratelli Felix e Gero Gode fondarono l’Alpha Star Equity Club per investire i propri beni nelle piccole e medie imprese tedesche. Dopo una forte performance, anche durante la crisi finanziaria, i fratelli hanno aperto nel 2014 un fondo per il grande pubblico. Non solo le prestazioni e i feedback ufficiali mostrano da allora un linguaggio positivo e chiaro, ma anche il concetto è coerente: l’Alpha Star Equity Fund (WKN: HAFX64) si concentra sulle small cap, che sono delle piccole società e che non si trovano sotto il radar della maggior parte dei fondi e degli analisti e offrono quindi opportunità speciali. Marko Gränitz ha visitato Felix e Gero Gode nel suo ufficio ad Augsburg e ha condotto un’interessante intervista con loro e sui dettagli del loro approccio di trading.

Ulteriori informazioni su Felix e Gero Gode sono disponibili su www.alpha-star-aktienfonds.de

TRADERS’: Come è successo che nel 2006 avete creato un fondo di private equity?

Felix Gode: In realtà, la storia inizia molto prima, quando dopo la laura ho tenuto nelle mie mani un libro di André Kostolany. L’intera idea delle azioni e del mercato azionario mi ha sempre affascinato. All’inizio dei miei studi, ero ancora più coinvolto nella faccenda ed ho infettato anche mio fratello Gero con il virus del mercato azionario. A quel tempo, abbiamo comprato solo sulla carta delle azioni e poi abbiamo visto su base settimanale chi aveva vinto. Dopo i miei studi, ho poi lavorato in una casa di ricerca indipendente bancaria, che era emersa da una iniziativa universitaria. Ci siamo concentrati su titoli a bassa capitalizzazione in Germania sulla base dell’approccio sul valore. Si può dire che lì, in quel periodo, ho imparato il mio mestiere.

Gero Gode: Di conseguenza, eravamo anche attivi privatamente nel mercato azionario e abbiamo implementato le posizioni nei nostri portafogli.

Felix Gode: Nel frattempo, i nostri amici e familiari hanno avuto notizia del fatto che il nostro business andava molto bene e ci hanno chiesto se potevamo investire anche i loro soldi. A questo punto è nata l’idea del club azionario, che abbiamo gestito con successo per molti anni.

TRADERS’: Perché avete deciso in seguito di iniziare il vostro fondo?

Felix Gode: In realtà, tutto è andato secondo il piano. Siamo persino riusciti a sopravvivere al devastante anno del 2008 con perdite di solo il 20% circa e le abbiamo abbondantemente recuperate già nell’anno successivo. Ma nel 2014 c’è stata una nuova regolamentazione legale secondo la quale non avremmo potuto più essere attivi in questa forma come club azionario con un patrimonio gestito pari a circa due milioni di euro. Così abbiamo deciso di professionalizzare ulteriormente il business e lanciare un vero fondo. Non è stato facile perché noi, come ho già detto, abbiamo raccolto “solo” circa due milioni di euro in attività di gestione.

Questo è molto per un club azionario, ma molto poco per un fondo comune. Fortunatamente siamo stati in grado di trovare un partner che credesse in noi e ha depositato il fondo con noi.

TRADERS’: Come si è sviluppato il fondo da allora?

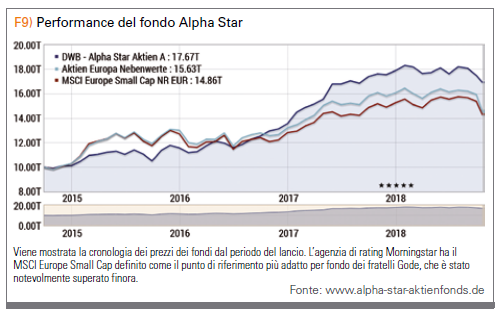

Gero Gode: Eccellentemente. Siamo uno dei migliori Fondi azionari nel mercato tedesco. Non siamo solo noi a dirlo, ma anche le agenzie di rating indipendenti dicono così. Ad esempio, abbiamo cinque stelle su Morningstar con il rating di rendimento “alto” e il rating di rischio “sotto la media”. Dal lancio del fondo, abbiamo anche registrato forti afflussi di fondi e ora gestiamo quasi 30 milioni di euro. Anche se questo è ancora poco rispetto ai grandi gestori patrimoniali, non vogliamo essere molto più grandi, perché altrimenti non saremmo in grado di implementare in modo ottimale il nostro concetto di investimento sul valore nel nostro settore.

TRADERS’: I vostri target di investimento sono davvero così piccoli?

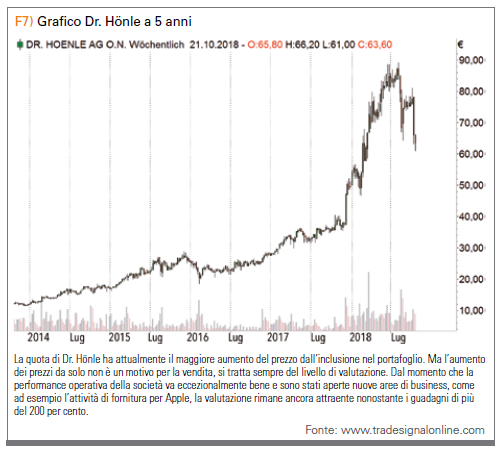

Felix Gode: Spesso i valori nello SDAX sono indicati come aziende a bassa capitalizzazione, ma a nostro avviso questi sono più probabilmente di media capitalizzazione. In effetti, attualmente abbiamo solo due titoli SDAX nel nostro portafoglio, ovvero König & Bauer e Dr. Ing. Hönle. Gli altri valori sono, in alcuni casi, molto più piccoli in termini di capitalizzazione di mercato, come le imprese a bassa capitalizzazione. Quindi, anche se il nostro volume di fondi è ancora relativamente basso, in alcune aziende deteniamo già quote del due percento e oltre, che è abbastanza significativo.

TRADERS’: Sembra che vi siate posizionati come dei veri specialisti per le imprese a bassa capitalizzazione…

Felix Gode: Da quindici anni non ho fatto altro che analizzare le piccole e medie imprese in Germania. Questo è esattamente il motivo per cui possiamo ottenere un reale valore aggiunto con una gestione attiva.

TRADERS’: Qual è il vostro vantaggio sul mercato?

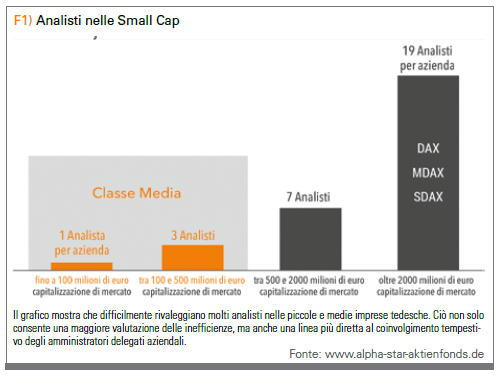

Gero Gode: Abbiamo il vantaggio che le società che osserviamo sono generalmente valutate da non più di due o tre altri analisti. Questo ci consente di parlare personalmente con i responsabili che prendono delle decisioni per queste singole aziende e, inoltre, di mantenere un contatto telefonico regolare.

Certo, ci sono regole chiare su quali domande porgiamo e quali sono le cose che le aziende possono rispondere senza rivelare delle informazioni interne. Ma il contatto diretto vale molto, dato che siamo con queste società a causa della minore complessità e dell’alta profondità di analisi che possiamo raggiungere.

TRADERS’: Cosa intendi esattamente con questo?

Felix Gode: Possiamo porre domande relativamente semplici e loro ci forniscono anche delle risposte abbastanza chiare. Questo è principalmente per le dimensioni più piccole delle società che analizziamo nei dettagli rispetto alle grandi imprese. Le piccole imprese sono semplicemente molto meno complesse. Le strutture e i processi sono molto più facili da capire. Per maggior parte, le aziende hanno solo un prodotto principale. Di conseguenza, sia le nostre domande sia le risposte sono molto più semplici e comprensibili da tutte le parti, perché non ci sono migliaia di eccezioni, interazioni e incertezze che devono essere considerate come in una grande azienda in cui nessuno le capisce davvero.

TRADERS’: Avete un esempio semplice?

Felix Gode: Immaginiamo che chieda ad un’azienda che ha un solo prodotto la percentuale delle vendite in dollari nell’ultimo trimestre. Questa domanda è certamente facile da rispondere, diciamo il 20 percento. Se l’euro si apprezza del dieci percento nel trimestre corrente, allora posso immediatamente calcolare quanto questo influirà sul risultato. In una grande azienda, d’altra parte, si dovrebbe analizzare una rete di relazioni valutarie diverse tra tutte le possibili divisioni e da tutti i prodotti, quindi è tutto più complesso ed opaco (per non dire impenetrabile).

Gero Gode: Per confronto, le società hanno innumerevoli sussidiarie, per esempio ce ne sono circa 1000 (!) presso Siemens. Ci sono solo semplici domande e anche delle risposte meno semplici. Anche se i manager vogliono davvero dare delle risposte chiare alle domande degli analisti, ciò è difficilmente possibile a causa della complessità interna dell’azienda.

TRADERS’: Ciò significa anche che i rischi sono più difficili da valutare.

Felix Gode: Da un lato, ovviamente, aumenta il costo di un’analisi profonda. D’altra parte, uno compete con molti altri analisti di alcune banche ben note per il tempo limitato dei manager. E c’è qualcosa di più, vale a dire la maggiore incertezza sugli eventi imprevisti, cioè titoli negativi e non previsti nelle medie.

Gero Gode: Ci sono alcuni esempi di questo, in particolare lo scandalo del diesel alla Volkswagen, ma anche i rilevanti scandali del denaro sporco e tangenti che abbiamo visto nel passato.

TRADERS’: Questi eventi non possono verificarsi anche nelle vostre aziende?

Felix Gode: Teoricamente sì. Tuttavia, ci sono tre fattori chiave che possono aiutarci a eliminare quasi totalmente tali cose: la complessità notevolmente inferiore delle aziende, la prevenzione del rischio dal parte del gestore e i nostri criteri di analisi del rischio di tutti gli investimenti effettuati. È così che riusciamo a ottenere un rendimento più elevato rispetto al mercato senza correre dei rischi maggiori.

TRADERS’: Quindi i dirigenti della compagnia vi dicono sempre la verità sulla situazione attuale?

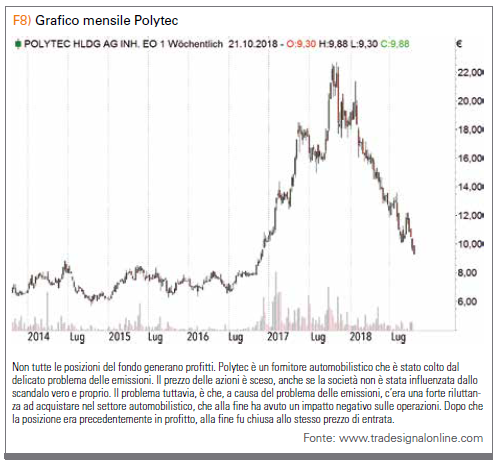

Gero Gode: Come ricordo, abbiamo avuto un caso in cui un rappresentante della compagnia ha chiaramente mentito… una sola volta. Ha presentato la situazione meglio di quanto fosse in realtà e ha nascosto un problema. Quindi abbiamo mantenuto la posizione e successivamente abbiamo dovuto subire una perdita significativa prima di vendere il titolo. Certo, questo può succedere prima o poi, ma è l’eccezione assoluta e che non influisce sul nostro portafoglio a lungo termine.

TRADERS’: Come riuscite a evitare il rischio del gestore?

Felix Gode: Il problema in molte grandi aziende è il pensiero a breve termine. I manager hanno gli incentivi per massimizzare il proprio reddito piuttosto che prendere le migliori decisioni per il bene dell’azienda. A lungo termine, tali incentivi portano spesso a scandali che emergono successivamente. La maggior parte dei manager responsabili sono inclusi nei loro stipendi e bonus già da lungo tempo finché la cosa non viene fuori. Per le società gestite dal proprietario in cui investiamo, le cose sono prevalentemente molto diverse. Questo è in realtà destinato a essere un investimento a lungo termine e non si cerca di ottenere il massimo profitto da un paio di trimestri. In media, il 40 percento delle azioni che deteniamo nel nostro portafoglio sono nelle mani delle società che possediamo. C’è un vero incentivo qui per essere finanziariamente sani a lungo termine.

TRADERS’: Nel 2017 avete lanciato un secondo fondo. Di cosa si tratta?

Felix Gode: L’idea è venuta da uno dei nostri grandi investitori nel primo fondo. Stava cercando un ulteriore investimento un po’ più sicuro per la sua pensione. Per questo, ho avuto un’idea praticabile dal mio lavoro precedente e un track record associato che ha mostrato che l’idea ha funzionato. È interessante soprattutto che i dividendi nelle PMI con modelli di business stabili, bilanci solidi e dirigenti privati sono in media più alti delle grandi imprese. Di conseguenza, sulla base dell’investimento iniziale piuttosto elevato dell’investitore, abbiamo lanciato un fondo che investe nelle imprese a bassa capitalizzazione con dividendo particolarmente elevato e distribuisce un rendimento target di almeno l’1 percento su base trimestrale. Tali distribuzioni regolari sono interessanti anche per altri investitori, quindi ora gestiamo quasi cinque milioni di euro.

TRADERS’: Quindi è una sorta di strategia di reddito?

Gero Gode: In linea di principio sì. Noi ovviamente miriamo a guadagni aggiuntivi attraverso i rialzi dei prezzi. La cosa interessante del concetto è il suo guadagno regolare ed elevato rispetto alle obbligazioni. Oltre al rendimento dai dividendi delle azioni, i criteri per prendere posizioni nel fondo sono paragonabili al nostro fondo principale. Queste società dipendono dalle famiglie che ricevono i loro redditi dai dividendi correnti. Vi è quindi un interesse ad agire in modo sostenibile e con visione. Tra le altre cose, ciò significa che viene assorbito meno debito, i coefficienti azionari sono più alti e i tempi di crisi sono meglio superati, senza scivolare sull’orlo dell’insolvenza. Quest’ultimo può essere rapidamente il caso con un gruppo di società che si divide per la massima redditività, quando si verificano delle perdite impreviste, l’onere degli interessi dei prestiti estesi e i nuovi crediti di trasferimento diventano sempre più costosi, cosa che poi si traduce in una spirale devastante in discesa. D’altra parte come si dice “una società senza debiti, non può andare in rovina”. È anche possibile sopravvivere per periodi più lunghi. Circa la metà delle società del portafoglio sono in effetti senza debiti.

TRADERS’: Quali sono gli altri criteri di selezione per cercare delle imprese per il vostro portafoglio?

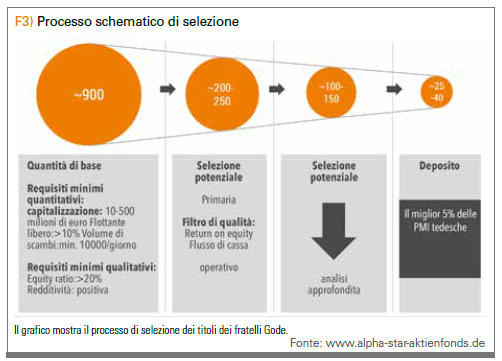

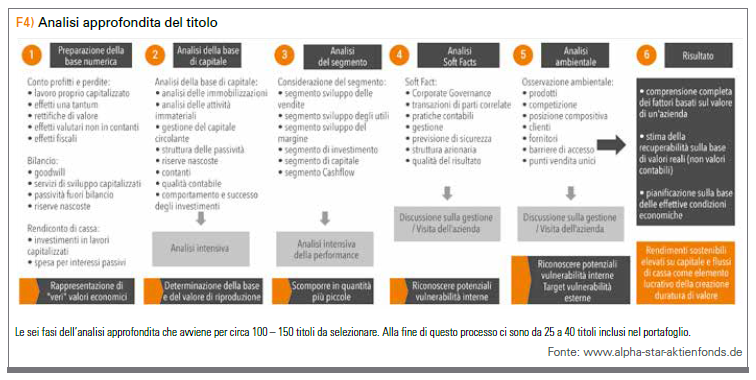

Felix Gode: Abbiamo un totale di circa 900 aziende del settore, inclusi alcuni titoli di Austria e Svizzera oltre alle small cap tedesche. Da queste filtriamo circa 100 – 150 aziende che si inseriscono nella nostra lista. Per questo, esse devono prima guadagnare denaro. Non investiamo in storie di crescita che potrebbero essere redditizie in tre anni. Successivamente, il saldo deve essere solido nel complesso, e questo lo valutiamo con vari criteri. Come discusso in precedenza, ovviamente, la gestione o la direzione aziendale determina ciò che cerchiamo di valutare attraverso i nostri incontri personali. Naturalmente, anche qui la nostra esperienza svolge un ruolo importante.

Gero Gode: Abbiamo già avuto la situazione in cui tutto è andato bene, ma la direzione ha poi fatto un’impressione non buona. Allora noi non investiamo. C’era il presupposto che qualcosa potesse essere tenuto segreto o che non avremmo avuto una buona connessione con la gestione manageriale. In definitiva, l’interpretazione soggettiva di ciò che i dirigenti dicono è un fattore decisivo. Con un manager difensivo, l’affermazione che tutto sta andando secondo i piani significa che in realtà le cose vanno meglio, mentre con l’affermazione identica di un manager sempre ottimista bisogna andare cauti. Ci vuole molta sensibilità e la capacità di leggere tra le righe.

TRADERS’: State registrando i colloqui con i manager da analizzare in un secondo momento?

Felix Gode: C’è un protocollo per ogni conversazione che digitalizziamo e riaggiorniamo nel nostro database in crescita. Questo porta un enorme vantaggio. Posso vedere esattamente quando e quali affermazioni hanno portato ad un risultato corrispondente in determinate condizioni. Questo ci aiuta ancora di più a oggettivare la nostra esperienza di conversazione e a confrontare il tono delle affermazioni nel tempo. Si tratta di un vero e proprio database. In questo modo siamo in grado di farlo, nel migliore modo possibile e creare una elaborazione delle informazioni. Sulla base di questo, ho sviluppato ampie liste di controllo che devono essere controllate ad ogni investimento in modo da non trascurare dettagli importanti.

Alla fine di questo processo, certamente abbastanza elaborato, posso costruire con fiducia un’aspettativa di alta qualità su come valutare il rispettivo stock. La probabilità di essere completamente in errore è quindi relativamente bassa.

TRADERS’: Come riuscite a decidere la società che farà parte della vostra lista?

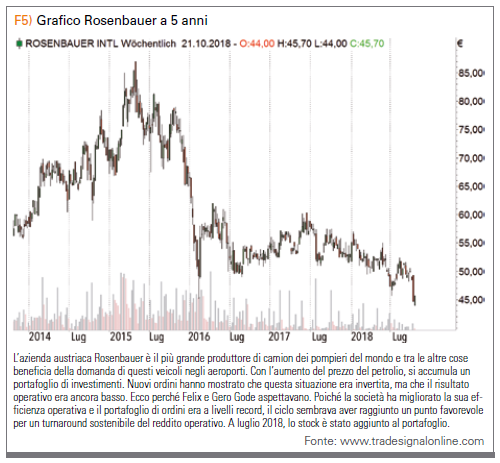

Felix Gode: Abbiamo una gamma da 100 a 150 titoli che consideriamo fondamentalmente buoni e da cui possiamo pensare di iniziare. Ora succede che le singole aziende sono in punti diversi del loro ciclo. Un buon esempio è la dipendenza dal prezzo del petrolio, che influenza fortemente alcune aziende. Quindi, a seconda di come si sta delineando il quadro, potrebbe essere necessario attendere il momento giusto in questo ciclo fino a quando le condizioni saranno favorevoli e gli effetti positivi sugli utili diventeranno visibili. Inoltre, naturalmente, c’è la questione della valutazione della società. Siamo investitori di valore e entriamo solo quando il rapporto rischio / ricompensa (RRR) è giusto. Ciò comprende una valutazione attraente. Il rapporto rischio / ricompensa medio nel nostro portafoglio è di circa dodici. In confronto, il DAX ha attualmente un RRR di circa 16 e il SDAX di circa 20.

TRADERS’: State anche cercando di fare trading vendendo le vostre posizioni a breve termine?

Gero Gode: Io non lo chiamerei trading, ma abbiamo un comportamento opportunistico tipico per l’approccio sul valore per ottenere qualche profitto extra. Ad esempio, se vi è una correzione più forte a breve termine su uno stock fondamentalmente forte, allora accogliamo l’opportunità per costruire delle posizioni. Ci sono sempre investitori nervosi che diventano frenetici a causa del breve termine, dalle notizie non buone e poco importanti e cosi lasciano sorgere tali opportunità. A volte ci sono anche degli effetti collaterali negativi che sono eccessivamente puniti dal mercato, ma senza avere un impatto duraturo sul risultato operativo. Quindi se uno stock a 20 euro era un buon acquisto, allora lo è ancora di più a 15 euro. Naturalmente, il cosiddetto buon mercato è utile solo se avete fatto il vostro lavoro e lo stock in questione è in realtà un valore fondamentalmente interessante.

TRADERS’: Come decidete di liquidare le vostre posizioni?

Felix Gode: Un criterio di uscita è che la nostra tesi fondamentale di investimento sull’azienda non sia più valida o se la situazione si sia deteriorata rapidamente.

Quindi usciamo per evitare ulteriori perdite o anche altri gravi problemi come l’insolvenza dell’azienda in questione.

Gero Gode: Ad esempio, attraverso le uscite abbiamo avuto la comoda situazione nel 2008 di sedere su una quota di cassa piuttosto alta e poi di perdere solo il 20% in valore con la quota. Con il miglioramento della situazione nel 2009, l’elevato tasso di liquidità è stato il doppio rispetto a quello del rientro totale e il profitto ai massimi livelli. Pertanto, il tasso di liquidità è un assorbente per le perdite nelle fasi negative del mercato e prevede il riciclo per nuovi posizioni. Tuttavia, specialmente nell’attuale fase di mercato, è molto più comune per noi credere che la valutazione delle azioni stia diventando troppo alta e quindi stiamo sempre prendendo i profitti. D’altra parte, è ottimale quando lo sviluppo e la valutazione operativa vanno di pari passo. Quindi possiamo eseguire la posizione senza un intervento importante, in quanto la valutazione non supera il limite massimo. Quindi i prezzi in aumento da soli non sono un motivo di vendita; si tratta sempre del livello di valutazione. Un buon esempio di questo sono le nostre posizioni a largo periodo nelle azioni come Wachenheim, Innotec, IVU o Dr. Hönle.

TRADERS’: Cercate anche di aggregare i rischi di ciascuna posizione a livello di portafoglio?

Gero Gode: Assolutamente! Potrebbe anche aver senso omettere uno stock altrimenti interessante se i rischi individuali si sovrappongono troppo strettamente con le posizioni esistenti. In questo modo riusciamo anche ad evitare i rischi di ammasso.

TRADERS’: Quali sono le somme delle vostre posizioni individuali?

Felix Gode: Come regola, ci sforziamo per una pari ponderazione nel portafoglio. Tuttavia, nella pratica, dobbiamo anche ridimensionare qualcosa, a seconda di quale sia la liquidità dello stock. Nel complesso, seguiamo la regola 5-10-40: la ponderazione più alta per azione è del cinque per cento, ma può arrivare fino al dieci per cento in casi eccezionali. Tuttavia, tutte le eccezioni insieme non dovrebbero superare il 40 percento. È del tutto possibile che i singoli titoli del portafoglio aumentino notevolmente e quindi abbiano una quota piuttosto elevata. In tal caso, prenderemo i profitti e reinvestiremo in azioni a bassa ponderazione, il che equivale a un ribilanciamento attivo nel portafoglio.

TRADERS’: Ci sono altri fondi che sono partiti come voi ma in seguito sono passati a mid cap per gestire più capitale. Qual è il vostro piano?

Gero Gode: Il problema è che spesso ad un certo punto interviene l’avidità. Molti manager decidono di gestire in modo significativo più soldi, anche se la performance ne risente. Perché con un multiplo di risorse gestite, ovviamente, le commissioni guadagnate aumentano in modo significativo. Per noi questa non è un’opzione, vogliamo rimanere fedeli alla nostra linea. Inoltre, investiamo privatamente in grandi quantità nel fondo e quindi abbiamo lo stesso obiettivo dei nostri investitori: ottenere i rendimenti corretti e più elevati possibili. Non è il nostro obiettivo massimizzare le commissioni.

TRADERS’: Ciò vi costringe, per così dire, a rimanere in una posizione relativamente non troppo ammassata nel lungo periodo.

Gero Gode: Con un patrimonio in gestione di circa 40 milioni di euro, puntiamo a una cosiddetta chiusura soffice, poiché è qui che verrà probabilmente raggiunto il limite di capacità della nostra strategia. Sospenderemo quindi la vendita di quote a nuovi investitori per limitare il volume del fondo. Tuttavia, gli investitori che hanno già investito possono probabilmente comprare entro certi limiti. La vendita di azioni è ovviamente possibile in qualsiasi momento.

TRADERS’: Voi guardate i grafici per le vostre decisioni di trading?

Felix Gode: Occasionalmente, ma soprattutto per analizzare i picchi nel volume degli scambi. Naturalmente, seguendo un approccio basato sul valore, tendiamo a comprare a prezzi piuttosto bassi e quindi a valutazioni basse e viceversa quando vendiamo lo facciamo nei prezzi e valutazioni ben elevati.

TRADERS’: Secondo voi, quali sono gli errori più grandi che gli investitori privati devono affrontare?

Felix Gode: Penso che le persone sopravvalutino la loro capacità di determinare i cicli del mercato. Tuttavia, ammetto che è facile cadere in questa convinzione perché noi come esseri umani generalmente sopravvalutiamo noi stessi e cerchiamo di avere tutto sotto controllo per quanto possibile. Ma nessuno controlla il mercato o lo vede completamente. Un buon esempio è che molti fattori nell’azienda e nel mercato sono influenzati dal livello dei tassi di interesse, ma ciò non significa che si possa dedurre l’ulteriore sviluppo dalle sole variazioni dei tassi di interesse. Per tali semplificazioni, sia l’economia che i mercati sono troppo complessi.

Gero Gode: A mio parere, i periodi di detenzione sono troppo brevi. Molti investitori sono preoccupati dalle notizie e scambiano azioni avanti e indietro, anche se la maggior parte della azienda non è cambiata affatto.

TRADERS’: Quanto sono efficienti i mercati d’oggi dal vostro punto di vista?

Gero Gode: Posso parlare solo per il settore del valore secondario. Qui, ci vuole ancora molto tempo perché i fattori fondamentali siano adeguatamente valutati secondo noi. A volte un anno o più.

Tuttavia, osserviamo anche che il nostro lavoro e la trasparenza del nostro portafoglio stanno contribuendo all’efficienza del mercato. Il numero dei visitatori dei nostri conti dal vivo sul sito web mostrano che molti investitori guardano le nostre posizioni e raccolgono delle nuove idee.

TRADERS’: In qualità di gestore di fondi attivi, come valutate la crescente popolarità degli ETF?

Felix Gode: Come analista fondamentale, naturalmente, io non sono un fan del buttare tutti gli stock in un indice comune. Perché è ovvio che poi ci sono anche dei brutti titoli che portano automaticamente ad una errata assegnazione. Molti investitori potrebbero non essere consapevoli di questo fatto.

Gero Gode: L’argomento principale è spesso il basso costo degli ETF rispetto ai fondi attivi. Ma ciò che viene spesso dimenticato nella discussione è che alla fine si tratta sempre del profitto netto. Un ETF può avere un costo basso, ma fornisce sempre una leggera e sicura sotto performance rispetto all’indice.

Felix Gode: Il peggior prodotto è in realtà relativo all’indice. Fondi che si definiscono “attivi”. Se si prende un indice per tre quarti e si cerca di essere un po’ attivi, ma essendo addebitato come da un vero gestore di fondi attivi, allora il peggiore dei due mondi si unisce in un unico prodotto. Siamo contro i veri gestori attivi, che devono anche addebitare una tassa corrispondente per il loro lavoro.

Gero Gode: Naturalmente gli ETF hanno qualcosa di buono, vale a dire almeno una percentuale leggermente più alta di persone, soprattutto in Germania, che stanno investendo nel mercato dei capitali. Questo perché gli ETF sono molto facili da capire e sai esattamente cosa ottieni. Non sono certamente degli ottimi prodotti, ma sono meglio di un’assicurazione sulla vita.

TRADERS’: Considerate gli ETF come un concorrente che spinge i gestori di fondi attivi?

Gero Gode: Il nostro valore fondamentale è quello di anticipare attraverso un elevato livello delle nostre analisi come l’azienda dovrebbe sviluppare il suo business in futuro. Naturalmente, noi non possiamo prevedere come si svilupperanno i prezzi. Ma se presumo che le nostre previsioni operative vadano nella giusta direzione, allora prima o poi questo prezzo sarà valutato sul mercato, e così anche i nostri investimenti dovrebbero produrre dei profitti interessanti. Vale a dire superiori a quanto possibile con un investimento passivo.

L’intervista è stata condotta da Marko Gränitz

Il Dr. Marko Gränitz è autore e relatore nel campo delle ricerche di mercato dei capitali e intervista costantemente trader in tutto il mondo. Sul suo blog offre informazioni sulle nuove scoperte riguardanti il momentum e altre anomalie di profitto.

Il Dr. Marko Gränitz è autore e relatore nel campo delle ricerche di mercato dei capitali e intervista costantemente trader in tutto il mondo. Sul suo blog offre informazioni sulle nuove scoperte riguardanti il momentum e altre anomalie di profitto.

http://www.marko-momentum.de/