Approfitta del panico sul mercato.

Questa strategia di swing cerca lunghi movimenti nell’S&P500. Invece di guardare gli indicatori, le prestazioni delle due settimane precedenti sono usate come base per la generazione del segnale. Come funziona la strategia in dettaglio e come ha funzionato negli ultimi 20 anni? Lo scoprirai nelle righe che seguono.

Entrata dopo una fase debole

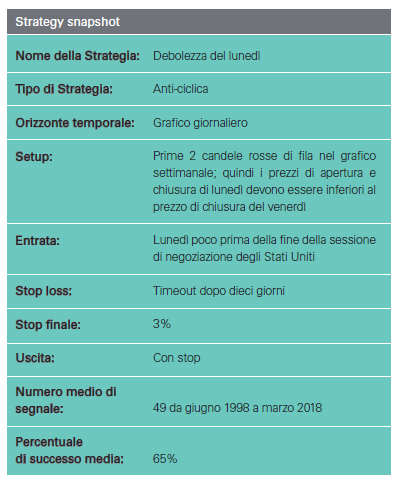

L’obiettivo di questa strategia di trading è semplice: un numero sufficiente di operazioni, i prelievi più bassi possibili e il tasso di successo più alto possibile. Da un punto di vista psicologico, l’ultimo punto è un fattore da non sottovalutare nell’attuazione disciplinata dei regolamenti. L’S&P500 offre sia agli investitori che ai trader attivi una varietà di opzioni per l’utilizzo delle strategie di compravendita. Oltre al contratto a termine ES, il fondo azionario quotato in borsa con il simbolo SPY si sta dimostrando uno strumento di negoziazione eccellente grazie alla sua elevata liquidità e ai bassi costi. Il più grande ETF al mondo dovrebbe quindi servire come base per il test retrospettivo. Chiunque abbia effettuato test retrospettivi sull’indice di riferimento statunitense sa che a breve termine le debolezze saranno seguite dal recupero nella maggior parte dei casi. Questo è esattamente ciò che vogliamo usare per la nostra strategia di swing. Tuttavia, in alternativa all’utilizzo di oscillatori come la “Relative Strength Indicator” (RSI), le “Stochastics” e Co., definiamo semplicemente un periodo di debolezza con due settimane di azione negativa del prezzo. Questa situazione può essere verificata nel fine settimana e richiede meno di un minuto per essere completata. Se questa condizione è soddisfatta, è necessario impostare il trigger per l’entrata lunga. Nell’attuale approccio commerciale, la chiusura delle contrattazioni del lunedì è il punto di partenza, ma solo se sono soddisfatte determinate condizioni:

- Il prezzo di apertura di lunedì deve essere inferiore al prezzo di chiusura dello scorso venerdì.

- Il prezzo di chiusura di lunedì deve essere inferiore al prezzo di chiusura dello scorso venerdì.

In sostanza, stiamo aspettando una continuazione della debolezza delle due settimane precedenti e facciamo affidamento su una contromossa, che dovrebbe iniziare martedì. Se queste condizioni sono soddisfatte, la nostra entrata avverrà poco prima della fine della sessione di negoziazione degli Stati Uniti il lunedì.

Trailing-stop e time-stop limitano il periodo di rischio

Affinché gli obiettivi di cui sopra possano essere soddisfatti, ogni entrata deve avere abbastanza aria da respirare per essere in grado di catturare il potenziale guadagno. D’altro canto, un movimento di prezzo negativo non dovrebbe far sparire grandi buchi nel portafoglio. Questo dovrebbe essere ottenuto utilizzando una percentuale di stop finale. Protegge costantemente i profitti del libro alzando la soglia in caso di uno sviluppo favorevole dei prezzi. D’altra parte, se il mercato si muove lateralmente o verso il basso, lo stop non cambia. Questa strategia di trading utilizza un stop finale del tre percento. Al fine di limitare il periodo di detenzione e di dare alla strategia di trading un carattere swing, viene aggiunto un timeout aggiuntivo.

Dettagli sul test posteriore

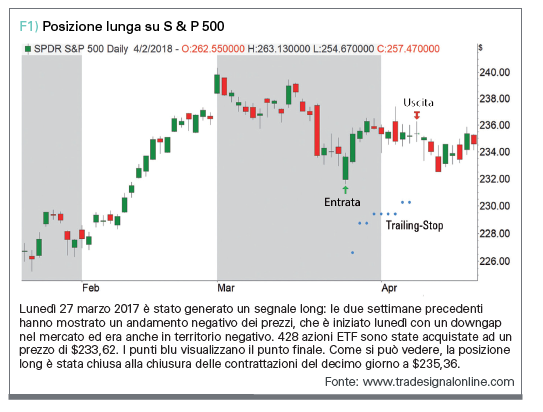

Prima di utilizzare una strategia di trading, è necessario eseguire una valutazione delle prestazioni di backtest. Nel nostro caso, utilizziamo il periodo compreso tra giugno 1998 e marzo 2018 come database. Questi 20 anni coprono tutte le fasi del mercato azionario – alta e bassa volatilità, mercati rialzisti, ribassisti e laterali – fornendo una base realistica per la simulazione. Per evitare di distorcere i risultati a causa della volatilità dei prezzi nel tempo, viene utilizzato l’importo capitale di $ 100.000 per scambio invece di un numero fisso di ETF. Tutti gli utili di trading realizzati non saranno reinvestiti. La figura 1 mostra un esempio di trade. Il 27 marzo 2017, un lunedì, è stato generato un segnale perché sono state soddisfatte tutte le condizioni per un lungo scambio:

- Il prezzo di chiusura del 24 marzo 2017 era inferiore al prezzo di chiusura del 17 marzo 2017.

- Il prezzo di chiusura del 17 marzo 2017 era inferiore al prezzo di chiusura del 10 marzo 2017.

- Il prezzo di apertura lunedì 27 marzo 2017 era inferiore al prezzo di chiusura del 24 marzo 2017; il prezzo di chiusura era inferiore alla chiusura del venerdì precedente.

428 azioni ETF sono state acquistate ad un prezzo di $ 233,62. I punti blu visualizzano il punto finale. Come si può vedere, la posizione lunga in questo esempio è stata chiusa a $ 235,36 alla chiusura delle contrattazioni del decimo giorno.

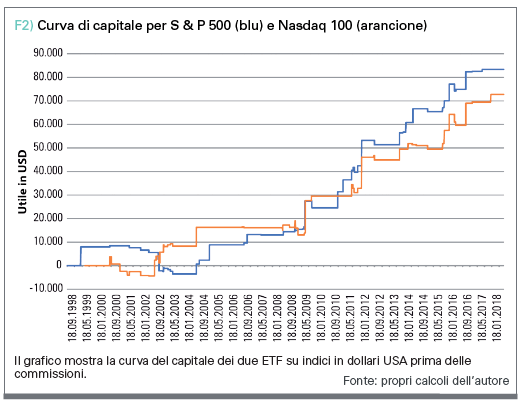

Risultati del test

Ora diamo un’occhiata alla curva del capitale e ai risultati del backtest. Come si può vedere nella figura 2, il corso della curva del capitale, a parte il periodo di debolezza durante il mercato ribassista nel 2001 e nel 2002, è promettente nel complesso (linea blu = S & P 500). Nello stesso periodo sono state effettuate 49 transazioni. L’utile netto prima delle tasse era di $ 83,296. Il commercio medio di profitti è stato di $ 3470, il trade medio delle perdite è stato di $ 1632. Calcolato su base percentuale, è stato ottenuto un guadagno dell’1,7 percento per trade in media. Su questa base, i trader possono impostare i propri costi di trading personali e ricevere così una buona indicazione della redditività della strategia di trading. Il tasso di successo è un attraente 65 percento. Per quanto riguarda il rischio, siamo particolarmente interessati al drawdown massimo, vale a dire il più forte calo della curva del capitale. Era $ 16,950. La più grande perdita singola di un trade è stata di $ 4.940.

Quanto sono stabili i risultati?

Una misura semplice e ragionevole per valutare la stabilità della strategia di trading è testare le regole in altri mercati. Questo dimostra che altri ETF di indice come QQQ (Nasdaq 100) danno risultati simili (Figura 2, linea arancione). Indici di settore come materiali, energia o tecnologia mostrano anche un quadro positivo. Inoltre, un backtest dovrebbe sempre includere un’analisi di sensitività. Controlla come cambiano le metriche delle prestazioni quando i parametri della strategia, in questo esempio, le dimensioni del trailing stop e il time-out, vengono modificati. Non sorprendentemente, scegliere fermate più grandi ed eliminare il time-out può migliorare i risultati. Tuttavia, la strategia diventa quindi una strategia che segue una tendenza a lungo termine con prelievi di conseguenza più ampi.

Conclusione

La strategia swing qui presentata ha prodotto risultati stabili negli ultimi 20 anni ed è particolarmente adatta per i trader che vogliono minimizzare il tempo speso ad analizzare e implementare i segnali di trading. Al fine di aumentare la frequenza del segnale, questa strategia può essere utilizzata anche sugli indici di settore. Inoltre, questo approccio può essere trasformato in una strategia che segue la tendenza a lungo termine, modificando le opzioni di uscita. Alla fine, contano solo due cose: è necessario un insieme di regole chiare e la disciplina per seguirle, anche nelle fasi di riduzione.

David Pieper, Diploma CIIA, è stato attivo come trader dalla fine degli anni ’90. Si concentra sullo sviluppo dei sistemi di trading ed è un autore freelance nell’area dei mercati dei capitali.

David Pieper, Diploma CIIA, è stato attivo come trader dalla fine degli anni ’90. Si concentra sullo sviluppo dei sistemi di trading ed è un autore freelance nell’area dei mercati dei capitali.