Accumulare o scaricare – l’analisi del comportamento dei professionisti

La considerazione dei giorni di accumulo e di distribuzione è una tecnica che deriva dall’analisi dei grafici, e può mostrare precocemente le pressioni emergenti di vendita e di acquisto dal punto di vista istituzionale. Questi giorni non dovrebbero mai essere considerati come il solo criterio. Ciò nonostante, quando occorrono in quantità forniscono un buon indizio del fatto che il rispettivo mercato si stia preparando a un’inversione.

Per i neofiti del trading, l’analisi tecnica e l’analisi dei grafici hanno un grande vantaggio: sono facili da applicare e possono dare buoni indizi sulle probabilità di un movimento verso l’alto o il basso. Una di queste tecniche, che molti trader esperti usano regolarmente, è una valutazione del numero e della forza dei cosiddetti “giorni di accumulo” o “giorni di distribuzione”. Questi schemi possono dare delle indicazioni precoci sul fatto che i rispettivi mercati stiano arrivando a un minimo o a un massimo, e che possano presto mostrare un’inversione.

Giorni di Accumulo

I giorni di accumulo sono giorni di trading in cui i prezzi salgono in modo leggero o moderato a un livello complessivamente basso – ad esempio dopo un forte movimento verso il basso – e in cui allo stesso tempo c’è un aumento riconoscibile del volume di trading. Nel dettaglio, i trader usano diversi limiti per definire con precisione i criteri per un giorno di accumulo. Questi criteri possono essere più o meno restrittivi, risultando in pochi o troppi giorni di accumulo nel grafico. Non importa quali siano i criteri esatti, c’è una cosa che tutti i giorni di accumulo hanno in comune: se dopo una violenta correzione si verificano molti giorni del genere durante un movimento laterale, dobbiamo interpretare ciò come un segno del fatto che i compratori stanno riguadagnando terreno. I maggiori partecipanti al mercato stanno sempre di più espandendo le proprie posizioni e, durante i movimenti decrescenti, stanno supportando i mercati verso il basso attraverso gli acquisti. Questo è il motivo per cui si usa il termine “Giorno di accumulo”, in inglese “Accumulation day”.

Quindi, se la frequenza dei giorni di accumulo aumenta in modo significativo, aumenta anche la probabilità di un outbreak dal trend laterale o negativo.

Quando si verificano questi giorni?

In parte, l’accumulo è portato avanti dagli investitori istituzionali, che nei giorni particolarmente ribassisti accumulano titoli dalle “mani deboli”. Loro stessi, d’altra parte, vengono considerati “mani forti” a causa della loro grande forza di capitale, di cui non si liberano facilmente dopo aver costruito una posizione.

Scoprire l’accumulo dei prezzi ribassisti nel grafico però è difficile, perché viene “nascosto” in un volume ribassista verso il basso, e ciò può in linea di principio essere considerato in modo negativo. Quindi, dovremmo limitarci ai giorni dopo i declini più marcati. Dal momento che gli investitori istituzionali fanno acquisti di volume elevato e supportano il prezzo, il criterio classico per un giorno di accumulo deriva da questo fatto. Per così dire, ci aspettiamo che il volume sia più avanti dello sviluppo del prezzo. Allo stesso tempo, l’aumento di prezzo può al più essere moderato, perché i partecipanti istituzionali al mercato tendono a provare a comprare al prezzo migliore.

Naturalmente, alcuni giorni di accumulo da soli non rendono un mercato rialzista. Quindi, i trader dovrebbero prendere in considerazione anche altri fattori nelle loro decisioni di acquisto. È importante, per esempio, che i fattori negativi come gli outbreak vengano bilanciati prima possibile attraverso gli acquisti, ed è inoltre possibile investigare se i titoli più importanti di un indice hanno avuto giorni di accumulo, perché spesso determinano la direzione del mercato.

In ogni caso, i giorni di accumulo mostrano una pressione crescente verso l’acquisto. L’interpretazione viene lasciata al trader più attento, che deve valutare se il numero e la forza di questi giorni siano sufficienti per iniziare un movimento rialzista. Più a lungo dura la fase laterale e più i giorni di accumulo sono frequenti nel periodo, più è alta la probabilità che si formi un piano. Ciò è specialmente vero se si nota un trend a lungo termine. Se mettiamo insieme la frequenza in aumento con altri segnali, possiamo ulteriormente aumentare il potere predittivo.

Giorni di Distribuzione

Tuttavia, l’analisi del comportamento degli investitori istituzionali non funziona solamente contro i momenti in cui si tocca il fondo. In modo simile, esistono anche i giorni di distribuzione, che in sostanza sono esattamente l’opposto dei giorni di accumulo. Se i prezzi sono moderati dopo un aumento dei prezzi relativamente forte, ma con vendite altrettanto alte, ciò indica che gli investitori istituzionali stanno iniziando a usare sempre di più gli aumenti di prezzo per ridurre gradualmente le proprie posizioni, perché non si fidano del mercato. Quindi, si viene lentamente a creare una pressione di vendita.

Anche qui, la considerazione isolata di pochi giorni di distribuzione non ci dà nessuna informazione significativa. I trader possono trarre delle conclusioni solo quando si verificano spesso. Quando vengono presi in considerazione altri segnali, aumenta anche il tasso di successo.

Esempi pratici

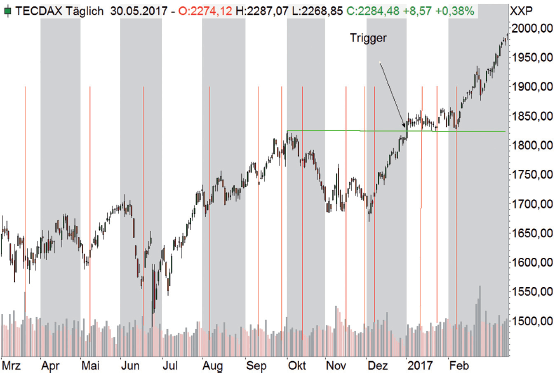

Un ottimo esempio di come funziona l’analisi dei giorni di accumulo viene mostrata in Figura 1. Nel grafico giornaliero dell’indice tecnologico TECDAX, mostriamo il periodo che va da marzo 2016 ad aprile 2017. Le linee verticali indicano i giorni di accumulo in cui i prezzi si sono alzati in modo moderato o forte, dopo che nei due giorni precedenti il prezzo era sceso in modo notevole e il volume di trading si era alzato visibilmente. Possiamo vedere che anche all’inizio di una fase laterale con un trend lievemente rialzista si sono verificati giorni di accumulo. Ma nell’ultimo trimestre del 2016 questi giorni hanno iniziato ad aumentare, prima che si verificasse un outbreak nel febbraio 2017. Conseguentemente, l’indice tecnologico tedesco si è alzato al di là dei 2000 punti.

F1) Giorni di accumulo a TecDAX

Un esempio dell’analisi dei giorni di distribuzione è fornito dal Dow Jones (Figura 2) Tra il dicembre 2014 e il luglio 2015, l’indice azionario era in un canale laterale di transizione, dopo che nei mesi precedenti era stato possibile definirlo chiaramente. All’inizio della fase laterale, l’analisi aveva mostrato un primo giorno di distribuzione. Dopo il primo, ci è voluto un po’ prima che sia stato registrato il secondo. Ma successivamente, i giorni di distribuzione hanno iniziato a verificarsi a distanza di poche settimane l’uno dall’altro. Gli investitori istituzionali ritenevano che, in quel momento, il potenziale del Dow Jones si fosse esaurito. Dopo l’ultimo giorno di distribuzione registrato a luglio 2015, c’è stata una vendita: il Dow Jones è sceso da più di 18000 punti a meno di 16000.

F2) Giorni di distribuzione nel Dow Jones

Conclusioni

I giorni di accumulo e di distribuzione possono essere utilizzati per identificare precocemente un prossimo interesse di vendita o acquisto da parte degli investitori istituzionali. Insieme ad altre ricerche, quest’analisi può fornire una buona indicazione di una possibile inversione del mercato.

Dalla Redazione di TRADERS’ Magazine