I gap offrono buone opportunità di trading

Sono probabilmente il fenomeno più comune e più evidente presente su tutti i tipi di grafici: i price gap. In realtà, la maggior parte dei day trader ha un grande rispetto per l’imprevedibilità di questi gap che si verificano inaspettatamente e quindi, come precauzione, chiudono le posizioni aperte. Dopotutto, i gap possono complicare la gestione del rischio se si aprono dalla parte sbagliata dopo un’entrata. Ma i trader più intelligenti non li temono, ma li usano come innesco per l’ingresso, trasformando quindi il rischio in una possibilità per il loro trading.

Un grafico non è altro che una rappresentazione dinamica continua della domanda e dell’offerta. Se, con ogni nuovo tick, un acquirente ha incontrato un venditore ed ha avuto luogo un trade ad un prezzo accettato da entrambe le parti, questo di conseguenza si rifletterà nel grafico. Tuttavia, a differenza delle valute, le azioni non possono essere tradate 24 ore al giorno, ma solo nel periodo in cui il mercato azionario è aperto. In Germania, ad esempio, la borsa più liquida Xetra è aperta dalle 09:00 alle 17:30. Prima e dopo, c’è il trading fuori borsa e il trading nella piazza di scambio. Dalle 22:00 alle 08:00 non c’è trading di titoli tedeschi (o statunitensi).

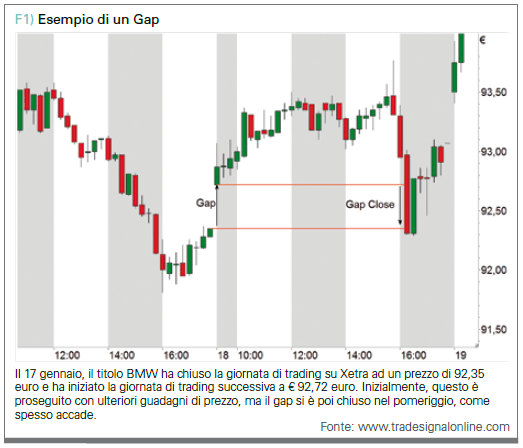

I price gap indicano la differenza tra il prezzo di chiusura di un giorno di trading alle 17:30 e l’apertura nel giorno successivo di trading alle 09:00 della mattina. Una nuova situazione di notizie o risultati di trading over-the-counter, potrebbero dar luogo a una certa deviazione all’apertura del trading, che viene definito come gap o price gap.

L’idea alla base della strategia

In linea di principio, la maggior parte del trading e del turnover avviene durante le normali ore di trading. Pertanto, al processo di determinazione dei prezzi associato deve essere attribuita un’importanza corrispondentemente maggiore. Ciò è anche responsabile del fatto che molti gap vengono chiusi nel corso del trading, come dimostra l’esempio nella figura 1. Perché questo succede? Perché il cambiamento di prezzo avvenuto durante il trading fuori borsa è di solito sottile, e viene compensato nel corso del trading regolare. Questo si chiama Gap Close. Un gap close ha avuto luogo per definizione quando, dopo un gap up o gap down, viene nuovamente raggiunto il prezzo di chiusura del giorno precedente.

Dietro a questo si nasconde un primo pensiero di trading ovvio e semplice: se ci si posiziona dopo il verificarsi di un gap nella direzione del prezzo di chiusura del giorno precedente, cioè short dopo un gap up e long dopo un gap down, è possibile registrare la differenza corrispondente come profitto nel caso di un gap close.

Quali mercati sono possibili?

La prossima domanda da porsi è dove il gap trading funziona meglio. È una buona idea applicarlo principalmente ai singoli titoli. Contrariamente ad un future o ad un indice, è spesso possibile identificare facilmente il motivo specifico per cui il gap si è verificato e quindi prevedere meglio se esso durerà o se verrà chiuso. Come risultato di notizie rilevanti, come un’offerta pubblica di acquisto o anche di cifre aziendali sorprendenti, i gap si verificano sempre nei singoli titoli a causa della nuova situazione fondamentale, in modo migliore o peggiore in termini di sostenibilità, che in tali casi, tuttavia, spesso resistono e non vengono chiusi. Un caso del genere è facile da identificare e può quindi essere escluso come possibile opportunità di gap-close.

C’è una grande varietà di titoli e quindi un vasto universo di selezione. Se ci si limita ai titoli del DAX, MDAX e Dow Jones Industrial Average, si otterrà un numero sufficiente di potenziali candidati che hanno anche un trading liquido. Inoltre, potrebbero esserci dei segnali in due diversi momenti della giornata: alle 09:00 per i titoli nazionali e alle 15:30 per i titoli degli Stati Uniti.

Ottimizzare il trade

Ora è necessario trovare i gap che più probabilmente condurranno ad un gap close. Come già accennato, a causa della natura stessa dei gap, è generalmente più probabile che si verifichi un gap close. Va notato che le dimensioni e il significato di un gap sono proporzionali tra loro: più grande è il gap, meno probabile è che si chiuda di nuovo nel prossimo futuro. Come accennato in precedenza, è opportuno tradare solo i gap la cui origine non sia chiaramente attribuita ad una nuova situazione fondamentale, perché essi molto spesso si chiudono. Tenendo presente questa informazione è ora possibile impostare una configurazione di indicatori adeguata.

L’approccio Controtendenza

I prezzi delle azioni si muovono nelle tendenze. Se si verifica un gap per nessuna ragione fondamentalmente comprensibile contro il trend prevalente, aumenta anche la probabilità che si chiuda di nuovo e che la tendenza esistente continui. Questi due criteri limitano adeguatamente la ricerca quotidiana di un candidato adatto e promettono il vantaggio statistico necessario.

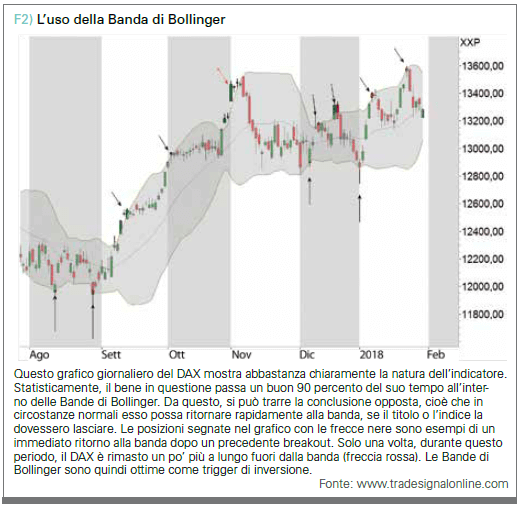

L’impostazione di un grafico adatto per il gap trading è il grafico orario, perché in questo grafico si riconosce immediatamente un gap. Se si applica una Moving Average (MA) su 50 periodi a questo grafico, è possibile determinare il trend principale. Sotto la linea media parliamo di un trend al ribasso, al di sopra di una tendenza al rialzo. Le esagerazioni possono essere identificate con l’aiuto delle Bande di Bollinger. L’esperienza dimostra che circa il 90 percento del movimento dei prezzi avviene all’interno delle due bande, e che i prezzi oltre le bande prima o poi ritornano ad esse. Questo indicatore è quindi ideale per rilevare le esagerazioni.

Ulteriore gestione del trade

Se si adatta meglio al vostro stile di trading eseguire molti trade rapidi con del profitto, piuttosto che aspettare l’Home Run, potete concludere il trade chiudendo il gap. Ma poiché supponiamo che il trend originale continui dopo che il gap si è chiuso, i trader che vorrebbero prendere con sé uno swing più lungo potrebbero procedere come segue: dopo aver raggiunto il prezzo di chiusura del giorno precedente, chiudere metà della posizione. Per il resto della posizione, il prezzo di stop sarà ricondotto al prezzo di acquisto. In questo modo, si può aspettare e vedere fino a che punto il trend continuerà a portare il titolo, questa volta lasciando da parte il rischio di ulteriori gap, rimanendo neutrale al rischio. Ulteriori profitti possono quindi essere successivamente coperti con un trailing stop.

In teoria, ci sono diverse opzioni per limitare il rischio. Un metodo molto comune e adatto anche a questa strategia è l’orientamento sulla volatilità per mezzo dell’Average True Range (ATR). Le fluttuazioni intorno a questo valore sono il normale rumore del mercato. Di conseguenza, lo stop dovrebbe essere impostato sempre al prezzo di entrata meno il valore dell’ATR (precedentemente moltiplicato per un fattore). Non vogliamo volare fuori da un normale rumore di mercato, ma solo quando il prezzo si muove nella direzione sbagliata.

Poiché si tratta di una strategia di trading piuttosto a breve termine con potenzialità di profitto non esorbitanti, ricordiamo: più è grande il gap, meno è probabile che si richiuda, un fattore 1,25 dovrebbe essere sufficiente.

Il setup concreto

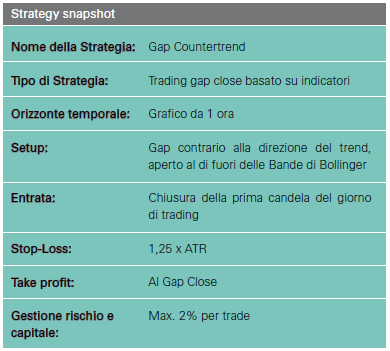

Qui di seguito il setup è di nuovo riassunto in modo breve e chiaro:

Trade Long

- Ci deve essere un gap di apertura verso il basso.

- Escludere l’avviso di utili / sorpresa o il takeover come motivo.

- Deve essere presente un trend al rialzo (prezzo > MA (50)).

- Aprire sotto la banda di Bollinger.

- Ingresso alla chiusura della prima candela oraria.

- Stop iniziale a 1,25 volte l’ATR del giorno precedente.

- Uscire quando si raggiunge il prezzo di chiusura del giorno precedente.

- Alternativa: vendere solo la metà e lasciare che il resto continui e fornirlo di un trailing stop.

Trade Short

- Ci deve essere l’apertura in gap up.

- Escludere l’avviso di utili / sorpresa o il takeover come motivo.

- Il trend al ribasso deve essere presente (prezzo < GD (50)).

- Aprire sopra la Banda di Bollinger.

- Ingresso alla chiusura della prima candela oraria.

- Stop iniziale a 1,25 volte l’ATR del giorno precedente.

- Uscire quando si raggiunge il prezzo di chiusura del giorno precedente.

- Alternativa: vendere solo la metà e lasciare che il resto continui e fornirlo di un trailing stop.

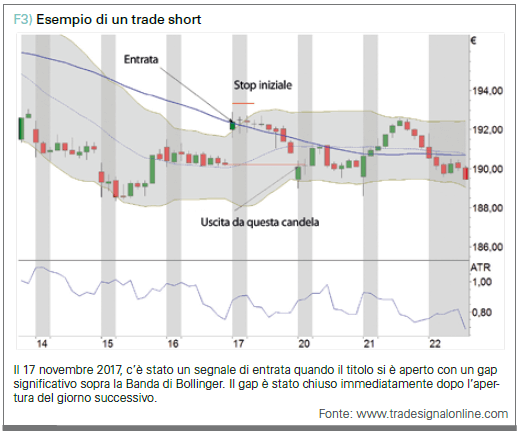

Esempio di trade short

Il 16 novembre 2017, i titoli del maggiore riassicuratore al mondo Munich Re, hanno chiuso a 190,20 euro, e quindi sotto alla MA (50) sul grafico orario. La mattina del 17 novembre 2017, il titolo ha aperto con un significativo gap up a 192 euro, e quindi appena sopra la banda di Bollinger. Questo è stato seguito da un ulteriore aumento nella prima ora di trading, in modo che il prezzo di entrata, come definito, sarebbe stato a 192,40 euro. L’Average True Range, il giorno precedente era di 0,75 euro. Il prezzo di stop sarebbe quindi stato arrotondato a 0,94 euro (1,25 x 0,75 Euro) sopra il prezzo di entrata e collocato a 193,34 euro. Esattamente all’apertura del giorno successivo, il gap sarebbe stato chiuso, anche con un nuovo gap, ma questa volta con un gap down. L’uscita, in questo esempio, sarebbe di 189,45 euro. I trader avrebbero potuto raggiungere un profitto di 2,95 euro per titolo entro le 23 ore in questo esempio di trading. Il rapporto probabilità/rischio del trade sarebbe stato di un buon 3,1:1.

Conclusioni

Dei gap dei prezzi imprevisti possono causare dei problemi ai trader nella gestione del rischio. Tuttavia, i trader possono anche usare questo semplice e chiaro setup per integrare il proprio portafoglio di strategie con un’altra componente redditizia. La scelta della strategia di uscita dipende dalla filosofia del trader. Anche la scelta del veicolo di investimento è importante. In linea di principio, i CFD, altri prodotti di leva o l’acquisto diretto del titolo sono adatti a questo scopo.

Dalla Redazione di TRADERS’ Magazine