Riceviamo da Money.it e pubblichiamo per i nostri lettori

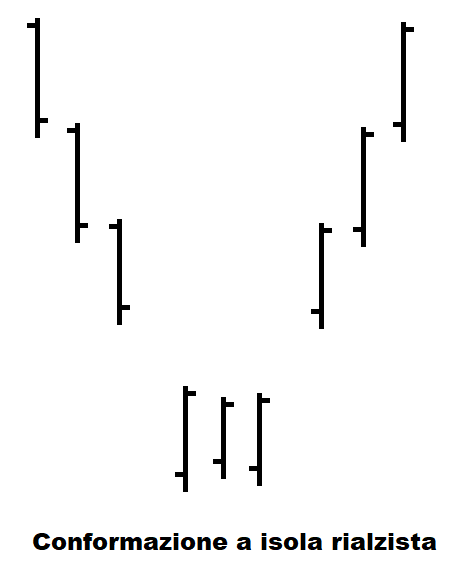

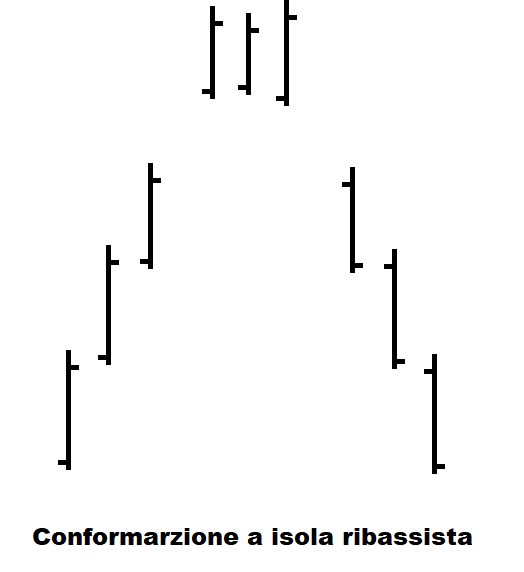

Prosegue la rassegna dei modelli di inversione svolta a cura di Money.it. In questa sede, approfondiremo un modello grafico tanto raro quanto efficace: la conformazione a isola. Alla base di tale figura vi è la presenza di due gap: il primo di esaurimento, il secondo di rottura (anche detto breakaway gap).

Nella versione rialzista, dopo un downtrend definito i corsi danno vita ad un gap down e iniziano a formare alcune sedute in laterale (ricordiamo che un gap down si ha quando l’apertura della seduta in corso è inferiore al minimo della sessione precedente).

Dopo alcune sessioni in trading range, le quotazioni creano un gap up che di fatto attiva il modello di reversal. Per quanto concerne i volumi, questi dovrebbero essere più elevati in prossimità dei gap e del trading range.

Da un punto di vista operativo, si potrà valutare una strategia long alla rottura dei massimi della congestione, con stop loss identificabile al di sotto dei suoi minimi e obiettivo calcolato con un rapporto di rischio-rendimento di 1:2.

Specularmente, la versione ribassista della conformazione a isola si compone all’interno di un uptrend, quando i corsi, dopo un gap up, iniziano a formare alcune sessioni in laterale, per poi mettere a segno un gap down e dare il via ad un nuovo impulso discendente. I volumi dovrebbero essere più elevati in prossimità dei gap e del trading range.

Operativamente, si potrà implementare una strategia di matrice short alla rottura dei minimi della fase laterale, con stop loss localizzato al di sopra dei suoi massimi e target calcolato con un rapporto di rischio-rendimento di 1:2.

Dalla Redazione di TRADERS’ Magazine