Successo sul mercato azionario a lungo termine

Il fisico Thomas Gebert ha scoperto nel 1993 che con i quattro noti fattori di influenza, l’interesse, il dollaro USA, l’inflazione e la stagionalità, si può battere il DAX nel lungo termine. Dal 1996 pubblica i segnali di acquisto e vendita del suo indicatore di borsa. Negli oltre 20 anni dalla sua prima pubblicazione, questo indicatore del mercato azionario ha ottenuto buoni risultati e ha chiaramente sovraperformato il DAX. La banca d’affari statunitense Merrill Lynch ha riconosciuto in una fase iniziale il valore aggiunto dell’indicatore Gebert per il mercato azionario tedesco e nel 2006 ha emesso il primo certificato che controlla la quota azionaria secondo tale indicatore. La cartolarizzazione di una strategia di investimento all’interno di un certificato è stato un modo molto conveniente per seguire i segnali dell’indicatore del mercato azionario. Tuttavia, per tali certificati di investimento è prevista una commissione di gestione annuale e l’investitore sopporta anche il rischio dell’emittente. Può quindi avere senso implementare la strategia da soli.

Nei suoi test, Thomas Gebert ha identificato quattro fattori di influenza con i quali avrebbe potuto ottenere risultati significativamente migliori sul mercato azionario tedesco rispetto a una strategia buy-and-hold. A tal fine, ha definito quattro semplici strategie di investimento ed ha utilizzato per i suoi test un calcolo del DAX fino al 1962. Nel periodo di test dal 1962 al 1992, il DAX ha guadagnato circa il 200%. Tutte e quattro le strategie di investimento testate hanno ottenuto risultati significativamente migliori rispetto all’indice. Combinando tutte e quattro le strategie, ha creato il suo indicatore del mercato azionario Gebert, con il quale è stato possibile ottenere un rendimento del 790 percento durante il periodo di prova di 30 anni.

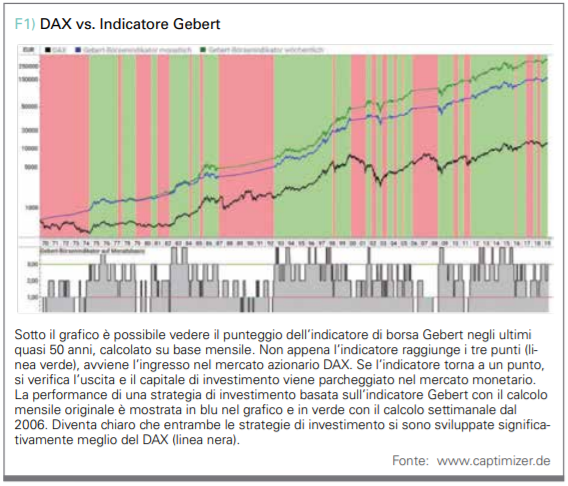

Questo è un profitto quasi quattro volte maggiore rispetto all’indice e anche significativamente migliore di una qualsiasi delle quattro strategie di investimento incluse. L’indicatore di Gebert non solo si è dimostrato valido nel back test, ma anche “out of sample” dalla sua pubblicazione regolare dal 1996 in poi. Un investitore che ha investito i suoi soldi in un ETF DAX solo dal 1996, quando l’indicatore del mercato azionario di Gebert ha dato il via libera alle azioni, avrebbe ottenuto l’800% di profitto (rispetto al 440% dell’indice). È stato utilizzato il metodo di calcolo mensile originale dell’indicatore. Con il metodo di calcolo settimanale, che Gebert utilizza solo dal 2006, il profitto è stato addirittura del 1250%. Ora esaminiamo in dettaglio i componenti della strategia.

L’andamento dei tassi di interesse

L’andamento dei tassi di interesse ha un impatto sul mercato azionario. L’aumento dei tassi di interesse è un veleno per il mercato azionario perché con un ritardo di tempo smorza l’economia e quindi anche le prospettive di profitto delle aziende. I prestiti stanno diventando più costosi, il che porta a una minore domanda da parte di famiglie e imprese. Inoltre, tassi di interesse più elevati rendono l’investimento in obbligazioni più attraente, così che meno denaro affluisce nel mercato azionario.

Thomas Gebert ha riconosciuto questa connessione e ne ha ricavato una semplice strategia. A quel tempo, il tasso di sconto della Deutsche Bundesbank era la chiave per l’economia tedesca. Dopo il primo taglio del tasso, la strategia è entrata nel DAX e ha venduto la posizione quando il tasso di interesse è stato alzato per la prima volta. Questo approccio ha ottenuto un guadagno del 390 percento dal 1962 al 1992, quasi il doppio dell’indice.

La Banca centrale europea (BCE) è ora responsabile della politica dei tassi di interesse in Europa e quindi anche in Germania e in Italia. Il tasso di sconto è stato quindi sostituito dal tasso di interesse della BCE per le operazioni di rifinanziamento principali. Pertanto, le regole della strategia sui tassi di interesse oggi sono le seguenti: se l’ultima mossa del tasso di interesse da parte della BCE è stata un taglio, ciò indica che i prezzi delle azioni sono in aumento e l’indicatore del tasso di interesse assume il valore uno. Se c’è stato un aumento dei tassi di interesse da parte della BCE più di recente, ciò è negativo per le azioni e l’indicatore del tasso di interesse assume il valore zero.

L’andamento del tasso di inflazione

Il compito della banca centrale è garantire la stabilità dei prezzi con l’aiuto delle politiche degli interessi e dell’offerta di moneta. Le decisioni della banca centrale sui tassi di interesse dipendono quindi dall’andamento del tasso di inflazione e possono essere viste come una sorta di sistema di allerta precoce per la futura politica dei tassi di interesse.

Un tasso di inflazione in calo offre alla banca centrale la possibilità di stimolare l’economia abbassando i tassi di interesse. D’altra parte, un tasso in aumento crea timori che l’inflazione stia sfuggendo di mano e la banca centrale stia cercando di tenere sotto controllo l’andamento dei prezzi con misure che possono frenare l’economia.

Thomas Gebert ha definito la strategia di inflazione secondo le seguenti regole: se il tasso di inflazione è inferiore a quello di dodici mesi prima, il semaforo verde indica l’acquisto di azioni e l’indicatore di inflazione ottiene il valore uno. Se il tasso di inflazione è più alto o uguale a prima, ciò è negativo per il mercato azionario e l’indicatore di inflazione assume il valore zero.

Gebert ha anche testato questo approccio per il periodo dal 1962 al 1992 e ha ottenuto un profitto del 570 percento, che era significativamente superiore al 200 percento dell’indice.

L’indice armonizzato dei prezzi al consumo (IPCA) per la zona euro è ora utilizzato come parametro di riferimento per il tasso di inflazione. Gebert ha utilizzato originariamente l’indice dei prezzi al consumo per la Germania. È importante che nel calcolo si tenga conto della pubblicazione ritardata dei tassi di inflazione. Ad esempio, i dati di giugno 2019 non sono ancora disponibili alla fine dello stesso mese, ma è necessario utilizzare le informazioni di maggio 2019. Queste informazioni vengono poi confrontate con il valore di maggio 2018. Gebert ha definito un ritardo di 24 giorni lavorativi per questo, in quanto non è stata pubblicata alcuna stima preliminare del tasso di inflazione al momento dello sviluppo dell’indicatore.

Oggi è disponibile una stima del tasso di inflazione, ma non dovrebbe essere utilizzata. In caso contrario, il valore dell’indicatore del mercato azionario potrebbe dover essere corretto retrospettivamente se il tasso di inflazione reale si discosta dalla stima. Ciò renderebbe l’indicatore del mercato azionario inutilizzabile per decisioni di investimento pratiche.

Lo sviluppo del dollaro USA

Un dollaro USA in aumento assicura che l’economia tedesca orientata all’esportazione diventi più competitiva. Il dollaro è ancora la valuta di riserva di maggior importanza nel commercio mondiale. Un aumento del tasso del dollaro tende a portare a un aumento dei profitti aziendali per molte società DAX orientate all’esportazione. E l’aumento dei profitti aziendali garantisce anche l’aumento dei prezzi delle azioni a lungo termine.

Con la strategia del dollaro, il tasso dello stesso è stato originariamente confrontato con il suo rispettivo tasso di un anno prima all’inizio di ogni mese. Se il prezzo attuale era più alto, questo è stato visto come positivo per il mercato azionario tedesco e ha investito di conseguenza nel DAX.

Viene fornito un segnale di vendita quando il prezzo corrente è inferiore o uguale al valore dell’anno precedente. Nel periodo di prova dal 1962 al 1992, questo approccio ha portato a un aumento impressionante del 650 percento. Da quando ha cambiato l’indicatore del mercato azionario a una modalità di controllo settimanale, Thomas Gebert ha sempre utilizzato il tasso del venerdì e lo confronta anche con il tasso del venerdì di un anno prima. Se il dollaro è salito rispetto all’anno precedente, l’indicatore del dollaro è posto al valore uno, altrimenti assume il valore zero.

Stagionalità

Gebert ha anche esaminato la variazione media nei singoli mesi tra il 1962 e il 1992 e ha riscontrato che i mesi estivi sono andati significativamente peggio dei mesi invernali. Questa scoperta coincide con il vecchio adagio del mercato azionario “Vendi a maggio e vattene” e con l’effetto Halloween che è basato su di esso e noto da studi scientifici. Se fossi investito nel DAX tra l’inizio di novembre e la fine di aprile, potresti raggiungere il 6,3% all’anno.

Nell’altra metà dell’anno, dall’inizio di maggio alla fine di ottobre, non si è invece registrato alcun aumento di valore. Da questo, Gebert ha derivato la sua strategia stagionale, in cui il DAX viene acquistato il 1° novembre e venduto di nuovo il 30 aprile. Con questa strategia, ha ottenuto un aumento del 400 percento nel periodo di prova dal 1962 al 1992, che è il doppio dell’indice puro. Nel periodo dal 1 novembre al 30 aprile, l’indicatore stagionale assume il valore uno e al di fuori di questo periodo assume il valore zero.

Determina i segnali di trading

Per ottenere il punteggio dell’indicatore Gebert, vengono aggiunti i punti dei quattro sotto-indicatori. Se la somma dei punti è 3 o 4, viene dato un segnale di acquisto e vengono fissati i prezzi in aumento. Se la somma dei punti si traduce solo in 0 o 1, questo innesca un segnale di vendita e si presume che i prezzi scendano. Se i punti sono 2 sono neutri e non modificano la valutazione precedente.

Thomas Gebert calcolava originariamente il saldo punti il primo lunedì di ogni mese. La strategia di investimento che ne deriva è stata denominata in questo articolo “Indicatore Gebert mensile del mercato azionario” ed è stata portata avanti fino ad oggi. Ciò rende chiaro che il metodo di calcolo originariamente definito fornisce ancora un grande valore aggiunto rispetto alla strategia buy-and-hold. Con l’introduzione di un certificato sul suo indicatore di borsa nel 2006, Thomas Gebert ha cambiato le regole in un calcolo settimanale il lunedì. Tuttavia, è ancora consentita una sola transazione al mese.

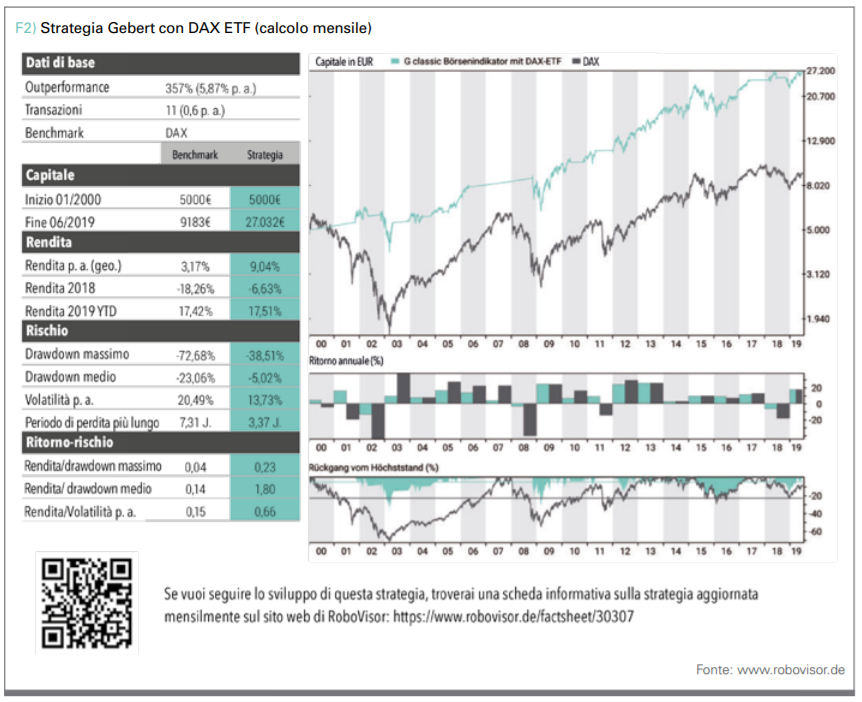

Strategia di investimento: indicatore di borsa “G classic” con ETF DAX

“G classic” sta per il metodo di calcolo mensile classico dell’indicatore di borsa Gebert. Questa strategia di investimento investe l’intero capitale in un ETF DAX se l’indicatore del mercato azionario di Gebert dà il via libera all’acquisto di azioni se calcolato su base mensile. In caso contrario, il capitale viene investito nel mercato monetario al tasso di interesse EONIA.

Come si può vedere dalla scheda informativa della strategia (figura 2), questa semplice strategia di investimento, con un rendimento di circa il nove percento all’anno, ha anche ottenuto risultati migliori dall’inizio del 2000 rispetto al DAX con solo il 3,2 percento all’anno. In termini di rischio, misurato sul drawdown massimo, la strategia mostra valori significativamente migliori di meno 38,5% rispetto al DAX a meno 72,7%.

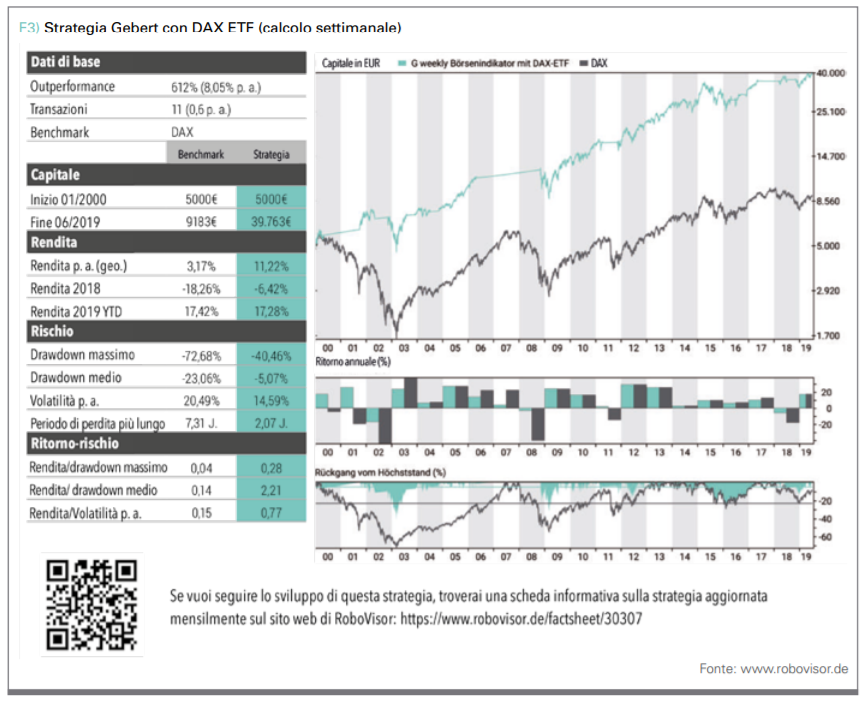

Strategia di investimento: indicatore di borsa “G settimanale” con ETF DAX

Con questa strategia di investimento, il metodo di calcolo settimanale dell’indicatore Gebert viene utilizzato per generare segnali. L’intero capitale viene investito in un ETF DAX quando l’indicatore del mercato azionario Gebert fornisce un segnale di acquisto per le azioni tedesche su base settimanale. Dopo un segnale di vendita, il capitale viene investito nel mercato monetario al tasso di interesse EONIA.

Dalla scheda informativa della strategia (figura 3) è possibile vedere che la strategia con il calcolo dell’indicatore settimanale ha funzionato leggermente meglio della strategia con il calcolo mensile con un rendimento annuo dell’11,2%. Tuttavia, anche il drawdown massimo è stato leggermente superiore a meno 40,4 percento, ma comunque significativamente inferiore a quello del DAX.

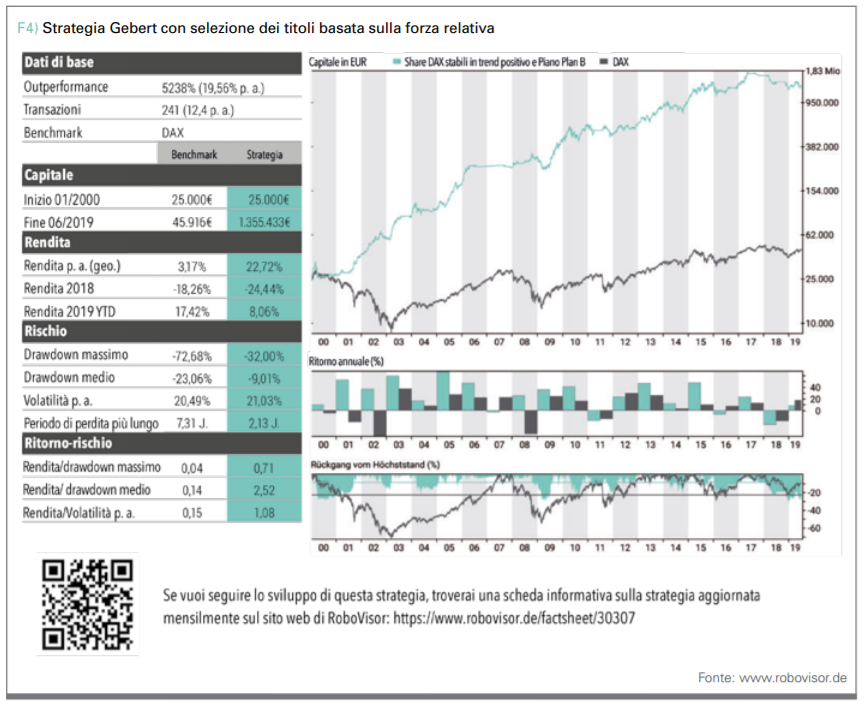

Indicatore Gebert e selezione dei titoli in base alla forza relativa

L’indicatore del mercato azionario Gebert può anche essere combinato bene con una selezione di titoli basata sulla forza relativa. Quindi, quando il mercato azionario avrà il via libera, gli investimenti non verranno effettuati in un ETF DAX, ma si scommetteranno invece sulle azioni vincenti del passato. Questo può migliorare notevolmente il rendimento.

La strategia di investimento “MacroTrend + Momentum con 5 azioni HDAX” dovrebbe servire da esempio. Questa strategia combina l’indicatore del mercato azionario Gebert su base settimanale con un approccio a doppio momentum nella selezione delle azioni. Se l’indicatore Gebert mostra un ambiente positivo per il mercato azionario tedesco, vengono effettuati investimenti in un massimo di cinque azioni dell’HDAX, che hanno un forte momentum.

Viene utilizzato un approccio del momentum a più lungo termine del solito. Affinché un’azione possa essere acquistata, deve avere un momentum assoluto sotto forma di una tendenza al rialzo e un momentum relativo sotto forma di forza relativa rispetto agli altri titoli HDAX. Per limitare il rischio viene utilizzato un trailing stop del 20 percento. Se l’indicatore Gebert segnala un ambiente negativo per il mercato azionario tedesco, tutte le azioni vengono vendute, non appena l’indicatore di tendenza a medio termine è migliore del 32% rispetto alle due strategie implementate da un ETF DAX.

Dove si trovano i dati?

Se vuoi calcolare tu stesso l’indicatore del mercato azionario, puoi trovare gratuitamente tutti i dati di cui hai bisogno su Internet. Presso la Deutsche Bundesbank troverete le serie temporali con il tasso di interesse della BCE per le operazioni di rifinanziamento principali e anche lì è possibile richiamare una serie storica per il dollaro USA. Il tasso di inflazione è disponibile sul sito web della BCE. Un calendario è sufficiente per la stagionalità.

Conclusione

L’indicatore del mercato azionario Gebert si è dimostrato un ottimo generatore di segnali per il mercato azionario tedesco nei molti anni di utilizzo effettivo e ha dato agli investitori un chiaro vantaggio. L’indicatore mostra anche i suoi punti di forza nel calcolo retrospettivo su quasi 50 anni.

È composto da quattro sotto-indicatori che, oltre al vantaggio statistico, hanno anche una relazione causale con l’andamento dei prezzi sul mercato azionario tedesco. Allo stesso tempo, il suo metodo di calcolo è semplice, trasparente e comprensibile. L’indicatore del mercato azionario Gebert è anche adatto come filtro per migliorare i risultati di una strategia di selezione dei titoli. Nel complesso, è e rimarrà un buon consulente per le azioni tedesche.

Oliver Paesler

Oliver Paesler non solo sviluppa strategie di investimento, ma anche software appropriati per creare e testare con Captimizer (www.captimizer.de). Gli investitori privati possono seguire le sue strategie con il robot di investimento RoboVisor (www.robovisor.de). Condivide la sua conoscenza sul suo canale YouTube (www.youtube.com/c/OliverPaesler) ed è un autore specializzato.