Come avere successo con le valute

Anche se mercato forex è il mercato più grande al mondo, ci sono comunque molti trader che non hanno idea di come esso funzioni. Per questo motivo, ci sono tanti pregiudizi contro il trading sul foreign exchange; alcuni trader hanno persino paura del mercato. Se anche voi appartenete a questa categoria, assicuratevi di leggere attentamente la seguente storia di copertina. Perché all’interno, vi presentiamo le basi più importanti del mercato forex e del forex trading, e vi mostriamo quali possibilità offre. Ma anche per il lettore con esperienza nel forex, questa cover story rappresenterà una lettura interessante, dalla quale si potranno comunque imparare un paio di cose.

Chiunque abbia preso la decisione di dare prova di se stesso nella disciplina suprema dei trader, dovrebbe avere molta familiarità con il mercato forex. Se sapete come funziona il mercato e quali sono gli strumenti disponibili, potete pianificare in maniera ottimale i vostri trade e fare trading con successo. Che cos‘è il forex, come si muovono i prezzi, quali giocatori vengono rappresentati nel mercato, e come bisogna regolare la gestione del capitale e del rischio, quali sono le possibilità di analisi e quali sono le strategie dimostrate? Nella storia di copertina vogliamo affrontare i punti più importanti passo dopo passo, in modo che possiate finalmente iniziare ad avere successo nel mercato forex.

Ma che cos’è il forex?

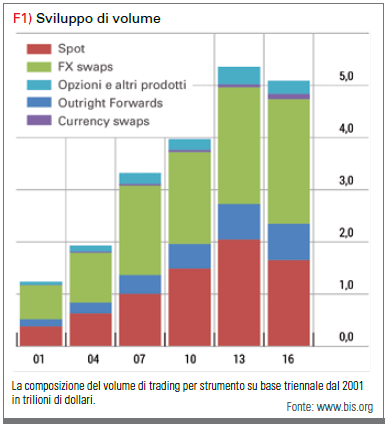

Sul mercato forex (foreign exchange), le valute (divise estere) sono oggetto di trading over the counter (OTC). Ossia, non c’è una borsa centrale ma c’è solo il trading OTC. Il mercato forex è stato creato per banche, grosse aziende, banche centrali, fondi, broker ed investitori privati. Il forex spot (money) market consente agli investitori di fare trading attivamente nelle valute di diversi paesi, con i trader privati che possono fare trading attivamente nel mercato forex solo dalla metà degli anni ‘90. In precedenza, questo era possibile solo per le istituzioni. La caratteristica speciale: il mercato FX apre la domenica pomeriggio e rimane attivo fino a venerdì sera. Durante questo periodo, rimane aperto 24 ore al giorno, con un volume di trading giornaliero di circa 5 trilioni di dollari (figura 1) molto di più di qualsiasi altro mercato. Naturalmente questo ha i suoi vantaggi. Ad esempio, si può fare trading sulle coppie valutarie che vengono tradate attivamente quando si ha tempo. Ad esempio, supponete di vivere in Germania ed avere una finestra di opportunità dalle 8:00 alle 10:00, quando si aprono i mercati azionari europei. In questo caso, ad esempio, potrebbero essere interessanti le coppie valutarie GBP/USD e EUR/USD. Tutto sommato, c’è molta flessibilità del mercato forex e si può creare una tabella di marcia in base a criteri individuali.

Cosa fa muovere il mercato?

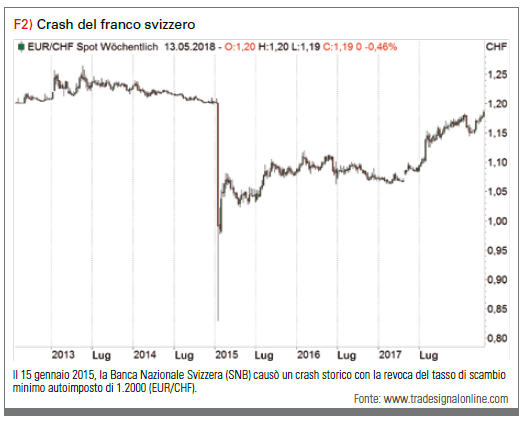

I dati economici, in particolare, hanno un impatto significativo sul mercato forex, specialmente se un messaggio particolare devia in maniera significativa dalle aspettative di analisti ed investitori. In alcuni casi, tuttavia, una Banca centrale potrebbe fare un passo completamente inaspettato ad un certo punto, portando ad un cambiamento sensibile del mercato forex (figura 2). L’apertura di una posizione immediatamente prima di un meeting di una banca centrale non è quindi consigliabile. Come per qualsiasi trade, sul mercato forex bisogna sempre ricordare di limitare le perdite fino ad uno stop, e considerare cosa può succedere quando venga pubblicato un messaggio specifico che possa ripercuotersi direttamente sul vostro stop. L’entità della perdita che potete permettervi in una posizione è una domanda alla quale dovete dare risposta voi stessi.

L’entrata nel mercato forex

Il trading delle coppie valutarie si può realizzare in modi diversi (vedi info box). Gli investitori privati, scegliendo un broker idoneo, si guadagnano l’accesso a vari prodotti con i quali possono implementare in maniera diretta o indiretta le proprie idee di trading sul mercato forex. Nel caso del cash trading, i due trading partner si scambiano fra di loro la valuta straniera oggetto. Ad esempio, se la banca A scambia con la banca B dieci milioni EUR/USD ad un tasso di 1,20, la banca A dovrà trasferire $ 12 milioni. Questa riceverà dieci milioni di euro dalla banca B. La classica transazione foreign exchange è disponibile anche in una forma leggermente modificata nel forex trading privato sotto il nome di Spot Business. Alcuni broker offrono inoltre il trading con Forward. Entrambi i metodi sono di solito transazioni che si basano su un deposito a margine, ossia con leverage. In confronto al cash trading nel mercato interbancario, tuttavia, il foreign exchange di solito non viene consegnato, ma il trading è “rolled” fino a che la posizione non viene chiusa con un ordine opposto.

Costi sostenuti

Dato che il mercato FX è un mercato interbancario e quindi non sostiene commissioni aggiuntive per i servizi azionari, fare trading è relativamente economico. Perciò, a seconda del modello del broker, il trader deve pagare soltanto lo spread o una combinazione di spread e commissioni. Più è stretto lo spread, meglio è per il trader. Dato che il mercato foreign exchange è molto liquido, le possibilità di ottenere spread stretti sono di solito piuttosto buone. Allo stesso tempo, lo spread è un criterio importante quando si seleziona il broker (in combinazione alle commissioni). Tuttavia, i trader devono sempre tenere presente se lo spread è fisso o variabile. In tempi turbolenti, ciò può essere uno svantaggio significativo in quanto all’improvviso può alzarsi. Inoltre, potrebbero esserci delle grosse differenze fra i diversi broker in termini di politica aziendale. Perciò, assicuratevi che il vostro broker garantisca esecuzione di ordine e impostazione di stop. Dovreste inoltre assicurarvi di avere dei sistemi ridondanti per garantire la funzionalità hardware e software in modo che gli ordini vengano eseguiti in qualsiasi caso, anche se i server dovessero subire un guasto durante un trade. Bisogna notare che anche nel mercato forex meno regolato ci sono dei regolatori che monitorano molti broker, ad esempio la NFA (National Futures Association) negli Stati Uniti e la FSA (Financial Service Authority) nel Regno Unito. Sui loro siti Web, agli investitori vengono fornite informazioni complete sul trading valutario privato. I trader devono comunque fare attenzione, se il broker si trova in un paese periferico.

Trading nella pratica – analisi fondamentale

L’analisi fondamentale guarda le cause che influenzano domanda e offerta in una valuta e quindi determina il tasso di scambio. Per poter valutare domanda e offerta, fra le altre cose, vengono considerate la situazione economica e l’evoluzione delle due aree valutarie incluse in ciascuna coppia valutaria. Un ruolo importante è giocato dallo sviluppo dei fattori come tassi di interesse, inflazione, politica e società così come crescita economica. Usando dei modelli, è possibile valutare all’interno di un contesto a lungo termine in che modo un cambiamento in certi fattori influenti vada a colpire una valuta e se il tasso di scambio corrente appare giustificato. Il tasso di scambio, che risulta dai modelli, è tuttavia solo una linea guida teorica. In realtà, i prezzi possono deviare dallo stesso, poiché vengono incluse delle aspettative future specialmente difficili da misurare all’interno della formazione di prezzo. Essenzialmente, tuttavia, si applica l’analisi: se il prezzo corrente è al di sotto del valore del modello, si parla di sottovalutazione, nel caso opposto si parla di sopravvalutazione.

Parità del tasso di interesse

Il modello più semplice è la parità di interesse. Richiede agli investitori di investire laddove possono ottenere il ritorno più alto. Le opportunità di investimento devono avere ciascuna un livello simile di liquidità e un rischio comparabile. I flussi di capitale fra due nazioni sono basati sul differenziale di tasso di interesse fra le due aree valutarie, secondo il modello di parità del tasso di interesse. Se il tasso di interesse è più alto all’estero, gli investitori trasferiscono il proprio denaro là al tasso di scambio attuale. Più tardi, il denaro verrà trasferito nuovamente verso la nazione di origine al tasso di interesse allora prevalente. A seconda di come si sviluppa il tasso di scambio durante il periodo di investimento, questo avrà un impatto positivo o negativo sui ritorni. Se non ci fossero fluttuazioni dei tassi di interesse, il ritorno semplicemente corrisponderebbe al tasso di interesse estero. Allora ogni investitore manterrebbe il proprio denaro nella valuta che offre i tassi di interesse più alti, ma su questo ritorneremo più tardi.

Saldo dei pagamenti

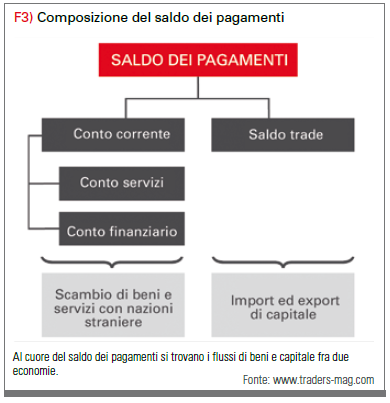

In contrasto alla teoria della parità di interesse, il saldo dei pagamenti (figura 3) cerca di spiegare i tassi di scambio con un approccio olistico. Il focus non è sugli sforzi di ritorno degli investitori, ma sul flusso di beni e capitale fra le rispettive economie di una coppia valutaria. Il saldo dei pagamenti è un registro sistematico delle transazioni economiche fra famiglie pubbliche e private così come fra aziende e banche in patria e all’estero. Consiste principalmente di conto corrente e conto di capitale. Il conto corrente registra tutte le transazioni che causano uno scambio di beni. Il saldo del conto corrente è spesso definito come “contributo esterno”. In parole povere, si tratta della differenza fra esportazioni e importazioni di beni e servizi. Se una nazione ha un contributo esterno positivo, il capitale domestico aumenta come risultato del flusso in entrata netto di capitale. Se, d’altra parte, le importazioni superano le esportazioni, il denaro fluisce fuori dal paese e gli asset domestici diminuiscono. Il conto di capitale registra ricevibili e oneri domestici in confronto ad altre nazioni. Qui, viene effettuata una distinzione fra importazioni ed esportazioni di capitale. La differenza viene anche chiamata esportazione di capitale netta. Se il saldo tra performance e finanze non è lo stesso, questo porta ad uno squilibrio fra domanda e offerta di una valuta. Il movimento risultante del tasso di scambio riporta il rapporto in equilibrio. Nei sistemi a tasso di scambio fisso possono anche esserci squilibri a lungo termine nel saldo dei pagamenti.

Trading in valuta

Futures: Sono futures standardizzati su cui si fa trading in una borsa. I futures nel Foreign exchange sono, a differenza del sottostante, solo leggermente diversi dai futures su indici o commodity. Tuttavia, il numero di forex futures liquidi è molto basso. Se volete fare trading su un tasso esotico incrociato, probabilmente non c’è un contratto di futures con questa sottostante o la liquidità è troppo bassa.

Valute scambiate in Borsa: Le strategie e i panieri valutari, ad esempio le valute dei mercati emergenti, possono essere rappresentati utilizzando i cosiddetti ETC valutari. Possono essere continuamente lanciati e riscattati dai market maker, facendo leva sull’enorme liquidità dei mercati valutari sottostanti ed essendo regolamentate scambiati da investitori su borse come qualsiasi altro stock. Dato che gli ETC, a differenza degli ETF, non costituiscono un fondo speciale, c’è il rischio della controparte.

Certificati di leverage: I Knock-out o factor certificates godono di grande popolarità fra gli investitori privati. Grazie alla leva finanziaria si può trarre beneficio degli aumenti di prezzo o dalle perdite a seconda del tipo di prodotto. In confronto alle opzioni o ai warrant, il prezzo è di solito più semplice da comprendere. Specialmente per i Crossrate, ci sono spesso solo piccole selezione di prodotti disponibili. Dato che i certificati non vengono scambiati tutta la giornata, spesso non si può rispondere alle notizie e nel caso peggiore si perde la propria puntata nel corso della notte quando il prodotto viene abbattuto. La perdita massima è sempre limitata all’uso.

Warrant: Un’opzione garantisce al suo acquirente il diritto temporaneo, ma non l’obbligo, di acquistare o vendere un asset sottostante specifico ad un prezzo predeterminato (strike price). I warrant sono security al listino che rappresentano tale diritto. In contrasto alle opzioni tradizionali scambiate su futures exchanges, non sono standardizzate ma vengono emesse da un ampio numero di emettitori con caratteristiche differenti. Dato che il prezzo delle azioni ed i warrant dipendono da numerosi fattori di influenza, la determinazione del prezzo è complessa. In aggiunta al prezzo del sottostante, lo strike price e il termine rimanente, la volatilità in particolare, hanno un grosso impatto sul prezzo.

Contracts for Difference: Un altro modo da trarre beneficio dalle fluttuazioni del tasso di scambio è tramite i CFD, in parole semplici, un CFD rappresenta l’obbligo di pagare la differenza fra prezzo di buy e sell di una posizione. Il profitto o la perdita di una posizione è quindi semplicemente il prezzo di vendita meno il prezzo di costo moltiplicato per la dimensione della posizione oggetto di trading. I CFD vengono tradati a margine, cosa che dà la leva finanziaria. A questa è stato recentemente imposto un tetto di 30:1 dalla ESMA.

Teoria della parità di potere d’acquisto

Il terzo modello, la teoria della parità di potere di acquisto assoluto (alias Purchasing Power Parity, PPP in breve), confronta il potere di acquisto di due valute. Il passaggio chiave della teoria è che una valuta dopo il cambio in un’altra valuta nella nazione corrispondente abbia lo stesso potere di acquisto e perciò lo stesso valore effettivo. Il livello di prezzo all’estero dopo la conversione del tasso di scambio dovrebbe corrispondere al livello di prezzo domestico. Se il tasso di scambio reale devia significativamente da quest’equilibrio, dovrebbe esserci una tendenza a ritornare all’equilibrio secondo questo modello, dato che in principio esiste una possibilità di profitto. Se, ad esempio, un computer negli Stati Uniti (in euro) costa meno che nell’eurozona, varrebbe la pena acquistare il PC negli Stati Uniti e rivenderlo in Europa. La differenza fra prezzo di acquisto (convertito in euro) e prezzo di vendita rimane come profitto. Per l’acquisto del PC negli Stati Uniti, tuttavia, c’è bisogno di dollari statunitensi. L’offerta di euro e la domanda di dollari statunitensi di conseguenza porta ad un apprezzamento del dollaro USA, con il risultato che il potere di acquisto in entrambe le aree valutarie si adatta. Un esempio popolare di questo modello è il cosiddetto Big Mac Index (tabella 1). Si tratta di un indice del potere di acquisto dalla costruzione semplice regolarmente pubblicato dalla rivista The Economist. La base per calcolare il potere di acquisto è una panoramica globale dei prezzi per un prodotto standardizzato, sempre disponibile: il Big Mac in un McDonald’s. Ad esempio, se un Big Mac negli Stati Uniti costa in media $5,28, mentre il prezzo in Germania è di €3,95, il tasso di scambio teorico e di $5,28/€3,95 = 1,34. Se il tasso di scambio devia significativamente dal valore determinato teoricamente, si dovrebbe aggiustare su questo valore nel lungo termine secondo la parità del potere di acquisto. In realtà, la teoria della parità del potere di acquisto non considera solo un bene, ma un intero paniere. Inoltre, non tutte le differenze di prezzo portano ad un profitto, dato che bisogna considerare tasse, costi di trasporto e dogana. Molti beni non possono essere scambiati in tutto il mondo, specialmente servizi o un taglio di capelli sono cose non trasferibili. Il paniere dovrebbe quindi contenere solo beni commerciabili in tutto il mondo.

Analisi tecnica

Se l’analisi tecnica sul mercato forex abbia senso o meno è una questione di ampio dibattito. Da una parte, ci sono molte impostazioni di prezzo che possono generare degli schemi. Dall’altra parte, il mercato è tanto inefficiente che questi schemi (teoricamente) non possono funzionare in modo sostenibile. Nondimeno, molti degli strumenti forniti dall’analisi tecnica (TA) sono ben utilizzati nel trading valutario. Si possono utilizzare le classiche formazioni grafiche come canale di trend o linee di supporto e di resistenza così come tecniche di riconoscimento del trend avanzate, indicatori e oscillatori, e formazioni a candela. A causa del comportamento del trend nel foreign exchange, un tipo di grafico relativamente sconosciuto si offre per l’analisi del tasso di scambio: il cosiddetto “Point & Figure-Chart” (P & F). Si tratta di una rappresentazione alternativa variante dei più ampiamente utilizzati grafici a barre e candele. In primo piano nel grafico P&F non c’è più lo sviluppo di prezzo in termini di tempo, ma lo sviluppo del corso. I momenti in cui si verificano solo piccoli cambiamenti di prezzo (ossia nei movimenti laterali) vengono filtrati via dal grafico. Una variante di rappresentazione simile, ma più comprensibile dal punto di vista visivo, è quella dei cosiddetti grafici Renko. Entrambi i tipi di grafico funzionano con linee di trend, indicatori e informazioni. Quando si usano, dovreste sempre tenere in mente che l’asse temporale, a differenza dei grafici “normali” è variabile. Potrebbe quindi succedere che il grafico non cambi su un periodo di tempo più lungo, se le fluttuazioni di prezzo sono state troppo piccole o se non si è sviluppato alcun grosso movimento.

Diversi livelli temporali

La metodologia di integrare diverse finestre temporali nell’analisi e le decisioni del trading risultanti vengono chiamate in gergo come analisi a timeframe multiplo. A causa della velocità del mercato forex, questa tecnica è particolarmente idonea in questo caso. Dal concetto derivano principalmente due approcci. Primo, molti trader controllano la situazione della finestra temporale madre (ad esempio, finestra temporale piccola: grafico a minuti, finestra temporale madre: grafico orario) prima di entrare in una nuova posizione. Solo quando il grafico orario non ha supporto o resistenza allo stesso livello del grafico a minuti e il tasso di scambio non si muove in un trend opposto a livello superiore, allora si realizza il trade. Secondo, molti trader usano l’approccio per entrare all’interno di un trend a lungo termine. Una finestra temporale più piccola spesso consente di avere una tempistica migliore. Tuttavia, una volta che viene effettuato l’ingresso, il trade verrà gestito all’interno del grafico a termine più lungo. Tuttavia, questo minaccia il pericolo del cosiddetto overtrading. Invece di concentrarsi sulla prospettiva a lungo termine, molti trader guardano la posizione della finestra temporale subordinata anche dopo aver iniziato, prendendosi quindi dei rischi non necessari. Se si considerano supporto e resistenza, bisogna iniziare alla finestra temporale più alta disponibile e scendere giù pian piano fino all’unità primaria, la più piccola in termini di tempo.

Analisi inter-market

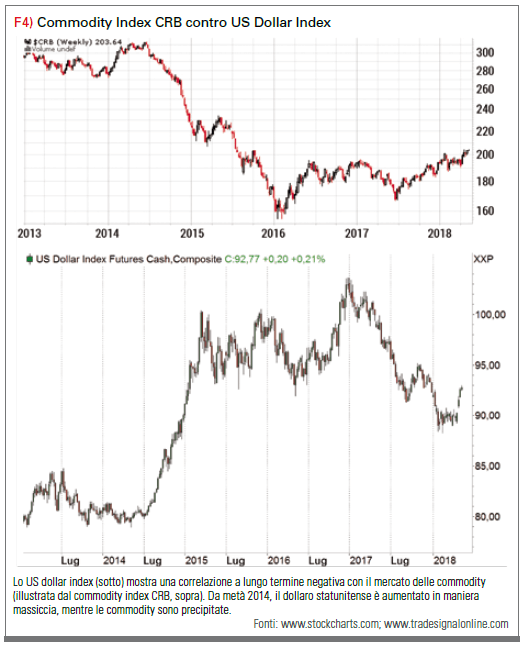

Il dollaro USA è la valuta più importante nel sistema finanziario globale. Di conseguenza, l’indice USD è eccellente per scopi analitici. Basta guardarlo per leggere la forza o la debolezza del dollaro nei confronti delle altre valute principali: se l’indice aumenta, il dollaro mostra forza nei confronti delle altre valute. Se l’indice cade, questo segna la debolezza nei confronti delle altre valute principali. Per poter misurare in che modo la valuta, nota anche come “greenback”, si sviluppa in confronto alle altre valute più importanti, il valore del dollaro statunitense viene confrontato con un paniere di sei valute. Nello specifico, si tratta della media geometrica pesata della valuta statunitense in euro, yen giapponese, sterlina britannica, dollaro canadese, corona svedese e franco svizzero. Gli osservatori del mercato, che hanno interesse delle interazioni delle diverse classi di asset, sanno che il dollaro USA gioca un ruolo importante nell’analisi intramercato. Dallo sviluppo storico del prezzo, si può chiaramente dedurre che la valuta globale ha una correlazione a lungo termine negativa con il mercato delle commodity. La figura 4 illustra questa relazione. Viene mostrato sopra il corso dell’indice commodity CRB dal 2013. Si può vedere in che modo le commodity sono scese in un grosso downtrend, mentre l’indice dal dollaro USA (sotto) lanciava una brillante scalata a metà 2014. Per questo motivo, il dollaro o il concetto associato di indice dollaro USA gioca un ruolo significativo nell’analisi inter-market, che esamina le interazioni fra i mercati.

Strategie appropriate – lungo termine

Ora che abbiamo imparato molto sulla teoria del mercato forex, vogliamo anche affrontare l’applicazione pratica. Per questo presentiamo due strategie che si possono usare per il trading a lungo termine ed a breve termine. Ben noto nel forex trading è il carry trade. Quello che ci sta dietro è un sistema semplice: vengono sollevati fondi in una valuta a basso tasso di interesse ed investiti in una valuta ad alto rendimento. La differenza di tasso di interesse e il cambiamento del prezzo danno il ritorno. Se il tasso di scambio non varia durante il periodo di investimento, il ritorno sul carry trade equivale al differenziale del tasso d’interesse. Dall’altra parte, un apprezzamento della valuta ad alto tasso di interesse nei confronti della valuta a basso tasso di interesse porta ad un ulteriore aumento dei guadagni. In questo caso, il ricavo dal vantaggio del tasso di interesse aumenta comunque in virtù dello sviluppo favorevole del tasso di scambio. Di contrasto, una svalutazione della valuta nella quale si è investito porta ad una riduzione del ritorno. Se la svalutazione percentuale rimane al di sopra del differenziale del tasso di interesse, l’investitore perde denaro. Nell’eventualità di forti fluttuazioni del tasso di scambio a detrimento della valuta di investimento, la strategia può sostenere di conseguenza forti perdite. I carry trade sono una strategia popolare degli hedge fund, poiché sono idonei per investimenti con grosse cifre. I fund manager cercano di identificare gli sviluppi macroeconomici ad uno stadio precoce ed usare in maniera redditizia le strategie appropriate. In questo contesto, si parla spesso di carry trade con leverage. Solo una parte della somma oggetto di trading viene depositata come collaterale, facendo quindi leva sul capitale esistente. Uno studio della Deutsche Bundesbank nel 2005 basato sui carry trade in euro contro dollaro USA mostra un ricavo medio del 15%, un multiplo del differenziale del tasso di interesse. Era possibile un massimo del 71% di profitto. Tuttavia, i ritorni annuali possono variare grandemente ed essere notevolmente negativi da un mese all’altro. Ciò nonostante il carry trade è una strategia a lungo termine per il foreign exhange che rappresenta un interessante approccio al trading del passato e di oggi. A causa dei grossi potenziali drawdown, tuttavia, non bisogna sottovalutare il rischio. I movimenti di mercato rapidi possono spazzare via i profitti accumulati nel corso di mesi o anche anni.

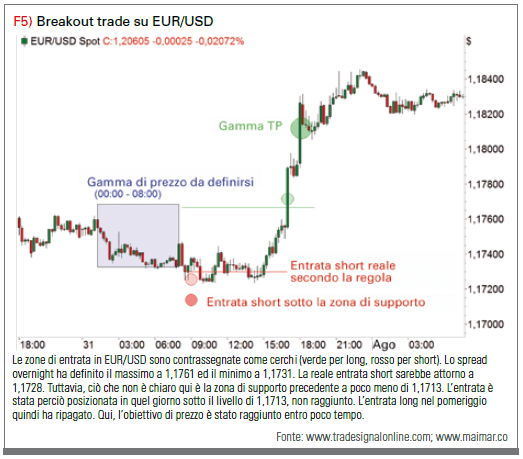

Strategie appropriate – breve termine

Per i trader a più breve termine che vogliono generare profitti nelle fasi di mercato volatili, c’è sempre la strategia del breakout di Maite Krausse. Fare trading sui breakout è una strategia utilizzato da molti trader professionisti e fornisce risultati soddisfacenti sia nello swing trading che nel day trading. I risultati migliori si ottengono nelle fasi di mercato volatili o nei trend forti, con l’incertezza fra i partecipanti di mercato e fasi laterali continuative che minimizzano la probabilità di successo degli ingressi. Per prima cosa, la gamma viene visualizzata dalle 24:00 alle 08:00 CET sul grafico a 15 minuti. In questo periodo vengono determinati massimi e minimi. I massimi fino alle 8:00 sono considerati il limite superiore o fascia di resistenza, mentre i prezzi minimi rappresentano un livello di supporto. Se il prezzo si trova ora nel massimo contrassegnato o sotto il minimo, viene piazzato un ordine di acquisto a circa due-cinque pip sopra il massimo, un ordine di vendita a circa due-cinque pip sotto il minimo. Questa gamma è valida solo nel giorno rispettivo, dopodiché deve essere ridefinita ed è perciò ideale per i day trader. L’ordine rimane valido fino a circa le 21:00. Dopodiché, tutti gli ordini in sospeso vengono eliminati e ridefiniti il giorno seguente. Una volta innescato un ordine di buy/sell, il trade corre lungo tutta la giornata, con un rapporto possibilità/rischio (CRV) di circa 2:1 in giornate fondamentalmente tranquille fino ad un CRV di 4:1 nelle giornate economicamente importanti come quelle delle decisioni sui tassi di interesse per un paese. Per esempio, lo stop loss (SL) può essere impostato a 20-30 pip. Il Take Profit (TP) spazia da 40 a 100 pip, a seconda delle fluttuazioni di mercato. Perciò, si sceglie un TP più piccolo nelle fasi di mercato tranquille, con uno TP più grande stimato nelle giornate di decisioni sui tassi di interesse e durante gli eventi politici mondiali. La gestione del trade è semplice e deve essere impostata con un trailing stop automatico a circa 15-25 pip. Inoltre, nel grafico a 1 ora dovreste prestare attenzione alle aree di resistenza o di supporto forti delle presunte entrate. Quindi un ordine buy viene impostato al di sopra della resistenza ed un ordine sell al di sotto del supporto. La pluralità più alta di profitto di questa strategia si ritrova principalmente negli sviluppi di prezzo ad influenza fondamentale.

Quindi vale la pena dare un’occhiata al calendario economico giornaliero, poiché le fluttuazioni più grandi vengono accompagnate da sorprese e nuove informazioni nei riguardi della situazione economica di un paese e perciò della valuta rispettiva. Particolarmente interessanti sono le decisioni della Banca centrale o i protocolli che forniscono istruzioni direzionali. In questi giorni a volte la take profit può essere generosamente posizionata a 100 o più pip. Le entrate possono essere ulteriormente migliorate includendo breakout dagli schemi di prezzo come triangoli ascendenti o discendenti, double top/bottom, informazioni head-to-shoulders. Se il prezzo ha formato uno schema di questo tipo, bisogna fare attenzione e sintonizzare il proprio ingresso su di esso, poiché i breakout da questi schemi sono spesso volatili e oggetto di trading. Un altro modo per identificare delle buone opportunità di breakout è tramite certi schemi a candela che si formano nel grafico giornaliero, ad esempio. La Inside Bar Candle (nota anche come Harami Bullish / Bearish), che può prevedere un’imminente breakout, sia seguendo il trend che all’inverso, viene usata spesso. Una formazione inside-bar esiste quando la candela giornaliera seguente dalla colorazione diversa (giorno 2) presenta i rispettivi prezzi più alto e più bassi all’interno della candela già della giornata precedente (giorno 1). L’ingresso è quindi impostato al giorno 3 sopra/sotto i massimi/minimi della candela della seconda giornata.

Conclusione

Il mercato forex offre opportunità di trading interessanti che consentono ai trader privati di trarre beneficio dai cambiamenti del tasso di scambio. Sia che si tratti dell’area del day trading classico, dell’hedging contro le fluttuazioni di prezzo o di una miscela di strategie indipendenti. I vantaggi si ritrovano nell’alta liquidità e flessibilità del mercato e nel trading che dura 24 ore. Inoltre, i mercati forex offrono sempre trend a breve termine chiari. Con trading a margine e leverage, il forex è particolarmente interessante per i trader a basso capitale. I trader inoltre hanno l’opportunità di scegliere fra mercato interbancario più flessibile da una parte e prodotti standardizzati dall’altra. Un investitore può scegliere tra numerosi strumenti di trading e strategie e combinarli se necessario.

Dalla Redazione di TRADERS’ Magazine