(prima parte nel numero 98 di Traders’Magazine)

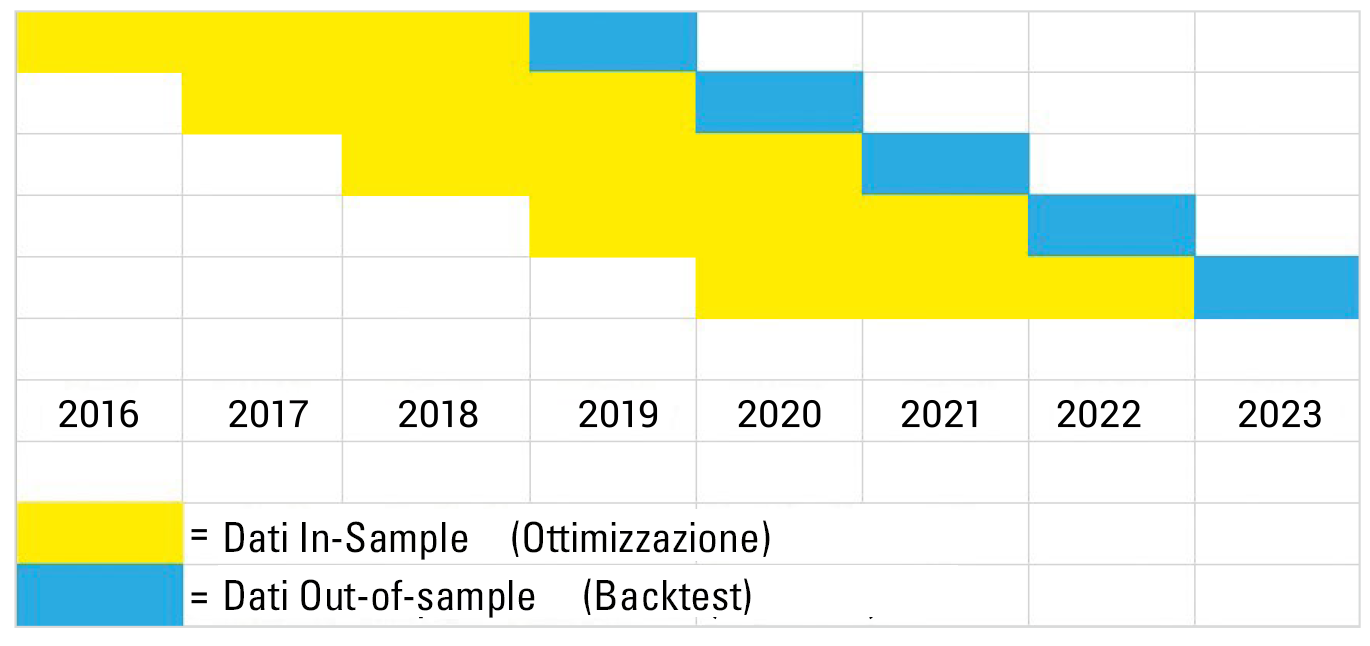

Il test walk-forward automatico è una tecnica di sviluppo e validazione del sistema che prevede l’ottimizzazione dei valori dei parametri per un segmento di dati di mercato passato (in-sample) e quindi la verifica delle prestazioni del sistema testandolo sui dati futuri, che seguono il segmento di ottimizzazione (out-of-sample). In questo modo si valuti il sistema di trading in base ai dati del test (out-of-sample) e non in base ai dati di ottimizzazione. Il processo può essere ripetuto in più periodi. L’immagine sopra mostra come funziona il processo.

Fonte: TRADERS’

Passo 5: analisi con walk-forward

La Walk Forward Analysis (WFA) è una tecnica utile per convalidare i sistemi di trading. A questo scopo, i dati passati vengono utilizzati per esaminare i mercati futuri. La WFA è un processo in evoluzione che esamina la strategia per diversi periodi di tempo. È simile al test dei dati chiamati in-sample e out-of-sample, solo più sistematico. La funzionalità è illustrata nella figura 3. WFA è una combinazione di test retrospettivi e test futuri. È un approccio efficace per identificare se una strategia di trading funziona in diverse condizioni di mercato. A questo scopo i dati storici vengono suddivisi in diverse finestre temporali. È importante includere un numero sufficiente di operazioni. Il compito successivo è utilizzare la prima finestra temporale per testare la strategia di trading. Questo passaggio è chiamato in-sample. Il risultato sono le migliori impostazioni di sistema in base ai dati storici. Una volta completato questo flusso di lavoro, viene applicata la strategia di trading per la finestra temporale successiva (out-of-sample). Le fasi di lavoro si svolgono a diversi intervalli. Questo processo viene ripetuto fino a coprire tutte le finestre temporali. Ogni volta che viene selezionata una nuova finestra temporale, l’impostazione del parametro potrebbe cambiare. Ciò garantisce che funzionino in condizioni di mercato diverse per in-sample e out-of-sample. Il processo di analisi è complesso, ma evidenzia la robustezza di una strategia di trading. Idealmente, verranno controllati anche più mercati per perfezionare ulteriormente le impostazioni. A prima vista, la WFA appare complicata e dispendiosa in termini di manodopera. Forse lo è, ma la complessità dell’analisi è affidata al software. Il più grande ostacolo del test è la quantità sufficiente di dati storici. È necessario considerare serie temporali lunghe, che spesso non sono disponibili con una qualità sufficiente. Se è così, allora provengono direttamente dalle principali borse valori e dovevano essere precedentemente acquistati a caro prezzo.

Passo 6: il trading sistematico nella pratica

La pratica del system trading è il business dei nerd dei computer. Le idee di trading devono sempre essere programmate e dimostrare la loro robustezza nei test. Tutti i sistemi finiti funzionano in modo completamente automatico, senza alcun intervento aggiuntivo da parte dei programmatori. I server funzionano più o meno 24 ore al giorno. Questo inizia con la generazione del segnale e termina con la trasmissione dell’ordine direttamente alla borsa. Viene quindi data grande importanza all’affidabilità tecnica dell’hardware e del software. Le persone sono viste come un punto debole nel sistema di trading e tutti gli interventi dovrebbero essere ridotti al minimo indispensabile. Molti sistemi contengono anche una sorta di “interruttore di stop di emergenza”. Ogni impostazione del sistema si basa sui movimenti di prezzo “normali”. Ma cosa succede in un incidente? Il mondo del mercato azionario sta cadendo a pezzi e tutto è diverso. I crolli sono movimenti dei prezzi matematicamente del tutto improbabili. E nessun sistema di trading può gestire bene tali improbabilità. Ecco perché i programmatori inseriscono condizioni aggiuntive nel codice. Nella maggior parte dei casi si tratta di un interruttore di stop di emergenza calcolato in base alla volatilità. Ad esempio, se il VIX (indice di volatilità dell’S&P 500) supera un certo limite, il programma interrompe il trading in borsa e si mette in una posizione di attesa finché il mercato azionario non si calma nuovamente.

Passo 7: sviluppo di una prima performance in tempo reale

Implementare una strategia sistematica significa anche osservare continuamente l’azione in tempo reale. Le condizioni e le ipotesi possono cambiare, rendendo necessari adeguamenti. Gli aggiustamenti sono raramente associati a importanti cambiamenti del programma. Si tratta piuttosto di un aggiustamento delicato. Il trading reale del mercato azionario presenta sempre nuovi problemi che in teoria dovrebbero effettivamente verificarsi. Se lo sviluppatore vede la realizzazione delle sue idee, nasce fiducia e fiducia per il futuro. Ad un certo punto ci saranno sempre fasi di perdita che non sono probabili ma che comunque si verificano. Se lo sviluppatore del sistema avrà fiducia, potrà superare queste fasi negative senza problemi. Inutile dire che il controllo delle prestazioni in tempo reale può essere effettuato solo con un capitale minimo.

Passo 8: miglioramento continuo del sistema

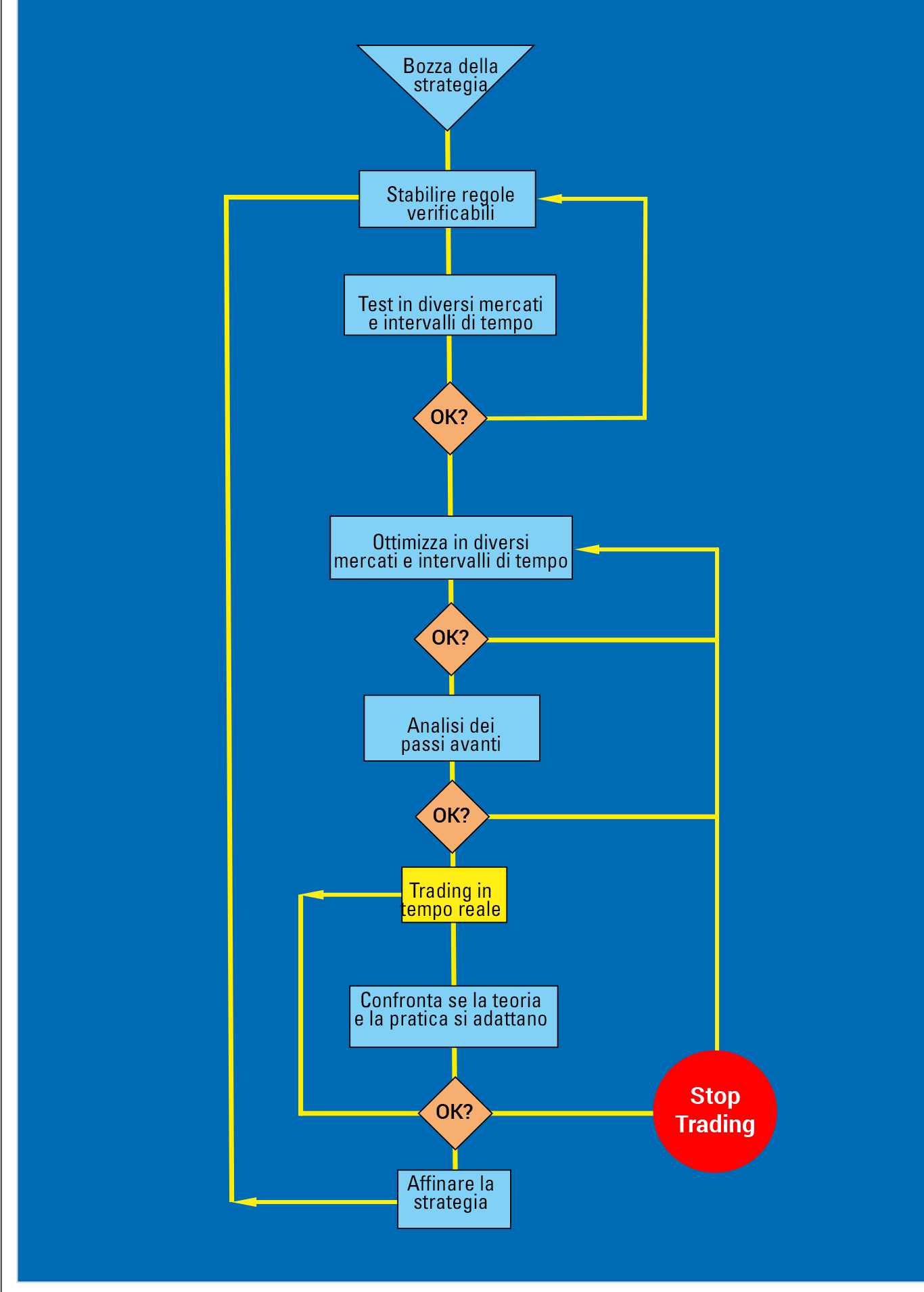

Come sviluppatore di sistema, non dovresti dare per scontato che tutto sia fatto con la programmazione finita. Non solo sorgono nuovi problemi nel tempo. È anche improbabile che un sistema di grandi dimensioni funzioni immediatamente al 100%. A volte ci sono anche nuove idee che dovrebbero essere integrate nel sistema. Se hai studiato approfonditamente l’argomento, ne conosci i punti di forza e di debolezza. All’improvviso hai un’idea per un miglioramento e ricomincia il processo pratico di sviluppo del sistema. L’idea è sempre quella di rendere il sistema più redditizio e robusto. A volte funziona, a volte no. Lo sviluppo del sistema è come un sistema di controllo e può anche integrare innovazioni. Idealmente, il sistema di trading ha anche una struttura modulare. Se un modulo non è più adatto, può essere sostituito con uno nuovo senza grandi sforzi di programmazione. Lo schema di base dello sviluppo del sistema è mostrato nella figura 4.

L’illustrazione mostra le singole fasi di sviluppo basate sull’idea di Robert Pardo. Il sistema è sempre strutturato come un sistema di controllo, in modo che sia sempre possibile un salto indietro quando vengono apportate correzioni.

Fonte: TRADERS´

Esempio pratico di sviluppo di un sistema di trading

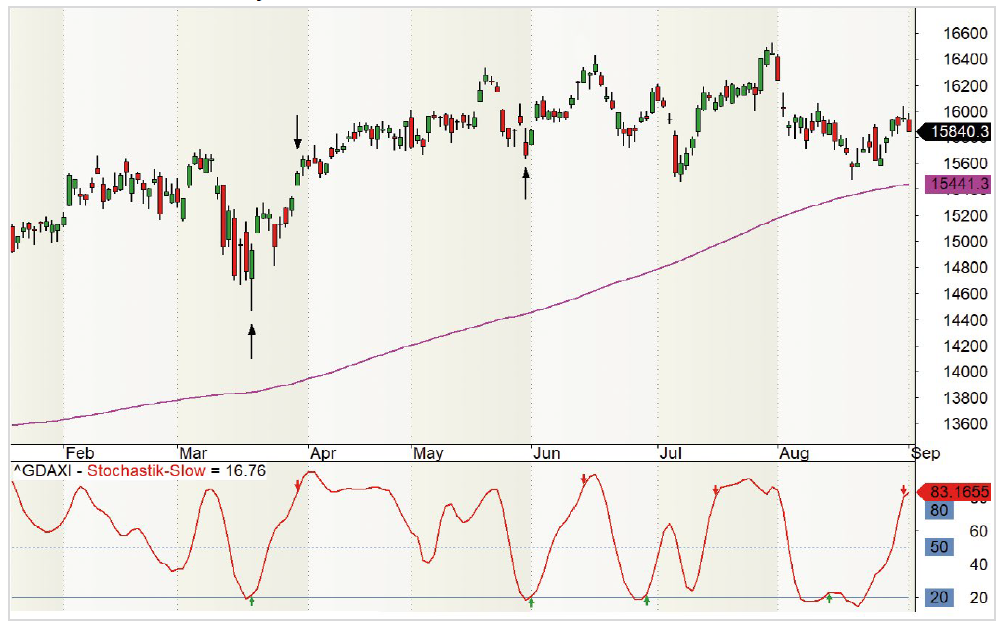

Per testare un semplice sistema di trading, utilizziamo una semplice costruzione stocastica. L’oscillatore stocastico dovrebbe raggiungere un movimento coerente con il trend dal basso verso l’alto. Un trend viene definito quando il prezzo supera la media mobile a 200 periodi. Vedere la figura 5.

L’immagine mostra la configurazione sperimentale del sistema di trading. La media mobile nel corso del prezzo stabilisce la direzione in modo che le operazioni vengano eseguite, se possibile, nella direzione del trend. Lo stocastico nella parte inferiore del grafico funge da generatore di segnali. Non appena l’indicatore attraversa la linea 20 dal basso verso l’alto e la media mobile segnala un trend rialzista, c’è un segnale di acquisto.

Fonte: www.amibroker.com

Ecco l’idea iniziale con le impostazioni standard:

Segnale di ingresso long:

• Stochastic Slow (10-3-3) attraversa la linea 20 dal basso verso l’alto

• Il prezzo è superiore a SMA 200

Segnale di uscita long:

• Stochastic Slow (10-3-3) attraversa la linea 80 dal basso verso l’alto

• Stop Loss: A partire dal prezzo di entrata, 2x ATR(14) inferiore

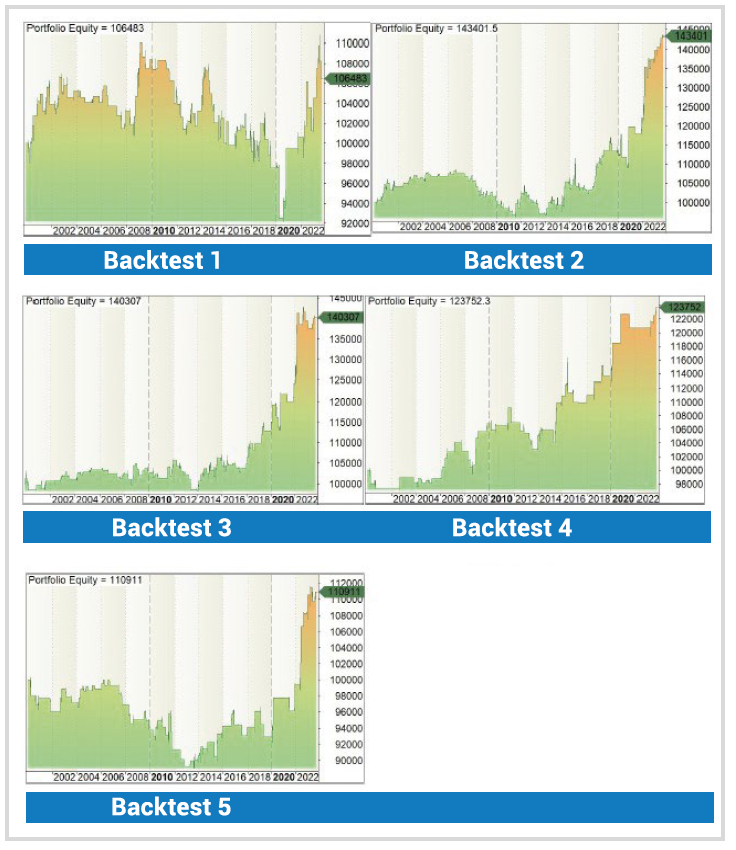

Le regole invertite si applicano anche ai segnali short. Ci sono due parametri per il nostro backtest: l’impostazione del periodo dello stocastico e l’impostazione del periodo della media mobile che viene utilizzata per definire la tendenza. Quando cerchiamo la migliore impostazione dei parametri, possiamo utilizzare i dati di backtesting e i coefficienti patrimoniali per fare una dichiarazione qualitativa su quale impostazione corrisponde ai nostri obiettivi personali. Non si tratta solo di grandi quantità di profitti, ma anche di come questi rendimenti vengono generati. Se venissero utilizzati solo i dati statistici, i risultati del backtest dell’Esperimento 2 e dell’Esperimento 3 sarebbero sicuramente i migliori. Qui la somma dei profitti nel periodo sperimentale è più alta. Tuttavia, dal confronto delle curve di capitale emerge che, nel lungo periodo, solo una fase relativamente breve a partire dal 2018 è responsabile degli elevati profitti. Ovviamente si tratta solo di una fase di trend volatile per il DAX, che non può essere necessariamente prevista allo stesso modo in futuro. I rendimenti più consistenti si riferiscono al backtest 4. La forma della curva del capitale non presenta valori anomali evidenti e va più o meno dal basso a sinistra al alto a destra.

Le curve dei capitali possono essere studiate in sintesi qui. Gli incrementi di valore più elevati risultano dai backtest 2 e 3. Poiché i tassi di crescita degli incrementi di valore non sono armoniosi, ma aumentano bruscamente a partire dal 2018, ci sono dubbi sulla corretta impostazione dei parametri. Il backtest 4 fornisce la migliore curva di capitale.

Fonte: amibroker.com

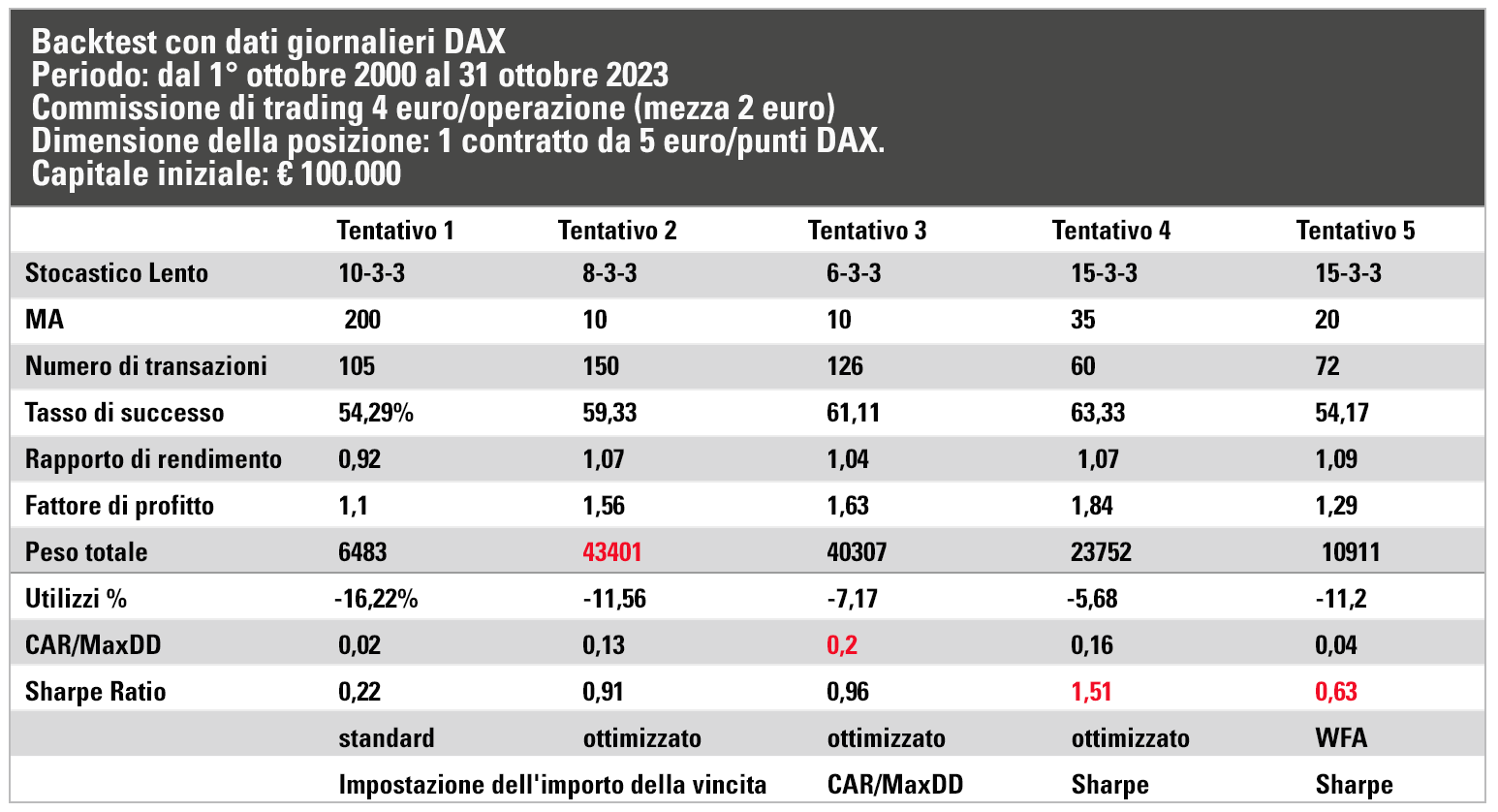

La tabella mostra i risultati di cinque diversi backtest. I singoli test sono stati eseguiti secondo diversi criteri di ottimizzazione. L’esperimento 1 serve solo come valore di confronto. Gli altri risultati sono presentati secondo i criteri target. I rispettivi valori contrassegnati in rosso nella tabella mostrano i criteri target. Il risultato statisticamente più stabile è stato ottenuto nell’Esperimento 4 con un fattore di profitto di 1,84. I tentativi 2 e 3 hanno ottenuto il guadagno complessivo più elevato.

Fonte: TRADERS´

Conclusione

Lo sviluppo dei sistemi di trading ha fatto progressi significativi negli ultimi decenni. In passato, i trader si affidavano principalmente all’intuizione e all’esperienza umana per prendere le decisioni. Oggi dominano i sistemi di trading algoritmici. Nel complesso, lo sviluppo dei sistemi ha contribuito a rendere il trading più efficiente, più veloce e più accessibile. Allo stesso tempo, però, sono emerse nuove sfide e rischi che richiedono un attento monitoraggio e regolamentazione. Il futuro dei sistemi di trading sarà probabilmente modellato da ulteriori progressi tecnologici e sviluppi normativi. Tutto diventerà molto più veloce e l’intelligenza artificiale potrà costruire sistemi indipendenti. Un settore entusiasmante che deve prima dimostrare se è possibile realizzare la redditività.