L’assioma fondamentale.

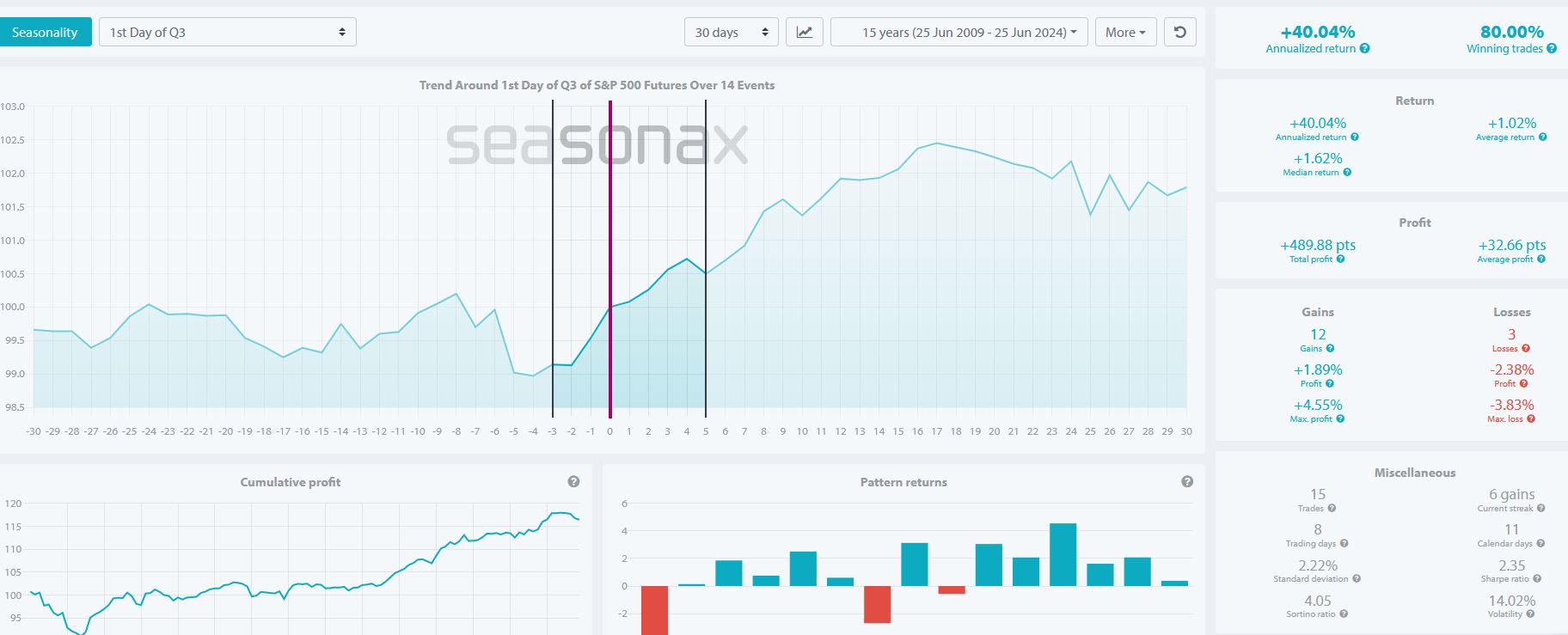

Nell’immagine sotto vedi l’andamento dell’S&P500 future calcolato stagionalmente, giorno per giorno, 30 giorni prima e 30 giorni dopo il primo luglio.

Clicca sull’immagine per ingrandire

Clicca sull’immagine per ingrandire

La linea verticale più marcata rappresenta il “punto zero” (ore zero del primo luglio), mentre le due linee verticali meno marcate rappresentano il periodo 28 giugno-5 luglio (da venerdì a venerdì): prenderemo a riferimento questo periodo.

Come spesso avviene nella prima settimana del mese, i dati inerenti al mercato del lavoro dominano il panorama delle notizie: inizia il Jolts oggi martedì 2 luglio (apertura e cessazione di nuovi posti di lavoro), che è il leading indicator del non farm payroll e dell’indice di disoccupazione che verrà pubblicato venerdì 5 luglio.

Per non farci mancare nulla, alle 15.30 di mercoledì 3 luglio parleranno in contemporanea Powell e la Lagarde, mentre nello stesso giorno, alle 20, vedremo le minute della Federal Reserve, relative all’ultima riunione, che non dovrebbero aggiungere nulla di sostanziale a quello che già sappiamo.

Tutto questo in una settimana dove la festa del 4 luglio capita di giovedì: avremo quindi chiusura anticipata dei mercati il giorno 3, chiusura totale il giorno 4 (con orario ridotto dei future e delle opzioni) e riapertura a mezzanotte per la normale giornata di trading del 5 luglio, che non dovrebbe essere, in teoria, molto movimentata, per il rallentamento dei due giorni precedenti.

La stagionalità a 15 anni assegna al periodo 28 giugno – 5 luglio una tendenza rialzista se misurata sugli ultimi 15 anni, con una ricorrenza di 12 volte su 15 (80%).

La media dei valori, al ribasso e al rialzo, oscilla intorno al 2%. Nondimeno con due giorni al rallentatore in mezzo alla settimana, la conseguenza potrebbe essere di lateralità.

Nondimeno, gli ultimi 6 anni sono stati tutti rialzisti, e nell’alternanza statistica, il settimo anno rialzista nella prima settimana di luglio non è mai avvenuto negli ultimi 30 anni. Questo aumenta la probabilità del verificarsi di una eccezione ribassista.

Gli algoritmi matematici forniscono una visione diversa, più vicina al verificarsi di un moderato ribasso, piuttosto che di una tendenza al rialzo e indicano un inizio settimana stabile o al rialzo e una fine settimana (5-8 luglio più esattamente) a sondare un supporto.

Finora la linea dei 5520/5530 ha tenuto il mercato.

Il supporto settimanale calcolato alla data di oggi sul mercato delle opzioni di breve termine vede il livell0 5470 come primo, anche se debole, supporto.

Tale livello coincide con il punto iniziale di riacquisto che ha spinto il mercato al massimo storico il giorno 20 giugno a 5588, livello che coincide oggi con la resistenza settimanale.

Sotto il supporto 5470, c’è 5420, di fatto l’ultima chiusura del future di giugno alla data del secondo giovedì precedente alla scadenza tecnica, data dove inizia il rolling da parte degli istituzionali del vecchio future con il nuovo.

Il giorno 1 luglio, negli ultimi 25 anni, ha avuto 18 ricorrenze (7 volte era in un weekend), e 16 volte su 18 è stato rialzista. Eccezioni nel 2010 (meno 0.46%) e nel 2004 (meno 1.25%).

L’unico dubbio su luglio 2024 è che prima o poi l’alternanza statistica ci giocherà uno scherzo, facendoci vedere un luglio ribassista dopo 16 anni consecutivi (a oggi) rialzisti. Il 2024 sarebbe il diciassettesimo anno rialzista.

Ma questo è il trading e lo sapevamo già. Probabilità e mai certezze.

E le probabilità servono per sostenere con la tattica, strategie che hanno di per sé una elevatissima tendenza di profitto, anche quando la tattica è sbagliata.

Maurizio Monti

Editore Traders’ Magazine Italia

P.S.: Il concetto che esprimiamo, strategia che prevale sulla tattica, perfino quando quest’ultima è sbagliata, non è comune ed è tutt’altro che banale.

Troverai sul mercato parecchi imitatori dei nostri sistemi, attenzione, l’originale è sempre meglio della copia: pensaci bene.

E non credere che chi ci imita, fino al copia incolla, abbia consapevolezza reale a tangibile della prevalenza della strategia sulla tattica.

Senza questo assioma, ogni strategia diventa potenzialmente fallace: lo trovi solo da noi.

Non ci sono, in Italia, operatori di mercato che vantano 42 anni di trading e 32 anni di trading in opzioni. Semplicemente, non ci sono. Tutto il resto è una cattedrale di chiacchiere.

ISCRIVITI al webinar gratuito La Classe del Martedì

Condividi con noi la Cultura finanziaria, clicca per abbonarti subito alla nuova edizione digitale settimanale di Traders’ Magazine perché la cultura batte i mercati: