Profitti sul mercato azionario nonostante i trend laterali

» Il setup qui introdotto offre una possibilità agli shareholder di ottenere un reddito aggiuntivo senza rischi. In generale, questa strategia è adatta per tutti i valori base dove sono disponibili delle opzioni. In quest’articolo daremo un’occhiata al tutto dal punto di vista di un azionista.

In quale direzione si può muovere il mercato? La risposta è: in alto, in basso e lateralmente. Gli investitori spesso si dimenticano di quest’ultima opzione. Ci sono infinite azioni che non si muovono seguendo termini netti, e dopo un periodo di osservazione rimangono più o meno nello stesso punto in cui avevano iniziato. Ciò si applica ad ogni livello temporale. Se si pensa che gli investitori devono anche pagare i costi del trading, perciò commissioni, spread bid-ask così come in alcuni casi addebiti e costi di custodia per ottenere dati di mercato, i movimenti laterali di valori base alla fine solo una scommessa perdente; inoltre, questi movimenti laterali possono verificarsi più spesso di quanto uno creda.

In quale direzione si può muovere il mercato? La risposta è: in alto, in basso e lateralmente. Gli investitori spesso si dimenticano di quest’ultima opzione. Ci sono infinite azioni che non si muovono seguendo termini netti, e dopo un periodo di osservazione rimangono più o meno nello stesso punto in cui avevano iniziato. Ciò si applica ad ogni livello temporale. Se si pensa che gli investitori devono anche pagare i costi del trading, perciò commissioni, spread bid-ask così come in alcuni casi addebiti e costi di custodia per ottenere dati di mercato, i movimenti laterali di valori base alla fine solo una scommessa perdente; inoltre, questi movimenti laterali possono verificarsi più spesso di quanto uno creda.

Il principio della vendita delle Opzioni Secured Call

In generale, la strategia è adatta per tutti i valori base dove sono presenti opzioni liquide. In questo articolo ci daremo un’occhiata dalla prospettiva di un azionista. Requisiti: l’azionista deve avere 100 azioni di un valore base o un multiplo di queste. Può portare avanti solo una compravendita coperta dove vende un’opzione call per 100 titoli del proprio portafoglio. Per questo, riceve il bonus opzione. Come specificano le regole delle call, è obbligato a consegnare 100 titoli al prezzo di acquisto dell’opzione se l’acquirente lo desidera e non importa quale prezzo più alto possa dare il mercato.

Se il prezzo dei titoli aumenta fortemente, il detentore dell’opzione si avvale infatti del proprio diritto di esercitare l’opzione. Il venditore dell’opzione quindi deve vendere i propri titoli al prezzo di acquisto fissato. Questa call è coperta perché chi vende l’opzione possiede realmente gli stock, relativi alla call, in un deposito: può quindi adempiere al suo obbligo proveniente dal contratto sulle opzioni in ogni momento. Non c’è rischio per questo trade. Lo svantaggio principale della posizione è la possibilità di perdersi delle grosse vincite. Invece, aumenta la probabilità di piccole vincite più numerose. E un’altra cosa importante: in termini di debolezza di prezzo del valore base, il venditore della call coperta non è mai in una posizione peggiore rispetto a chi possiede i titoli. Se il mercato si muove lateralmente, il venditore di opzioni trae profitto dal decadimento di valore graduale nel tempo dell’opzione. Il bonus ricevuto regolarmente viene chiamato dividendo extra da alcune persone. Naturalmente non si tratta di un dividendo, ma è comunque una fonte di reddito aggiuntiva che può essere incassata ogni mese.

Varianti: offensiva e difensiva

Con la scelta della short call, c’è la possibilità di modellare il trade in maniera più offensiva o difensiva. Se si vuole concedere una mossa verso l’alto, lo strike dovrebbe essere più lontano out of the money. Lo svantaggio è che il valore del tempo guadagnato è più piccolo. Se il valore base ha una predisposizione alla debolezza, la posizione può andare facilmente in perdita. D’altra parte, si possono ricevere molti bonus di valore sul tempo con uno strike at the money o anche in the money, ma bisogna rinunciare ad un profitto chiaro tramite una mossa verso l’alto del valore base dall’inizio. È una buona idea utilizzare elementi dell’analisi tecnica come supporto. Un sistema semplice è quello di illustrare due medie mobili (MA). Ad esempio la MA(9) e la MA(18). Se la MA(9) è al di sopra della MA(18), il valore base si sposta verso l’altro. Lo strike della short call dovrebbe essere out of the money. Idealmente ci si orienta sul trend esistente nel valore base. Indicatori grafici come la Convergenza/ Divergenza della Media Mobile (MACD) o l’uso di tre MA possono anch’essi essere utili. Gli analisti tecnici possono essere creativi in questo caso, ma anche i sistemi semplici portano a termine il lavoro.

Dov’è il trucco?

Esiste uno scenario per ogni strategia di trading nel quale questa non si comporta bene. Nel caso della Covered Call Writing si tratta di un movimento oscillatorio del valore di base che ci permette di prendere parte al profitto solo in piccole quantità, ma in grosse quantità quando si tratta delle perdite per un periodo successivo di trattenuta. Questo fortunato movimento avanti e indietro del mercato è chiamato anche whipsaw. Può verificarsi se si vende una call vicino al valore in the money. Non appena il valore di base recupera, la short call costa parecchio e praticamente non parteciperà più al profitto il valore di base. Se ci avviciniamo al decadimento si può o riacquistare la call ad un prezzo maggiore o lasciare che venga esercitata. In questo caso i titoli vengono acquistati da noi al prezzo di mercato (poiché il prezzo di esercizio è minore rispetto al prezzo dello stock). In questo modo possiamo perdere molti profitti. Se acquistiamo nuovamente 100 parti dello stock e alla fine vendiamo una call at the money con un lieve decadimento successivo, può accadere che il titolo cali significativamente. Miglioriamo un pochino la nostra situazione rispetto all’azionista, ma in caso di chiare perdite di prezzo, anche la nostra perdita è molto significativa. Nel complesso questa sarebbe una combinazione di bassi profitti e grosse perdite. È sgradevole, ma può succedere.

Regole: ingresso

Si può scegliere un valore di base su cui si può fare trading in modo calmo, il che idealmente è una oscillazione piatta verso l’alto. Se possibile si dà un’occhiata al “contesto di trend” al momento dell’ingresso: si prendono gli ultimi due massimi del processo per poter definire una linea di trend verso l’alto. Fate attenzione alla MA. Vendete una call per ogni 100 titoli che possedete che sia out of the money e con una durata compresa dalle 6 alle 12 settimane. Il prezzo più basso che deve essere raggiunto per il premio dell’opzione ricevuta dovrebbe essere un valore base dello 0,8%. Se il valore base è un titolo singolo, il decadimento dell’opzione non dovrebbe verificarsi immediatamente dopo la scadenza delle cifre trimestrali.

Rolling ed equilibrio

Fate un rolling sul contratto solo se vale il 30% del prezzo di vendita. Il nuovo contratto che deve essere venduto avrà il tempo di esecuzione più lungo, in modo da potersi aggiudicare bonus aggiuntivi. Se il valore base mostra debolezza, passerete comunque per un massimo di uno o due strike con il nuovo contratto. Questo evita di stabilire delle perdite sistematiche tramite whipsaw. Se il contratto è lievemente in the money, fate un rolling per incassare ancora più soldi. Questo significa che acquisite almeno tanti bonus per il nuovo contratto venduto quanti ne siano necessari per il vecchio riacquisto. Per questo, potete scegliere un tempo di esecuzione fino a quattro mesi. Con un forte aumento del valore base talvolta non è possibile rispettare questi termini dato che la nostra call è troppo distante in the money, ma può essere utile equilibrare tutte le posizioni inclusi i titoli e il profitto. L’alternativa: riacquistare solo la call e conservare gli stock. Ma si deve considerare però di realizzare una perdita. Se il titolo cade successivamente si ottiene il peggio di entrambi gli scenari: una nuova perdita di profitti dalle posizioni dei titoli più le perdite per la posizione dell’opzione. Questo può essere evitato solo con un buon tempismo di mercato. L’autore di questo articolo in generale evita di proporsi come guru del tempismo in quelle situazioni e bilancia l’intera posizione in profitto.

Che tipo di valori base sono utili

I trade sulle opzioni sono utili solo quando ci sono opzioni liquide al valore di base. In Germania queste sono solo le aziende a capitalizzazione più alta nel DAX. Negli Stati Uniti ci sono circa 150 titoli con buoni mercati di opzioni degli stock e nel segmento ETF. Consiglio: date un’occhiata ai titoli dell’indice S&P 100. Questo indice meno noto è un subset dell’S&P 500 e contiene i 100 titoli statunitensi con capitalizzazione più alta. Gli svantaggi degli stock, specialmente in combinazione con trade di ogni tipo su più settimane, sono l’occasionale balzo dei prezzi in entrambe le direzioni che segue l’annuncio delle cifre trimestrali. In particolar modo, i principianti potrebbero quindi essere interessati al settore ETF (Exchange Traded funds) che è oggetto di trading negli Stati Uniti, il quale in parte ha delle opzioni molto liquide. Questo si applica in particolar modo agli ETF commercializzati sotto il brand SPDR. Le opzioni sui fondi del brand iShares sono menzionate anch’esse per completezza. Con gli ETF, non ci sono rischi legati alle cifre trimestrali. In generale dovrebbero essere titoli in aumento lento ma costante. Con i titoli in aumento forte spesso ha più senso semplicemente trattenere lo stock. Ma come funzionano le cose con i titoli in caduta? In generale, i titoli che non riescono ad avanzare di prezzo non dovrebbero essere tenuti nel portafoglio. Anche la strategia di call coperta non cambia questa situazione.

La strategia covered call writing è leggermente più difensiva rispetto al mero acquisto dei valori di base.

Mantenimento fino al decadimento ed esercizio dell’opzione

Se mantenete l’opzione fino a che questa non decade sono presenti due scenari possibili: se è out of the money significa che se esercitarla non sarebbe efficiente, realizzate il bonus guadagnato come profitto senza fare nient’altro. Se l’opzione è in the money, tuttavia, sarà esercitata al decadimento. Il venditore della call fa acquistare i suoi titoli a prezzo di esercizio, più basso rispetto al prezzo di mercato in questo caso, e la call viene depennata la portafoglio. La posizione (opzione e stock) viene perciò quasi sempre chiusa in profitto tramite il saldo. Uno scenario che si presenta occasionalmente è un esercizio precoce dell’opzione in data dei dividendi. Se il pagamento dei dividendi previsto non è abbastanza alto, può valere la pena per chi acquista l’opzione esercitare le opzioni prima del termine della scadenza.

Esempio pratico

Esempio pratico

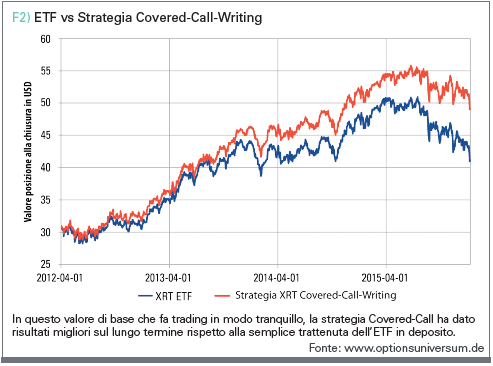

In questa strategia l’autore fa trading regolarmente con diversi valori base. La figura 2 mostra un back test con il settore al dettaglio US ETF (sigla: XRT). È stato usato il contesto di trend per impostare lo strike della call. Con questo valore di base che fa trading in modo calmo, la strategia covered call writing ha dato un miglior risultato sul lungo termine di quanto non avremmo ottenuto se avessimo semplicemente trattenuto la ETF.

Conclusione

La strategia covered call writing è leggermente più difensiva rispetto al mero acquisto dei valori di base. Se le opzioni call da vendere vengono scelte in maniera corretta, si possono ottenere le performance previste sopra con svantaggi lievi.