Considerazioni strategiche sui fattori chiave del nuovo anno. Prevedere i prezzi delle azioni non è mai facile, anche per il trader più esperto. Come investitore o trader, puoi tenere d’occhio solo una manciata di grafici al massimo. Ma quali? L’articolo tiene conto di cinque grafici dominanti da considerare in modo che tu e il tuo portafoglio azionario siate preparati per il medio-lungo termine.

Una visione più approfondita dei mercati

Una delle sfide dell’osservazione dei mercati azionari è che ci sono molti segnali che contengono sia elementi importanti sia elementi che non lo sono. I cinque grafici seguenti mostrano cosa sta accadendo nelle aree chiave dei mercati finanziari. Contengono inoltre i criteri fondamentali più importanti ed esprimono il sentimento degli investitori. Si potrebbe anche dire che sostituiscono un’analisi fondamentale.

I grafici chiave del 2023:

• Indice S&P 500 con livelli di ritracciamento di Fibonacci

• Titoli del Tesoro USA a 10 anni

• Indice del dollaro USA contro oro e petrolio greggio

• Un’azione Megacap

• Un grafico dell’ampiezza del mercato, che utilizza una combinazione di un indice più ampio e indicatori di sentiment per identificare potenziali punti di flessione nel mercato azionario.

Nr. 1: Indice S&P 500 con i livelli di ritracciamento di Fibonacci

Inutile dire che l’indice S&P 500 fornisce uno dei grafici più importanti relativi ai mercati azionari. Moltissimi gestori di fondi lo usano come benchmark per controllare la propria performance. Inoltre, è anche un buon indicatore per avere una panoramica del mercato globale.

Cosa ci dicono i livelli di Fibonacci?

Se inserisci i livelli di ritracciamento di Fibonacci nel grafico S&P 500, puoi anche vedere quali supporti e resistenze sono di grande importanza.

Tutti i tecnici grafici del mondo tengono conto dei noti livelli di ritracciamento di Fibonacci. Questa potrebbe diventare la classica profezia che si autoavvera. Il comportamento degli investitori può anche essere identificato tramite i livelli di Fibonacci più importanti. Ad esempio, in un trend rialzista, se il livello del 38,2% indica una zona di inversione rialzista, allora si tratta di un trend rialzista molto forte. Al contrario, l’inversione rialzista al 61,8% suggerisce il contrario: il trend rialzista è ancora intatto, ma il sentiment non è più senza riserve. In questo caso, ci sono probabilmente molti dubbiosi. È un’indicazione che la tendenza finirà presto. Il grafico in figura 1 fornisce informazioni chiare sullo stato del mercato. Dopo il movimento dinamico al rialzo di marzo 2020, l’indice si è corretto in due fasi. Inizialmente, il mercato ha cercato di trovare supporto al 38,2%. Quando ciò non ha funzionato, il mercato ha cercato il successivo supporto inferiore. Al momento della scrittura dell’articolo (febbraio 2023) si potrebbe essere al livello di Fibonacci del 50 percento, ovvero circa 3500 punti. Se il livello del 50 percento non funziona, c’è un’ultima possibilità al 61,8 percento (3200 punti).

Nr. 2: Titoli di stato statunitensi a 10 anni (US Treasury Yield Index)

L’inflazione è attualmente al centro dell’interesse degli investitori. Nel 2023 sono probabili anche ulteriori rialzi dei tassi. Le decisioni sui tassi di interesse influenzano sempre i mercati azionari, in particolare i titoli growth e value. La regola empirica è che quando i tassi di interesse aumentano, le azioni value spesso sovraperformano. Quando i tassi di interesse scendono, le azioni in crescita fanno meglio.

Il prezzo dei titoli di stato statunitensi si comporta in direzione opposta al tasso di base nel lungo termine. Il calo dei prezzi dall’agosto 2020 può essere visto come un’anticipazione degli aumenti dei tassi di interesse della Fed. La tendenza al ribasso è ancora intatta e segnala che gli operatori di mercato si aspettano ulteriori aumenti dei tassi di interesse. Il canale di tendenza tracciato matematicamente è stato toccato in basso, il che indica un movimento al ribasso esagerato a breve termine. Quindi il prezzo potrebbe generare un contromovimento anche se il trend ribassista è intatto. L’obiettivo di prezzo sarebbe di 118 punti.

Fonte: stock3.com

Per questo motivo, ha senso confrontare il Treasury Yield Index (TNX) statunitense a 10 anni con la performance dei titoli value e growth e osservare la forma generale della curva dei rendimenti. È probabile che i tassi di interesse aumentino nel 2023, probabilmente esercitando ulteriore pressione sui prezzi delle obbligazioni e delle azioni. Tuttavia, questo non si applica a tutte le aree tematiche. Analogamente al 2022, quando l’S&P 500 ha registrato una tendenza al ribasso, il settore energetico ha registrato un buon andamento all’inizio dell’anno. Nel corso dell’anno, i settori industriali e dei materiali hanno mostrato una forza relativa rispetto all’S&P 500. Se si studia l’indice di rendimento del Tesoro statunitense a 10 anni, è possibile ottenere l’opinione degli operatori di mercato sui tassi di interesse statunitensi. Le interruzioni di tendenza dei titoli di stato statunitensi hanno molto spesso un effetto sui mercati azionari.

Nr. 3: L’indice del dollaro USA rispetto all’oro o al petrolio greggio

Un’analisi intermarket mostra come le diverse attività (azioni, obbligazioni, materie prime e valute) sono correlate tra loro. La comprensione di queste relazioni può fornire ulteriori approfondimenti sul mercato. Ad esempio, quando i prezzi delle azioni sono in calo, gli investitori spesso si rivolgono ad attività a basso rischio come l’oro (vedi figura 3). Il prezzo del greggio può influenzare il comportamento dei consumatori.

Il grafico in alto elenca le quattro risorse più importanti secondo John Murphy. Il ridimensionamento corrisponde all’S&P 500 (linea nera), le altre linee sono sovrapposte con il proprio ridimensionamento. L’interpretazione dipende in particolare dal tasso di interesse di riferimento e dall’inflazione.

Fonte: amibroker.com

I prezzi del petrolio più alti guidano l’inflazione e rendono più costoso guidare o viaggiare. Ciò influisce, ad esempio, sui risultati delle compagnie aeree. Un dollaro più forte spesso avvantaggia le azioni statunitensi perché le società orientate all’importazione possono acquistare a un prezzo inferiore. Le società di esportazione, invece, hanno difficoltà perché i prodotti da vendere stanno diventando più costosi. Comprendendo le relazioni tra le diverse risorse, puoi identificare quando si verifica un cambiamento.

Guardando la figura 3, tieni presente quanto segue:

• Il dollaro USA tornerà a una media o continuerà a salire?

• L’oro continuerà o invertirà il suo trend rialzista?

• Il petrolio greggio continuerà la sua tendenza al ribasso?

Le relazioni tra i mercati ti aiutano ad analizzare le tendenze, determinare le probabilità e posizionarti per quello che ritieni sia lo scenario ottimale. La pianificazione del rischio è ancora più importante perché tutte le grandi perdite iniziano come piccole.

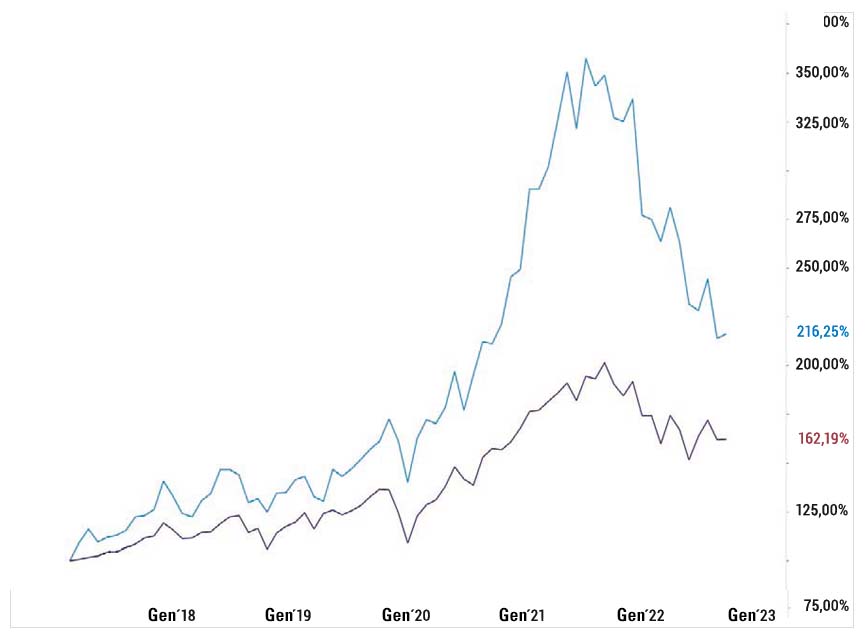

Nr. 4: Azione Megacap

Negli ultimi anni, è stata una buona idea tenere traccia di tutti i titoli Megacap in crescita (Facebook, Amazon, Apple, Netflix e Alphabet; FAANG). Nella tendenza al rialzo del mercato azionario post-Covid, i titoli growth sono stati piuttosto dominanti. Se guardi le singole classifiche FAANG, vedrai che mostrano un movimento simile. Ad esempio, nella tabella dell’alfabeto puoi vedere chiaramente i parallelismi tra il movimento su e giù. Lo stesso vale per gli altri titoli FAANG. Durante l’analisi, tutto ciò che devi fare è scegliere un grande stock growth.

I modelli di movimento del titolo e dell’S&P 500 sono simili, differiscono solo le relative variazioni di valore. Le azioni Alphabet sono aumentate di valore in modo sproporzionato nel 2021. Disegna linee di tendenza, resistenza e supporto nella cronologia dei prezzi e confronta se ci sono divergenze.

Fonte: stock3.com

Da lì, puoi elaborare le tre caratteristiche di investimento più importanti: individuare e seguire le tendenze e anticipare quando esse si esauriranno. La figura 4 mostra il confronto relativo del titolo Alphabet con l’S&P 500. Puoi anche scegliere un altro titolo Megacap nel 2023. Dai un’occhiata a quale settore sta andando bene e quale titolo è in testa.

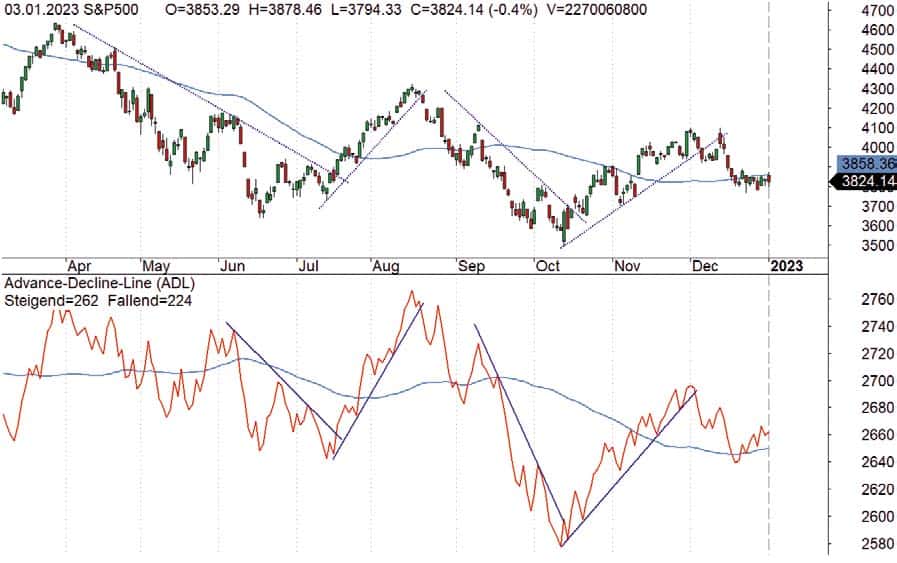

Nr. 5: Grafico dell’ampiezza del mercato

Il quinto grafico potrebbe consistere in una serie di grafici. Riguarda le condizioni di mercato prevalenti e i cambiamenti interni. Se prendiamo l’S&P 500 come punto di partenza, il grafico dell’ampiezza del mercato potrebbe essere una linea di declino anticipato, un oscillatore McClellan o anche una differenza tra nuovi massimi e minimi negli ultimi 52 periodi. Se ti piace che sia un po’ più complesso, puoi arricchire la tua analisi con un grafico di volatilità come il VIX.

Il grafico mostra un confronto tra lo sviluppo dei prezzi e l’ADL. L’ADL è calcolato come la differenza tra l’aumento e il calo delle azioni nell’indice. La regola è: qualsiasi interruzione della linea di tendenza nell’azione dei prezzi dovrebbe essere confermata dall’ADL. In molti casi esiste persino una funzione che precede l’ADL: l’interruzione della linea di tendenza si verifica prima nell’ADL e poi si riflette nel corso del prezzo.

Fonte: amibroker.com

Questo a volte può essere utilizzato per analizzare gli stati d’animo. Tutti gli strumenti di analisi tecnica possono solitamente essere utilizzati nei grafici di ampiezza del mercato. Ad esempio, puoi tracciare linee di tendenza, formare relazioni di Fibonacci o integrare indicatori di momentum (vedi figura 5).

Conclusione:

Non esiste il Santo Graal quando si tratta di prevedere i prezzi delle azioni. I cinque grafici descritti ti aiuteranno a prendere coscienza dei cambiamenti sostanziali del mercato. Probabilmente ci saranno anche aumenti dei tassi nel 2023. Tuttavia, le previsioni per l’anno non finiscono qui. Il mercato può sorprenderti in qualsiasi momento: preparati a farti trovare impreparato!

Suggerimento: I grafici dominanti presentati qui si basano sulle idee di David Keller, il capo stratega di mercato di StockCharts. Spiega le sue cinque classifiche in modo più dettagliato in un video di YouTube qui sotto.

https://www.youtube.com/watch?v=vsc_jLM5v5w