Come funziona il trading giornaliero di opzioni

Il commercio di opzioni 0DTE (opzioni che scadono lo stesso giorno) è aumentato notevolmente di recente. La prospettiva di guadagni rapidi senza rischi overnight è allettante, tuttavia, i rischi devono essere gestiti in modo coerente e disciplinato, poiché le opzioni 0DTE possono essere soggette a forti fluttuazioni di prezzo.

La scelta della strategia e del sottostante

Prima di iniziare con il trading di opzioni 0DTE, è necessario chiarire quale strategia verrà utilizzata e quale sottostante sarà alla base delle opzioni. La scelta del sottostante è rapida: optiamo per le opzioni SPX, che si basano sull’indice S&P 500. I vantaggi delle opzioni SPX sono l’alta liquidità e il fatto che, da maggio 2022, vi è una scadenza ogni giorno della settimana. In questo modo, possiamo implementare la nostra strategia cinque giorni alla settimana.

Nella scelta della strategia, optiamo per una strategia di vendita. Invece di acquistare opzioni call o put (strategia long), vendiamo opzioni e beneficiamo della rapida svalutazione temporale di un’opzione 0DTE. Per limitare il rischio, aggiungiamo un’opzione long all’opzione venduta e quindi tradiamo Bull Put Spreads e Bear Call Spreads.

Nessun trading ODTE senza una serie di regole

A causa della breve durata residua, le opzioni 0DTE possono subire movimenti di prezzo estremamente rapidi (vedi figura 1). I trader di opzioni si riferiscono a questo come rischio gamma. Pertanto, il trader 0DTE deve sempre avere un piano solido su come gestire le posizioni aperte.

Le domande più importanti sono:

- Con quali criteri apriamo una posizione?

- Dobbiamo fissare un obiettivo di prezzo (Take Profit) o lasciamo semplicemente che le opzioni scadano senza valore alla fine della giornata?

- A quale soglia di prezzo dobbiamo limitare le perdite (Stop Loss)?

Questi sono punti che devono essere chiariti prima di aprire una posizione. La creazione di un regolamento può essere realizzata con l’ausilio di backtest. A tal fine, sono necessari dati storici intraday per le opzioni SPX. Programmi di backtest come “Option Omega” lavorano con dati storici su base di un minuto. Questo è già abbastanza buono, ma per i movimenti molto rapidi delle opzioni 0DTE non è sempre ideale.

SPX Put Option Strike 4395 nel grafico a 1 minuto il 7 luglio 2023. Il massimo della candela arriva a poco meno di 5 dollari e poi chiude a circa 0,75 dollari.

Fonte: thinkorswim.com

Nella figura 1 vediamo un’opzione put 0DTE SPX nel grafico a 1 minuto. Il prezzo di apertura della candela di 1 minuto delle 21:50 è di 0,50 dollari. Il massimo della candela raggiunge quasi 5 dollari, per poi chiudere a circa 0,75 dollari. Queste candele sono comuni nelle opzioni 0DTE. Se il regolamento prevede un’uscita in perdita quando l’opzione sale, per esempio, a 1 dollaro, questo trade sarà considerato vincente nel backtest, poiché l’apertura e la chiusura della candela di 1 minuto sono inferiori a 1 dollaro. Nella realtà, però, questo trade sarebbe probabilmente una perdita, poiché il massimo della candela di 1 minuto è nettamente superiore a 1 dollaro. Queste imprecisioni con i dati a 1 minuto devono purtroppo essere accettate nel backtest. Si possono correggere solo con dati tick costosi di un fornitore di dati, se disponibili.

Limitare i rischi: stop loss mentale o fisso

La questione se utilizzare un ordine di stop loss fisso presso il broker o uno “mentale” per chiudere manualmente la posizione con un ordine limite è da sempre oggetto di dibattito tra i trader di opzioni. Una volta raggiunto il livello di prezzo dello stop loss, un ordine di mercato viene inviato alla borsa. Questo comporta il rischio che, specialmente nel trading di opzioni, venga eseguito con un elevato slippage (differenza tra il prezzo di esecuzione e il prezzo dello stop loss impostato). Nella figura 2 vediamo come un’opzione put 0DTE SPX possa passare da 1 dollaro a 17 dollari in 20 minuti. Il moltiplicatore per le opzioni SPX è 100. Se un venditore avesse venduto questa opzione per 1 dollaro, avrebbe incassato un premio di 100 dollari, ma pochi minuti dopo si sarebbe trovato con una perdita di 1.600 dollari (prezzo della call di 17 dollari meno il premio incassato di 1 dollaro per 100).

SPX Put Option Strike 4415 il 7 luglio 2023

Fonte: thinkorswim.com

Per la maggior parte dei trader è irrealistico seguire il mercato tutto il giorno e osservare ogni candela di 1 minuto per chiudere manualmente una posizione in perdita. L’alternativa di utilizzare uno stop loss fisso è quindi legittima. L’alta liquidità delle opzioni SPX garantisce un’esecuzione molto rapida e lo slippage rimane entro limiti accettabili su un gran numero di trade. Un’analisi del trading live dell’autore mostra uno slippage medio di 0,17 dollari su 3300 trade eseguiti. Solo in undici trade lo slippage ha superato 1 dollaro. In due dei 3300 casi, lo slippage è stato di 3,30 dollari. Bisogna essere realistici, poiché questo può accadere quando l’SPX si muove molto rapidamente e ci sono molti contratti di opzione aperti sullo stesso strike (Open Interest).

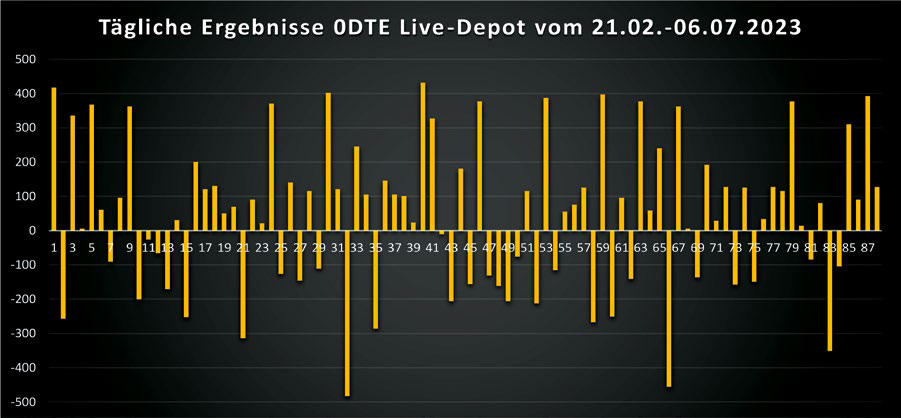

Opportunità di rendimento e drawdown

Come base per la valutazione del rendimento e del drawdown, viene utilizzato un portafoglio live che, dal 21.02.23, viene gestito secondo un rigido regolamento 0DTE. Questo regolamento è stato sviluppato con dati tick e prevede l’apertura simultanea di un Bull Put Spread e di un Bear Call Spread. Ciò avviene una volta nella prima metà e un’altra volta nella seconda metà della giornata di trading. L’importo del premio venduto giornalmente è di circa il due percento del volume del portafoglio. L’importo del premio venduto può variare a seconda della propensione al rischio, influenzando direttamente rendimento e drawdown.

La curva del capitale è notevolmente costante. Ci sono stati in totale tre grossi stop che sono però rimasti entro limiti accettabili.

Fonte: eigene Auswertung

Al 06.07.23, il portafoglio è passato da 20.000 a 24.090 dollari, ottenendo così una performance di circa il 20% (incluse commissioni e slippage). Il drawdown massimo in questo periodo è stato del -3,22%. Una metrica importante è il Premium Capture Rate (PCR), che indica la percentuale del premio venduto che il trader riesce a trattenere alla fine del trading. In questo portafoglio live, il PCR è stato dell’11,5% per l’intero periodo.

Per calcolare la performance annuale, abbiamo bisogno di:

- PCR (11,5%)

- Percentuale del premio venduto giornalmente (due percento)

- Numero di giorni di trading per anno (assunto: 240)

Il calcolo è il seguente: 20.000 dollari x 2 percento = 400 dollari di premio venduto giornalmente 400 dollari x 11,5% = 45,60 dollari di guadagno medio giornaliero 45,60 dollari x 240 giorni di trading = 10.944 dollari di guadagno annuale

Si registra una netta predominanza di operazioni positive (hit rate pari a circa il 63%). Si sono notate solo due operazioni negative insolitamente elevate.

Fonte: eigene Auswertung

Questo corrisponde a una performance annuale di circa il 54%. Adeguando il premio venduto al saldo crescente del conto, è possibile aumentare ulteriormente il rendimento sfruttando l’effetto dell’interesse composto durante l’anno.

Le statistiche approssimative dopo 88 operazioni sono:

- Percentuale di successo: 63,63%

- Payoff Ratio: 0,96

- Profit Factor: 1,69

Il 21 giugno 2023 sono state effettuate le seguenti operazioni 0DTE nell’SPX. Alle 16:55 sono stati aperti contemporaneamente un bull put spread (credito $ 1,05) e un bear call spread (credito $ 1,00). Alle 20:53 sono stati aperti contemporaneamente anche un bull put spread (credito $ 1,00) e un bear call spread (credito $ 1,05). Lo spread rialzista aperto alle 20:53 è stato interrotto in perdita alle 21:05. Le operazioni rimanenti sono scadute senza valore alla fine della giornata di trading. I premi per le operazioni ammontavano a $ 410. Sottraendo la perdita di -280 dollari, è risultato un profitto di 130 dollari.

Fonte: tradingview

Esempio di trading

Nella figura 5 c’è un esempio concreto di trading con l’S&P 500. Il 21.06.2023, alle 16:55, sono state aperte le seguenti posizioni con opzioni 0DTE. Sono stati aperti simultaneamente un Bull Put Spread (credito di 1,05 dollari) e un Bear Call Spread (credito di 1 dollaro). L’incasso totale del premio per questi due trade è stato di 205 dollari. Alle 20:53 sono stati aperti nuovamente, in simultanea, un Bull Put Spread (credito di 1 dollaro) e un Bear Call Spread (credito di 1,05 dollari). Anche per questi due trade l’incasso totale del premio è stato di 205 dollari.

Il Bull Put Spread aperto alle 20:53 è stato chiuso in perdita alle 21:05. Gli altri trade sono scaduti senza valore alla fine della giornata di trading. Il risultato complessivo della giornata, senza considerare le commissioni, è il seguente.

Le entrate totali del premio sono state di 410 dollari, da cui va sottratto il risultato dei trade chiusi in perdita, pari a -280 dollari. Di conseguenza, il guadagno netto della giornata è stato di 130 dollari.

Trading ODTE automatizzato

Per garantire veramente che la strategia venga tradata ogni giorno, il trading 0DTE può essere effettuato automaticamente utilizzando le soluzioni software disponibili sul mercato. Il tempo richiesto si riduce quindi all’avvio del software. Ciò riduce al minimo gli errori e alleggerisce la tensione sulla propria psiche. Il trader può mantenere una certa distanza dal mercato. Come per ogni strategia basata su regole, lo stesso vale per la strategia 0DTE: un sistema di trading deve essere tradato costantemente per avvicinarsi il più possibile ai risultati del backtest. Pertanto, l’accento dovrebbe essere posto sull’attuazione automatizzata della strategia.

Conclusione

Il trading di opzioni 0DTE può essere molto redditizio. Tuttavia, i rischi causati da rapidi movimenti dei prezzi possono avere un impatto grave sul conto, ma con un insieme di regole sensate, il drawdown può essere mantenuto entro certi limiti. L’implementazione automatizzata della strategia ha senso. Il rischio overnight viene completamente eliminato quando si tradano opzioni 0DTE. Il trader riceve un feedback dal mercato lo stesso giorno in cui viene stabilito se l’operazione ha avuto successo o meno. Questo potrebbe anche essere visto come uno svantaggio del trading 0DTE. Ricevere i risultati ogni giorno può essere mentalmente impegnativo. Soprattutto se la strategia è in drawdown e, ad esempio, vengono generati cinque giorni perdenti consecutivi. Ciò che ci preoccupa non è nemmeno l’importo del drawdown, ma piuttosto il fatto che il conto non si sviluppa ulteriormente, anche se il trader segue ogni giorno le regole e fa tutto bene. Tuttavia, la tesi rimane che l’implementazione coerente e a lungo termine della strategia è la base per un trading 0DTE di successo.

|

Andreas Martens Martens è specialista bancario ed è attivo sul mercato azionario da oltre 30 anni. Il suo focus ora è sul trading di strategie di opzioni basate su regole. Rende le strategie di opzioni che ha sviluppato e tradato dal vivo disponibili ai trader interessati sotto forma di webinar completi. Lo scopo dei webinar è implementare in modo indipendente la strategia appresa nel trading dal vivo. Website: https://www.einfachoptionen.de/ Youtube: https://www.youtube.com/ @einfachoptionen |

Informazioni sulle opzioni ODTE

Le opzioni 0DTE (opzioni a zero giorni dalla scadenza) sono contratti speciali di opzioni CBOE validi per una sola sessione di trading (un giorno) e scadono il giorno stesso. La liquidità è molto elevata. Le stime attuali suggeriscono che circa il 46% del volume totale del trading nel mercato delle opzioni azionarie riguarda contratti con scadenza inferiore a cinque giorni.