Oro e argento sono due metalli preziosi che storicamente venivano usati come moneta e molto spesso in coppia. Per questo motivo veniva sempre stabilito un rapporto tra i due metalli che costituiva un indice usato per gli scambi. Per esempio, in Cina, durante la dinastia Northern Song, il rapporto o meglio il Gold/Silver Ratio, come viene tecnicamente denominato, era attorno a 6,25. Questo stava ad indicare che il valore di un’oncia d’oro corrispondeva a 6,25 once di argento. Anche in America, a partire dal 1792 fu usato il Bimetallic Standard, dove il ratio era di 15. Oggi questo ratio non è molto utile, visto che oro e argento non sono usati come moneta di scambio, ma viene comunque utilizzato dagli investitori per capire se uno dei due metalli può diventare eccessivamente caro rispetto all’altro quando il ratio si allontana troppo dalla sua media storica.

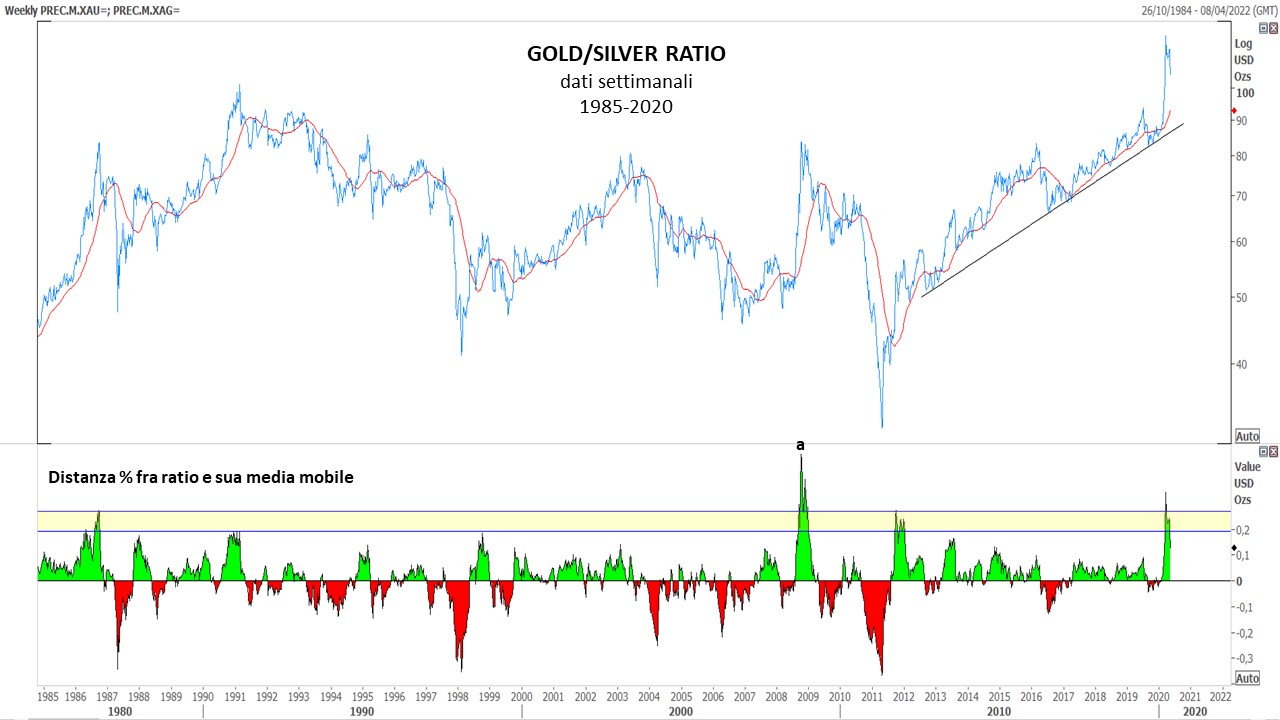

La cosa interessante è che il 18 marzo di quest’anno il rapporto tra oro e argento ha raggiunto il valore storico più alto di sempre. Da quella data il ratio ha cominciato a scendere molto velocemente. Se guardiamo il grafico del Gold/Silver ratio degli ultimi 35 anni, possiamo notare che l’indice, a marzo di quest’anno, ha fatto un top storico con una salita molto ripida, simile a quelle avvenute nel 1986, 1990 e 2008 (il periodo iniziato nel 2000 è invece caratterizzato da una salita più lenta e progressiva). In realtà la salita è simile, ma in termini di velocità viene subito dopo quella del 2008. Possiamo infatti notare che quest’ultima ha avuto il ratio che si è notevolmente distaccato dalla sua media mobile a 200 giorni (si veda il riquadro sottostante figura 1, punto a). La zona in giallo indica l’area dove in genera la distanza tra ratio e media mobile si è invertita per ritornare alla media storica.

F1) Grafici Gold/Silver ratio 1985-2020 (riquadro superiore) e indicatore percentuale della distanza tra ratio e sua media mobile a 200 giorni (riquadro inferiore)

Verifica dei picchi storici dell’indicatore e probabile zona di inversione.

Fonte: elaborazione dell’autore

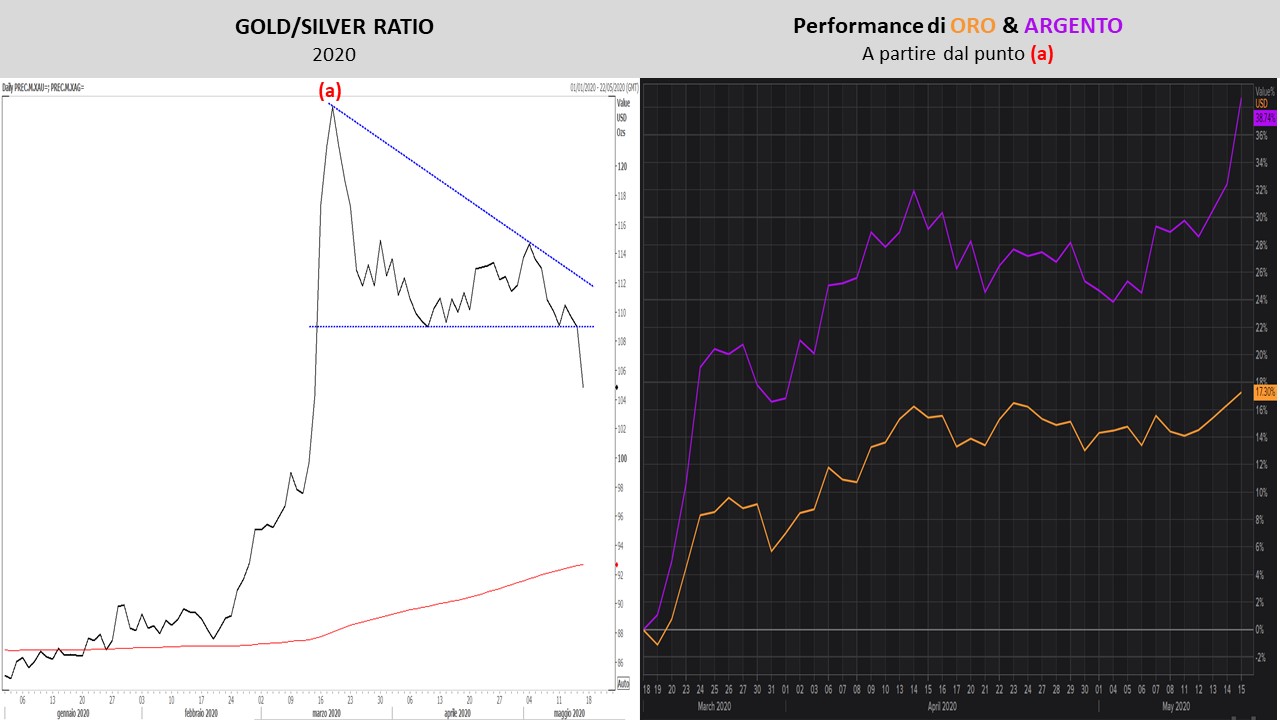

Su un grafico giornaliero (figura 2) possiamo notare l’inversione della curva (riquadro di sinistra), e la performance dell’oro e dell’argento (riquadro di destra) misurati a partire dal picco storico del ratio avvenuto il 18 marzo di quest’anno (punto “a” riquadro di sinistra).

F2) Grafico giornaliero Gold/Silver ratio 2020 (riquadro di sinistra) e performance fra oro e argento a partire dal punto di inversione storica del ratio (riquadro di destra)

Verifica della performance tra oro e argento dal picco storico del 18 marzo 2020.

Fonte: elaborazione dell’autore

Guardando un grafico giornaliero dell’argento (figura 3), possiamo osservare che le ultime candele hanno cominciato a camminare sulla banda superiore di Bollinger (1) dopo uno “squeeze” (schiacciamento): lo “squeeze” delle Bande di Bollinger avviene quando la volatilità si abbassa e le Bande di Bollinger si restringono schiacciando il prezzo. In genere dopo un periodo di bassa volatilità segue un periodo di una volatilità più elevata dove, nel caso di un avanzamento, i prezzi rompono la banda superiore aprendo la volatilità, come è avvenuto con l’ultima candela. Un altro elemento a favore della costruzione rialzista di breve termine è rappresentato dal MACD che ha superato la zero line (2). Ma siamo ancora in una fase piuttosto embrionale in quanto i prezzi si trovano ancora sotto la media mobile a 200 giorni (linea rossa).

F3) Grafico giornaliero ad un anno dell’argento e MACD

Analisi del trend di breve termine dell’argento.

Fonte: elaborazione dell’autore

Tutte queste informazioni ci suggeriscono di verificare nel prossimo periodo se si sta sviluppando un nuovo e interessante trend sull’argento, o se si tratta di una semplice situazione di assorbimento di eccessi a seguito di un movimento troppo ampio e veloce a favore dell’oro.

Mario Valentino Guffanti

CFTe – SAMT Vice President – Swiss Italian Chapter

CFTe – SAMT Vice President – Swiss Italian Chapter

mario.guffanti@samt-org.ch