Philipp Vorndran

Philipp Vorndran lavora da dieci anni come stratega del mercato dei capitali presso il gestore patrimoniale Flossbach von Storch. La società offre agli investitori, tra le altre cose, il fondo di successo “Flossbach von Storch – Multiple Opprotunities” (WKN: A0M430). In precedenza, Philipp Vorndran ha lavorato presso la Credit Suisse dal 1997 al 2008 come chief global strategist nel settore della gestione patrimoniale, dopo aver iniziato la sua carriera internazionale alla Julius Baer.

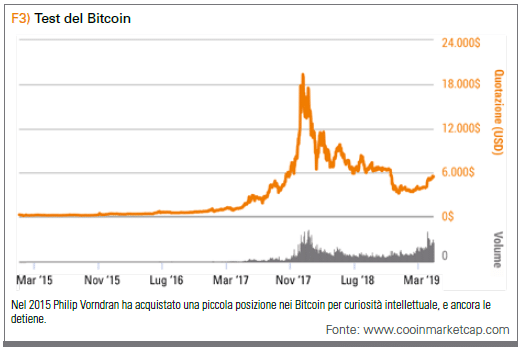

Marko Gränitz lo ha incontrato a Francoforte e ha condotto un’intervista, che probabilmente riguarda tutt’altro che il trading. Tuttavia, per cambiare, abbiamo deliberatamente scelto di proporvi la prospettiva di un investitore a lungo termine, al fine di comprendere meglio come gli operatori del grande mercato pensano e decidono. Il fatto che Vorndran non sia contrario a certi esperimenti sul mercato dei capitali, è dimostrato dal fatto che detiene anche i bitcoin. Quindi, leggete con curiosità questa interessante intervista.

TRADERS’: Signor Vorndran, è appena stato in Giappone per quattro settimane. Quali impressioni ha avuto?

Vorndran: Sono rimasto là quattro settimane in vacanza ed era sicuramente la decima volta che andavo in Giappone. Quello che ho notato questa volta, più chiaramente rispetto alle visite precedenti, è la crescente popolarità dei turisti cinesi, soprattutto dove si trovano le principali attrazioni nell’area vicino a Tokyo e Kyoto. Se cinque anni fa si poteva ancora visitarle tranquillamente, oggi devi unirti alle file di turisti cinesi. Anche nella veste di turista, non riesco mai a togliermi gli occhiali da investitore, e come investitore, ovviamente, vedo che il turismo in Giappone sta proseguendo a gran velocità. Ma qualcos’altro mi ha colpito in Giappone o mi ha reso di nuovo consapevole: Gli operatori più rilevanti del futuro non si trovano in Europa ma in Asia e negli Stati Uniti. E durante queste quattro settimane in Giappone, non ho mai sentito nominare la parola Brexit, nemmeno nei notiziari.

TRADERS’: Quindi, ci occupiamo di argomenti che nel complesso non sono rilevanti.

Vorndran: Come in precedenza, molti investitori sono principalmente interessati al proprio mercato interno e gli attribuiscono troppa importanza. In questo paese, si osserva soprattutto il DAX. Ma la vera domanda è quali siano le aziende rilevanti a lungo termine e a livello mondiale. L’eterna discussione sul DAX e altri indici è fuorviante. Queste sono aziende di prima classe con un modello di business sostenibile e non azioni di certi paesi e regioni.

TRADERS’: Dal suo punto di vista, quali sono i vantaggi della Germania in termini di posizione?

Vorndran: Il vero pilota e la spina dorsale dell’economia tedesca è, e rimane, la classe media. Molte aziende sono gestite da proprietari che sono interessati ad uno sviluppo positivo a lungo termine, e pertanto hanno un business più sostenibile rispetto a molte altre aziende che sono nelle mani di manager assunti. Questi ultimi spesso cercano di massimizzare il proprio vantaggio o di pensare troppo a breve termine. Per me, come investitore, è fondamentale che gli incentivi dei manager e dei proprietari puntino verso gli stessi obiettivi per una prospettiva a lungo termine. Vedo ancora nei dipendenti affidabili e laboriosi un motivo importante per la forte classe media in Germania. Sfortunatamente, i lavoratori devono sostenere spese e tasse sempre maggiori, il che causa problemi a mantenere la motivazione delle persone a questo livello. Abbiamo altri vantaggi in termini di posizione nei settori speciali come l’ingegneria e la meccanica, dove il ‘know how’ (sapere come) non può essere facilmente duplicato al momento. Inoltre, vedo molte aree in cui la Germania non ha più un vantaggio in termini di posizione: né nelle infrastrutture né nella politica economica o nel sistema fiscale. Inoltre, non vi è un’ordinata immigrazione qualificata nella misura richiesta. Non mi è chiaro quali obiettivi a lungo termine abbiano i nostri leader politici per il nostro paese. Molte misure sono probabilmente più motivate da tattiche elettorali o sembrano ideologicamente guidate, il che infine danneggia la competitività e potrebbe portare alla deindustrializzazione.

TRADERS’: Come valuta lo sviluppo economico in Europa?

Vorndran: L’introduzione dell’euro è stato solo un passo in più. Il riflesso della politica in risposta ai problemi acuti è di stringersi ancora più vicini l’uno all’altro, cosa che molte persone non sostengono. Questo a sua volta dà slancio al populismo, sia da sinistra che da destra. Il problema di base della moneta unica è che richiede anche un’unica politica finanziaria ed economica comune per ciascun paese. Altrimenti non funzionerà a lungo termine. Per la Germania, i tassi di interesse sono troppo bassi e l’euro è troppo debole, mentre i tassi di interesse italiani, in linea di principio, sono ancora troppo alti e l’euro è troppo forte. In senso figurato, abbiamo entrambi i piedi nell’acqua ghiacciata e allo stesso tempo la testa nel forno e non possiamo regolare la temperatura adatta per tutti. Penso che in Europa ci troviamo di fronte a condizioni giapponesi, vale a dire tassi di interesse praticamente pari a zero per un tempo molto lungo. Solo in questo modo i debiti elevati possono essere finanziati a lungo termine.

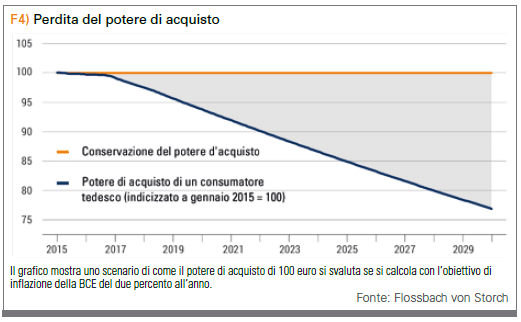

TRADERS’: E a lungo termine, i bassi tassi d’interesse creano nuovi problemi.

Vorndran: Infine, il tasso di interesse è l’ancora di tutti gli investimenti di capitale, il che significa che i tassi di interesse zero persistenti portano a errate allocazioni avventurose in varie aree. Molti tedeschi sono alla disperata ricerca di rendimenti, la cedola a qualsiasi prezzo, sempre più nel settore ad alto rendimento, nei mercati emergenti o nei certificati. Che tutti siano veramente consapevoli dei rischi associati, ne sono scettico. Anche nel settore immobiliare il flusso di denaro è costante, poiché il finanziamento è storicamente favorevole, il che a sua volta rende accettabili anche i rendimenti degli affitti, il che sarebbe stato inconcepibile solo pochi anni fa. In breve, vediamo l’inflazione nei prezzi degli asset, ma finora le azioni sono state escluse.

TRADERS’: Questo perché?

Vorndran: Sebbene la Banca Centrale Europea sia in linea di principio vincolata fino al 2022, per far girare la vite dei tassi di interesse, gli investitori probabilmente vedono o temono nelle azioni ancora un rischio del tasso di interesse. Un aumento dei tassi di interesse significherebbe che le azioni verrebbero abbassate a un livello di valutazione più basso. Ed è per questo che l’espansione della valutazione non ha nemmeno luogo. Oggi, a livello globale, abbiamo un rapporto prezzo / utili (P / E) medio di circa 14, che equivale all’incirca a un guadagno annuo del sette percento (inverso del P / E).

TRADERS’: Le azioni USA sono valutate molto di più, vero?

Vorndran: Questo principalmente perché i valori statunitensi sono meno ciclici e là ci sono significativamente più società in crescita, il che di conseguenza giustifica una valutazione più elevata.

TRADERS’: Come reagisce in qualità di investitore alla situazione economicamente e politicamente difficile?

Vorndran: Non possiamo cambiare la maggior parte delle cose e dobbiamo darle per scontate. Cerchiamo nel contesto di ottenere il meglio dall’investitore. Abbiamo un focus globale e stiamo cercando buone aziende, invece di valutare tutto puramente a livello regionale. Perché le buone aziende possono esistere ovunque. Guardate la Francia. Sebbene ci sia un po’ di caos da quelle parti, L’Oreal e Louis Vuitton sono società di prima classe che aggiungerebbero valore a qualsiasi portafoglio con una valutazione interessante.

TRADERS’: Le azioni sono quindi senza alternativa?

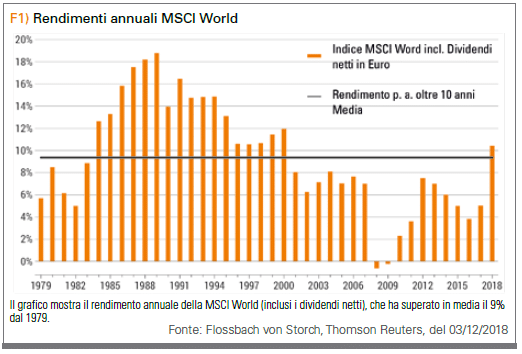

Vorndran: In linea di principio sì, anche se non uso la parola “senza alternativa”. Chiunque miri a un rendimento netto di circa il due percento oggi, solo per mantenere il proprio potere d’acquisto dopo costi e tasse, deve investire circa il 40 percento dei propri asset in azioni. Quindi parliamo solo di profitti reali quando si verificano quote azionarie più elevate. Se avete il tempo e la pazienza necessari (periodo di investimento di almeno dai sette ai dieci anni) e fiducia nelle aziende in cui investite, consiglio quindi una quota significativamente più elevata di titoli azionari. ll criterio più importante è il rendimento atteso. Pertanto, penso anche che il rapporto azionario ottimale non abbia quasi nulla a che fare con l’età. Un sano 75enne che vive nella sua proprietà, dove non ha in programma ristrutturazioni e riceve regolarmente un reddito sufficiente dalla sua pensione, e che non richiede il consumo di capitale, può investire completamente in azioni.

TRADERS’: Cosa dovrebbe accadere perché lei cambi idea sulle aziende solide e venda le loro azioni?

Vorndran: Ad esempio, questo può essere un cambiamento nella gestione, dove l’attenzione è improvvisamente rivolta più sul proprio portafoglio che sullo sviluppo a lungo termine dell’azienda. Ma anche i cambiamenti politici nelle condizioni del contesto, come il ritiro dall’energia nucleare o errori grossolani nella gestione, sono motivi per vendere. Inoltre, è permanentemente negativo quando il potere innovativo di un’azienda arriva ad un punto morto e si ferma a comprendere i desideri dei clienti. E poi, naturalmente, ci sono casi classici in cui interi modelli di business non funzionano più a causa delle rivoluzioni tecnologiche, come abbiamo visto in molti grandi magazzini, ad esempio.

TRADERS’: Se guardiamo il livello macro, le condizioni quadro dal suo punto di vista sono ancora positive per le azioni. Cosa dovrebbe cambiare qui perché diventi più ribassista?

Vorndran: Le azioni sono interessanti fintanto che i rendimenti degli utili sono significativamente più alti delle obbligazioni o di altri investimenti liquidi alternativi, e ciò dovrebbe essere il caso per il prossimo futuro. La situazione cambierebbe solo se i tassi di interesse aumentassero bruscamente, se si verificasse un forte crollo degli utili societari o se il mercato azionario aumentasse di un ulteriore 75-100 percento. A mio avviso, un ulteriore aumento dei prezzi è persino il più probabile dei tre scenari.

TRADERS’: Qual è la sua strategia di investimento personale?

Vorndran: In linea di principio, consiglio di investire nelle proprie quattro mura – e, ovviamente, l’ho fatto anch’io. Sebbene al giorno d’oggi gli immobili non siano economici, possono essere finanziati a condizioni storicamente favorevoli. I tedeschi sono ancora una nazione di affittuari, solo il 40 percento vive nelle proprie quattro mura. Se non riuscite a trovare un immobile adatto, potete (temporaneamente) investire in azioni di società immobiliari residenziali. Questo è decisamente migliore, più conveniente e più facile rispetto a gestire una casa di investimento come investimento e le molte sfide quotidiane coinvolte. Naturalmente, la maggior parte delle mie attività liquide sono detenute da azioni di Flossbach von Storch. Inoltre, ho azioni individuali che potete contare su una mano e ho sempre un background privato. Ultimo, ma non meno importante, detengo un fondo di liquidità dal 10 al 20 percento per le spese correnti.

TRADERS’: Qual è la sua opinioni sugli ETF?

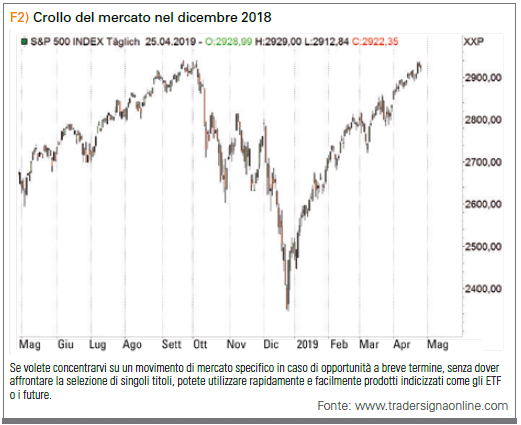

Vorndran: Se un puro investitore azionario statunitense mi chiede se un ETF sull’S & P 500 è un buon investimento, allora dico di sì. È un indice molto ben diversificato e di ampia base che include anche titoli di crescita ed è molto difficile da battere nel lungo periodo. Non per niente Warren Buffett ha detto a sua moglie che se lui dovesse morire, lei dovrà investirci tutta la sua ricchezza privata. Altrimenti, posso consigliare a un investitore azionario del mondo reale anche un ETF sull’MSCI World, che ovviamente ha un’alta quota negli Stati Uniti ed è anche soggetto alle influenze valutarie. Per quanto riguarda un investitore europeo, tuttavia, non lo vedo come un indice “naturale” che copre realmente le sue esigenze di investimento. In realtà, dovrebbe esistere un ETF che “garantisce” un rendimento. Perché la maggior parte degli europei non sono investitori azionari naturali. Un DAX o STOXX 50 sono semplicemente insignificanti a livello globale. Inoltre, gli europei hanno già rischi di cluster troppo elevati nel loro paese o regione (luogo di lavoro, proprietà immobiliari, sistema pensionistico, assicurazione sulla vita) e dovrebbero almeno investire le loro disponibilità liquide a livello globale. Ma, fondamentalmente per quanto riguarda gli ETF: ciò che gli investitori possono davvero fare con questo sono posizioni a breve termine in un particolare movimento del mercato, senza doversi preoccupare di selezionare singoli titoli. Un esempio appropriato di ciò è stato il crollo del mercato nel dicembre 2018. Coloro che volevano scommettere su prezzi più alti a breve termine, potevano, naturalmente, attuarlo tramite ETF. In alternativa, i trader esperti possono ovviamente utilizzare altri strumenti come i futures. A mio avviso, gli ETF non sono adatti nel settore obbligazionario, poiché maggiore è il debito di un paese o di una società, maggiore è la ponderazione dei singoli titoli nell’indice sottostante – un metodo esattamente invertito qui avrebbe senso.

TRADERS’: E per quanto riguarda altre classi di asset per diversificare il portafoglio?

Vorndran: L’oro è una buona combinazione, ma meno per il bene dell’ottimizzazione del rendimento, ma come assicurazione contro tutti i rischi noti e sconosciuti nel sistema finanziario. Ecco perché sono davvero felice quando il prezzo si muove solo lateralmente, perché ciò significa che tutto è sostanzialmente stabile. A proposito, al fine di attuare lo scopo dell’investimento dell’oro, esso dovrebbe essere conservato fisicamente, non nella cassetta di sicurezza e fuori dalla zona euro. Dovreste anche prestare attenzione a una denominazione adatta. Ad esempio, un singolo lingotto di grandi dimensioni è più difficile da consegnare in una crisi rispetto a molte piccole monete.

TRADERS’: Ha mai pensato di investire nelle criptovalute?

Vorndran: Non ci ho solo pensato, ho anche acquistato bitcoin privatamente. E in effetti nel 2015. In linea di principio, ciò era inteso solo come un esperimento, quasi un espediente intellettuale, ma poi si è sviluppato molto bene. Sono convinto che, in qualità di investitore, si deve anche provare cose che almeno hanno il potenziale per sconvolgimenti enormi al fine di avere una parola davvero attiva – per sperimentare i punti di forza e di debolezza del tuo stesso corpo. Quando si tratta di crittografia, questo significa aprire un conto, aprire un portafoglio, pensare alle tasse, leggere molto per avere un’idea di questa classe di asset. Che è abbastanza simile in altri settori. Non mi è piaciuto prima, quando alcune persone, ad esempio, hanno criticato la Cina e gli Stati Uniti, ma non li hanno mai visitati personalmente. È necessario anche acquisire le proprie esperienze, che fa sempre parte di esso.

TRADERS’: È ancora investito, quindi crede ancora nei Bitcoin?

Vorndran: Penso che la tecnologia blockchain rimarrà in quanto può semplificare le transazioni in molte aree. È una rivoluzione tecnologica come Internet. Certo, non so quale standard prevale alla fine. Ma cosa posso dire per esperienza: Le quote di mercato erano rilevanti per le innovazioni precedenti. E il Bitcoin detiene una quota di mercato del 50% circa nel settore delle criptovalute. Anche se la tecnologia del Bitcoin non è perfetta, può essere sufficiente per farla funzionare a lungo.

TRADERS’: Secondo la sua esperienza, quali sono gli errori più grandi degli investitori privati?

Vorndran: Penso che gli investitori stiano tradando troppo e si facciano del male. Penso anche che i marchi stop-loss siano una cattiva idea, perché per me un buon titolo a un prezzo inferiore è più attraente e certamente non mi piacerebbe venderlo, anche se ho trovato la posizione precedentemente attraente a un prezzo più alto. Un altro errore, come già accennato, è la tendenza a investire principalmente nel paese d’origine, il cosiddetto “home bias”. Inoltre, vedo la tendenza a investire come fosse un hobby invece che un investimento noioso e stabile a lungo termine – gli hobby di solito costano molti soldi, il che non è diverso sul mercato azionario. Chiunque sia in grado di includere almeno 20 titoli nel proprio portafoglio dovrebbe investire in 20 titoli diversificati a livello globale e lasciarli maturare come un buon vino in cantina.

TRADERS’: Come possono gli investitori trovare i titoli azionari migliori?

Vorndran: Effettuare analisi fondamentali profonde da soli non è certamente molto promettente. Penso che si dovrebbe avere una visione d’insieme e fare una ricerca su quali gestori di fondi ottengono risultati davvero solidi a lungo termine e che probabilmente saranno sul mercato per molti anni – per poi orientarsi verso di loro.

TRADERS’: Come si valutano le probabilità di successo dei trader attivi che si specializzano in queste strategie?

Vorndran: Questo a volte può funzionare se si trova una nicchia specifica e ci si muove con strategie sofisticate. Tuttavia, il tasso di successo nel trading è noto per essere piuttosto basso. Basta ascoltare le storie di successo, che alterano la percezione in positivo. Naturalmente, ci saranno sempre storie di successo, che a loro volta avranno il potenziale per portare i vostri fondi sul mercato. Alla fine, fornitori come noi sono il risultato di una combinazione di passione, esperienza e duro lavoro – e ovviamente un po’di fortuna ne fa sempre parte.

L’intervista è stata condotta da Marko Gränitz

Marko Granitz

Il Dr. Marko Gränitz è autore e relatore nel campo delle ricerche di mercato dei capitali e intervista costantemente trader in tutto il mondo. Sul suo blog offre informazioni sulle nuove scoperte riguardanti il momentum e altre anomalie di profitto.

Il Dr. Marko Gränitz è autore e relatore nel campo delle ricerche di mercato dei capitali e intervista costantemente trader in tutto il mondo. Sul suo blog offre informazioni sulle nuove scoperte riguardanti il momentum e altre anomalie di profitto.

http://www.marko-momentum.de/