“Nel 2024 patrimonio in crescita a 138 miliardi di euro”

Il Real Estate ha dispiegato le sue ali nel corso del 2024.

Il mercato degli investimenti immobiliari a livello globale chiuderà il 2024 con un volume di poco inferiore agli 800 miliardi di dollari, con un incremento rispetto al 2023 di oltre l’8%.

Gli investitori istituzionali sono tornati ad affacciarsi in maniera preponderante sul mercato del Real Estate e l’attività continuerà in maniera significativa anche nei prossimi dodici mesi – con particolare riferimento agli Stati Uniti, Canada, e l’Eurozona. Si profilano senza dubbio notevoli opportunità di crescita per il mercato del patrimonio gestito, e la propensione alla diversificazione contraddistingue il trend che si è delineato già in maniera evidente nel corso di quest’anno.

Le tendenze sociali e strutturali emerse recentemente, fanno presagire ad una tendenza che nei prossimi dieci anni determinerà una domanda di alloggi e di servizi nelle economie emergenti e di riqualificazione e trasformazione del patrimonio nelle economie mature, sostenendo strategie di investimento differenziate.

Il risparmio gestito attraverso i fondi immobiliari e i Reits si conferma anche nel 2024 un propulsore per la crescita del Real Estate e dell’economia mondiale.

In base a quanto espresso dal Rapporto su “I Fondi immobiliari in Italia e all’estero” realizzato da Scenari Immobiliari, l’Italia segue questo trend positivo e resta al vertice con un patrimonio in crescita a 138 miliardi di euro per il 2024, segnando un +5,3%. Le stime appaiono altresì positive anche per il 2025 (+5,1%).

Basti solo pensare a come nell’arco di un decennio i fondi immobiliari abbiano investito nella nostra capitale 10 miliardi di euro, circa il 15% del totale nazionale. Quasi il 50% dell’investimento complessivo è stato destinato agli uffici mentre il restante 50% ai comparti retail, hospitality e residential.

Il trimestre che si è appena concluso ha confermato questa fase di crescente operatività nel settore degli investimenti immobiliari, che ha beneficiato da un lato del miglioramento del contesto economico – a partire dal taglio dei tassi di interesse da parte delle banche centrali che ha consentito di usufruire di un allentamento delle restrizioni al credito – dall’altro della maggiore efficacia del processo di repricing che ha permesso la stabilizzazione dei rendimenti e il ritorno di investitori core e core plus, soprattutto nel comparto della logistica.

Secondo le stime di Dils, leader in Italia nel settore della consulenza, dell’intermediazione e dei servizi immobiliari, uno dei settori più vivaci del mercato italiano continua a essere quello dell’Hospitality, che da inizio anno è riuscito ad attrarre investimenti per un valore di oltre 1,2 miliardi di euro – segnando +150% rispetto al medesimo periodo del 2023.

Nel terzo semestre di quest’anno sono state registrate le due transazioni più significative e di maggiori dimensioni. Trattasi di un portafoglio di strutture premium situate in Veneto e Toscana, oltre ad una riconversione nel cuore del centro storico della capitale, finalizzata all’apertura di un luxury hotel ad opera di un prestigioso brand di caratura internazionale.

Quest’ultimo deal pone enfasi sulla crescente importanza del settore del lusso nella capitale, a conferma del trend in atto negli ultimi trimestri e destinato a perdurare in futuro.

Il settore Retail, si erge ad asset class regina avendo attratto il maggior volume di investimenti nei primi tre trimestri del 2024, con un ammontare complessivo di circa 2 miliardi di euro.

Un risultato straordinario che scaturisce anche dal perfezionamento del maggior single asset deal della storia del mercato italiano.

Ad aggiudicarselo è stato il gruppo francese Kering – proprietario di marchi come Gucci, Saint Laurent, Bottega Veneta, Balenciaga e Pomellato – che ha rilevato per 1,3 miliardi l’iconico palazzo di via Monte Napoleone 8.

Il settore Retail denota un certo fermento sia sul comparto high street che out of town, testimoniando la vivacità e dinamicità delle trattative.

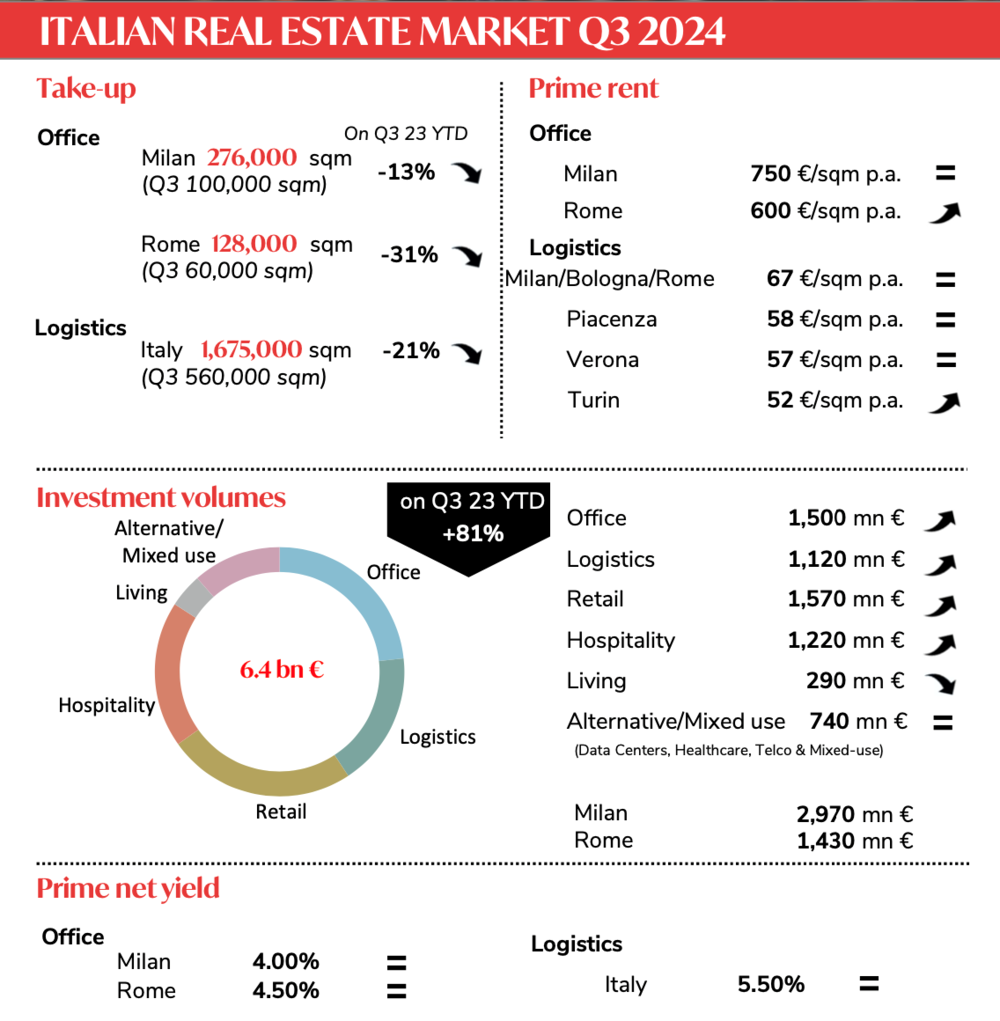

Sul versante della Logistica, gli investimenti hanno evidenziato una crescita significativa rispetto ai trimestri precedenti, raggiungendo nei primi nove mesi un volume complessivo di oltre 1,1 miliardi di euro. Un contributo notevole ai volumi deriva dalla compravendita di un portafoglio di oltre 300 milioni di euro acquistato da un investitore internazionale con profilo core, e da due transazioni di portafogli logistici localizzati nelle aree di Milano, Roma e Piacenza – che insieme superano i 400 milioni di euro. Il prime net yield si mantiene stabile nel corso del terzo trimestre, con un valore pari al 5,5%.

Il mercato occupier della logistica ha registrato nel Q3 un take up pari a circa 560.000 mq, portando il totale da inizio anno a circa 1,7 milioni di mq.

I dati registrati evidenziano il perdurare di una fase di assestamento per l’assorbimento di spazi ad uso logistico che, pur non replicando il risultato straordinario del biennio precedente, conferma tuttavia la nuova dimensione raggiunta dal mercato italiano, ben proiettato verso il quinto anno consecutivo sopra i 2 milioni di mq annui di take-up.

Il comparto degli Uffici conferma di essere un pilastro solido nelle preferenze degli investitori, registrando il miglior risultato trimestrale dell’ultimo biennio, per effetto dei circa 670 milioni di euro investiti nel Q3, che contribuiscono a un totale da inizio anno di oltre 1,5 miliardi di euro, corrispondente al triplo rispetto ai primi nove mesi del 2023.

I deals del terzo trimestre hanno prevalentemente coinvolto i mercati di Roma e Milano (che insieme rappresentano tre quarti del volume totale), sostenuti per la maggior parte da capitali nazionali. Nei due mercati principali non si rilevano variazioni del prime net yield, che si attesta al 4,5% a Roma e al 4% a Milano.

Gli uffici a Roma pesano oltre il 20% a livello nazionale ed il 47,1 % sulla quota di mercato complessivamente detenuta dal patrimonio gestito nella capitale.

Nell’arco del Q3 il mercato occupier di Milano ha registrato un take up pari a circa 100,000 mq, in crescita rispetto al precedente trimestre (+18%) seppur non eguagliando il medesimo periodo del 2023 (-12%).

Analoga flessione si riscontra anche sul totale YTD, pari a 276,000 mq. Nel corso del trimestre del 2024 si conferma il notevole interesse dei conduttori per spazi di grado A/A+ rispondenti ai più alti standard qualitativi (80% del totale nel Q3). Anche in virtù di questo elemento, il Prime Rent ha toccato i 750 €/mq/anno nel corso del secondo trimestre, valore confermato nel trimestre successivo. Il mercato si caratterizza per vivacità e dinamicità in termini di numero di operazioni, in crescita rispetto ai primi nove mesi del 2023.

Nel terzo trimestre dell’anno, l’assorbimento nel mercato di Roma ha raggiunto i 60.000 mq, in crescita sia rispetto al quarter precedente che rispetto al Q3 2023, superando la media registrata nello stesso periodo nei cinque anni precedenti (+67%). Il totale da inizio anno, pari a 128,000 mq, risulta inferiore allo YTD 2023 (185,000 mq), che tuttavia aveva beneficiato della chiusura di operazioni di dimensioni straordinarie.

La penuria di prodotto qualitativamente elevato continua a frenare il potenziale di assorbimento del mercato, allo stesso tempo contribuendo alla crescita del canone prime, che nel Q3 2024 ha raggiunto i 600 €/mq/anno, in linea con le previsioni precedenti.

Il panorama complessivo del mercato immobiliare italiano evidenzia una certa stabilizzazione dei volumi di investimento, ed un maggiore dinamismo.

Si profila all’orizzonte una nuova pipeline di deals in cui il fenomeno di repricing rappresenterà la condizione ideale per intensificare l’attività di scambio, sostenuta da una politica monetaria meno restrittiva e che potrà alimentare la crescita degli investimenti.

L’andamento positivo riscontrato per tutto il 2024 testimonia la fiducia dei mercati e degli investitori nelle asset class più consolidate. L’outlook per il 2025 rimane stabile e sarà trainato sostanzialmente da un’economia globale in generale ripresa.

Diego Scialpi