Le migliori strategie del profit trader John Person. L’articolo mostra varie strategie di trading che funzionano su più livelli temporali nei mercati liquidi, in particolare nelle azioni, negli indici azionari, nei mercati delle materie prime come l’oro o il petrolio greggio e nel trading Forex. Le configurazioni possono essere combinate con indicatori, dandoti l’opportunità di personalizzare la strategia in base alle tue esigenze. L’obiettivo della configurazione è perfezionare il segnale di ingresso. Puoi posizionare il tuo stop in modo sensato e definire la tua personale strategia di uscita.

Modelli e indicatori

John Person ha sviluppato il metodo dei pivot nel Persons Pivot Indicator. Questo si basa su un modello matematico che fornisce livelli di supporto e resistenza. I pivot di Persons utilizzano una media mobile che identifica le condizioni di mercato come rialziste o ribassiste. A seconda dell’orizzonte temporale del trader, la previsione può essere programmata per indicare gli obiettivi di prezzo per il giorno successivo, la settimana successiva, il mese successivo o anche il prossimo trimestre. Queste previsioni possono essere calcolate utilizzando i dati relativi ai massimi, minimi e chiusure in quel determinato intervallo di tempo. John Person determina la sua fascia di target per la prossima sessione secondo questi criteri (maggiori dettagli sul metodo dei pivot nella casella informativa). L’High-Close-Doji è un metodo di filtro che indica una tendenza rialzista o ribassista, considerando anche le medie mobili sotto forma di pivot, motivo per cui non tutte le zone classiche di supporto e resistenza dei pivot vengono sempre prese in considerazione. L’articolo si occupa di un modello di prezzo facilmente riconoscibile che ci aiuta a stabilire con precisione la gestione del rischio, il momento dell’ingresso e l’obiettivo di profitto. Tuttavia, non possiamo mai prevedere come andrà effettivamente ogni singolo trade alla fine. Possiamo solo monitorare la posizione e gestire il rischio. In questo senso, questa semplice configurazione è solo un altro strumento di trading per il tuo set di strumenti. Dovresti usarlo solo se si adatta alla tua filosofia di trading.

Come funziona la configurazione High Close Doji

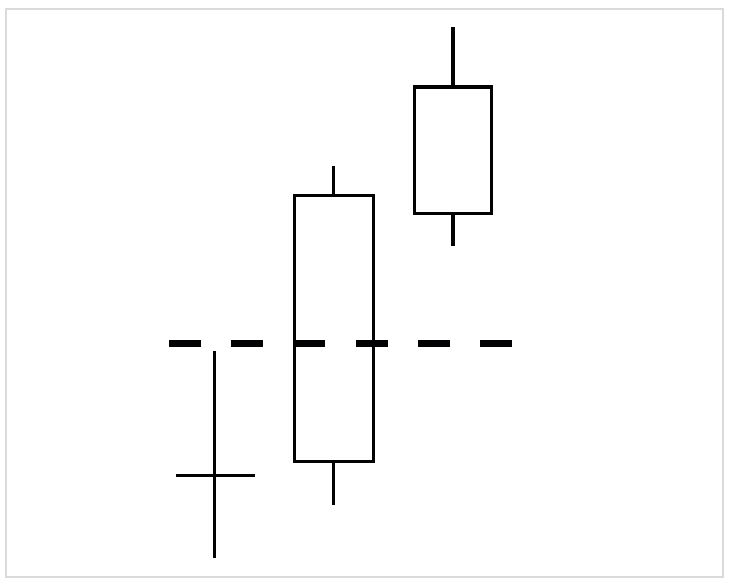

L’ High Close Doji è uno dei migliori setup tra tutti i pattern di candele e può essere utilizzato sia per posizioni long che short. Rigorosamente parlando, dovrebbe essere chiamato “Low-Close-Doji” per una posizione short. Secondo la dottrina delle candele, si forma un Doji quando i prezzi di apertura e chiusura coincidono (o sono molto vicini). È cruciale cercare una conferma da parte del momentum. Se ciò non avviene, è necessario agire. In primo luogo, dobbiamo sempre cercare un Doji. Dopo la sua formazione, nel caso di una posizione long, aspettiamo al massimo tre periodi per una chiusura superiore al massimo del Doji (figura 1). Questo setup è particolarmente promettente, specialmente quando si verifica vicino a una zona di supporto Pivot. Il setup implica quindi criteri specifici che devono essere soddisfatti per ridurre o filtrare i falsi segnali. La flessibilità del setup è elevata; può essere utilizzato su tutti i frame temporali e su quasi tutte le classi di attività. Non è adatto solo ai day trader nel forex o nell’E-Mini S&P, ma anche per azioni e fondi tradati in borsa (ETF). Un Doji è una candela che indica brevemente un mercato equilibrato, con forze di acquisto e vendita approssimativamente uguali. Superare il massimo o il minimo di un Doji suggerisce un ri-posizionamento del mercato. Se il massimo viene superato, i tori sono temporaneamente più forti. Se il minimo viene superato, gli orsi riacquistano potere.

Una Doji si verifica quando i prezzi di chiusura e di apertura sono molto vicini tra loro (prima candela). Il massimo della candela Doji è la linea del segnale (tratteggiata). Se c’è una chiusura sopra questa linea entro le tre candele successive, abbiamo un modello Doji con chiusura alta.

Fonte: https://www.personsplanet.com

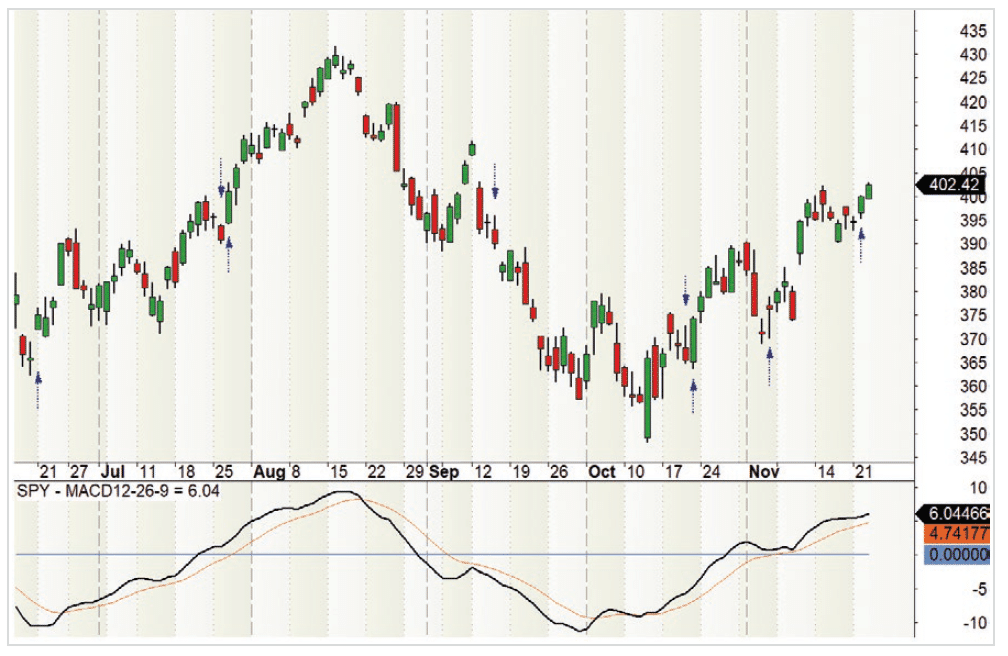

Lo SPY mostra Doji più spesso a causa dei suoi brevi orari di negoziazione negli Stati Uniti. Le direzioni di trading corrispondenti dopo un Doji sono contrassegnate da frecce nel grafico. Non tutti i segnali si trasformano in un’operazione vincente. Tuttavia, un trader esperto sarà in grado di trasformare un falso segnale in qualcosa di positivo. Ad esempio, se un segnale long fallisce, puoi posizionarti immediatamente sul lato short. Lo stesso vale per il caso inverso. Il MACD è mostrato nella sezione inferiore del grafico. Questo indicatore di momentum supplementare potrebbe essere utilizzato come filtro di trading. Se durante il corso del prezzo si presenta un segnale long, mostrato anche dal MACD, il tasso di successo dovrebbe aumentare.

Fonte: www.amibroker.com

Esempi di trading

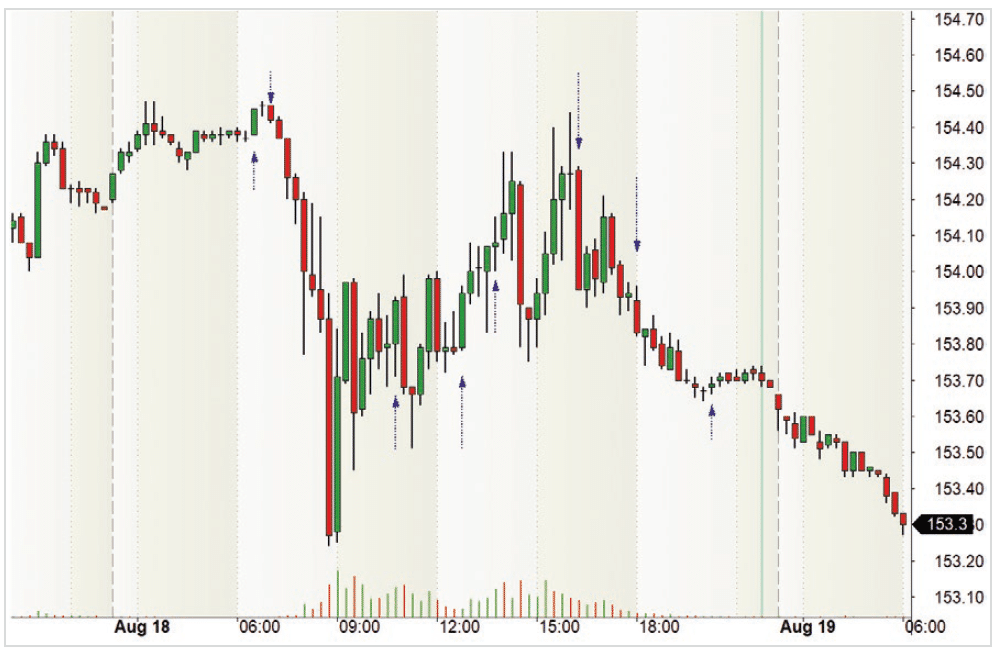

Nella figura 2, si vede l’ETF SPY con diversi segnali long e short. È estremamente liquido, tiene traccia dell’S&P 500 ed è molto popolare perché consente di muovere grandi posizioni di trading. A causa della breve sessione di trading statunitense dalle 15:30 alle 22:00 (ora europea), ci sono molte lacune. Questo potrebbe sembrare un inconveniente, ma una singola candela mostra in quale intervallo di prezzo si è verificato il volume di trading più alto. Superare un massimo o un minimo ha un grande impatto psicologico. Quando cerchiamo Doji appropriati come segnali preliminari, quelli preziosi sono quelli che hanno contemporaneamente una ombra lunga superiore e inferiore. In altre parole, il Doji dovrebbe avere almeno una dimensione media. Un Doji molto piccolo ha il difetto di poter essere facilmente superato da movimenti casuali, portando a una precisione del segnale ridotta. Inoltre, la distanza tra il prezzo di chiusura del Doji e il suo massimo o minimo è relativamente piccola. Il target successivo poi non è sempre sufficientemente lontano per creare un trade redditizio. Con un trade 1:1, il target è esattamente alla stessa distanza dello stop. Se si opera con un piccolo Doji, si introduce una componente casuale più elevata nel processo di trading. Ad esempio, un movimento contrario insignificante potrebbe attivare lo stop loss e il mercato potrebbe successivamente tornare nella direzione originariamente prevista. Se un trader desidera comunque operare con un piccolo Doji, dovrebbe utilizzare un supporto informale da un indicatore di momentum. Questo dovrebbe indicare la direzione del movimento del prezzo e dovrebbe corrispondere al segnale di trading della candela. Nella figura 2, nella parte inferiore del grafico, viene mostrato un MACD, un esempio di indicatore di momentum. Si possono utilizzare molti altri indicatori, il trader dovrebbe sceglierne uno che si adatta a lui. Di solito, i trader hanno le loro preferenze e l’indicatore preferito gode di una maggiore fiducia. Con un rapporto rischio/rendimento di almeno 1:1, la durata della detenzione dovrebbe essere relativamente breve. Se consideriamo un grafico giornaliero, il trade dovrebbe essere chiuso entro cinque giorni al massimo. Nella figura 3, viene mostrato un altro esempio, questa volta nel trading intraday. Anche se la teoria dei pattern candlestick è valida, i trader intraday devono procedere con molta attenzione. A seconda del bene tradato, è necessario prestare attenzione agli orari di trading e alle notizie economiche pertinenti. Le principali ore di trading contengono sempre il volume di trading più alto e offrono quindi i segnali tecnici più precisi. Tuttavia, non bisogna sottovalutare l’influenza delle notizie. Ad esempio, se un chiaro segnale di trading appare alle 14:29, un minuto dopo la situazione potrebbe essere completamente diversa, poiché spesso vengono pubblicate nuove notizie alle 14:30. Questo setup di trading offre in generale la possibilità di utilizzare stop loss dinamici e altre modalità di uscita. Quanto flessibile un trader vuole essere, deve essere deciso individualmente. Soprattutto nel trading intraday, l’uso di algoritmi è vantaggioso. Il setup del High Close Doji può essere facilmente programmato. In questo senso, il trader ha la libertà di scelta. Tuttavia, l’algoritmo non dovrebbe essere in esecuzione per l’intera giornata. Come già menzionato, ci sono periodi di trading in cui notizie sorprendenti possono portare a perdite dolorose o guadagni inaspettati.

Il principio di base della doji high close funziona anche nel trading intraday. Solo in questo giorno esemplificativo sono stati creati otto segnali di trading. Sebbene i principi di base della configurazione rimangano gli stessi, è necessario tenere conto degli orari e delle notizie quando si fa trading intraday. Fondamentalmente, dovrebbero essere selezionati i segnali di trading che emergono durante il periodo di trading principale. In effetti, è probabile che le doji si verifichino ancora più frequentemente al di fuori di tale orario, ad esempio alle 4:00 del mattino. Tuttavia, tali candele perdono significato senza volume di trading e dovrebbero quindi essere trattate con cautela. Un trader ha bisogno del volume e della volatilità dei trade per operare con successo, ed entrambi sono disponibili solo durante le ore di punta del trading scambi. Di solito ci sono date fisse per le novità più importanti in modo che il trader possa prepararsi ad affrontarle.

Fonte: www.amibroker.com

Conclusione

La strategia di trading contiene tutti i componenti per la longevità. Se si utilizza il high close doji nel trading intraday, lo stress di trading risultante dovrebbe essere assolutamente preso in considerazione. Devono esserci regole coerenti, soprattutto quando si chiude una posizione. La chiave del successo nel trading risiede nella Doji stessa, che nella teoria delle candele è un modello calmo a breve termine. Ciò comporta inevitabilmente una limitazione dell’arco temporale. Un Doji nel grafico a 1 minuto ha poco effetto. Il trade può ancora funzionare, ma la percentuale di casualità nell’andamento dei prezzi è statisticamente più elevata. Prima che un trader utilizzi il setup per la prima volta, dovrebbe riflettere attentamente su come si presenta il suo scenario di uscita. Solo allora la sua vita di trading quotidiana rimarrà priva di stress.

Persons Pivots

I Person Pivot si basano sui classici punti pivot, che vengono calcolati dal prezzo massimo, minimo e di chiusura del periodo precedente [Pivot = (H+L+C)/3]. La differenza è che i Person Pivot tengono conto di una media mobile dei punti pivot. La posizione dei punti pivot e della media mobile l’uno rispetto all’altro consente di creare una prospettiva tecnica che può essere rialzista, neutrale o ribassista. Su questa base viene poi filtrato quali supporti e resistenze dei pivot potrebbero essere rilevanti nel periodo successivo. Un calcolatore del pivot può essere trovato al sito

https://www.personsplanet.com/pivot.

Riassunto della strategia

Nome della strategia Persons High-Close-Doji

Tipo di strategia: Strategia di rottura

Orizzonte temporale: Grafici da 5 a 15 minuti per il trading intraday a breve termine; tempi più ampi nello swing trading

Setup: La chiusura delle tre candele successive è superiore al massimo della candela Doji.

Ingresso: Tramite ordine di Buy-Stop

Stop Loss: Sotto il minimo più basso delle ultime quattro candele o sotto il minimo della Doji (più aggressivo)

Take Profit: Con un rapporto rischio/rendimento di 1:1

Trailing Stop: Gestione facoltativa del rischio e del denaro: rischio massimo 50% del margine dei futures per il day trading; 100% sullo swing trading.