Guadagni sul mercato azionario ogni 16 settimane

È possibile battere il DAX sul lungo termine se si investe per meno del 40% del tempo? C’è un ritmo ricorrente sul mercato azionario tedesco e può essere utilizzato per fare soldi regolarmente? Thomas Gebert pensa di sì, e con la sua strategia delle 16 settimane ci ha presentato un set di regole predisposte proprio a questo.

Gebert ha pubblicato la sua strategia delle 16 settimane per la prima volta nel suo libro “Cosa fare quando arriva il momento”, pubblicato nel 2016. La rivista finanziaria Focus Money l’ha perfino nominata “La migliore strategia di borsa al mondo” nella storia di copertina del numero 37/2016. Quattro anni dopo la prima uscita, vogliamo controllare se riesce ancora a guadagnare. Thomas Gebert è coinvolto nella borsa da molto tempo, e sviluppò l’indicatore azionario Gebert, molto apprezzato, nel 1993. Scoprì che con l’aiuto di quattro fattori di influenza noti, interesse, dollaro USA, inflazione e stagionalità, è possibile battere il DAX sul lungo termine. Dal 1996 ha pubblicato i segnali di acquisto e vendita dei suoi indicatori per il mercato azionario sulla rivista finanziaria Der Shareholder. Dopo oltre 20 anni dalla prima pubblicazione, questo indicatore si è comportato bene e ha superato significativamente in performance il DAX.

Ecco come funziona la strategia delle 16 settimane

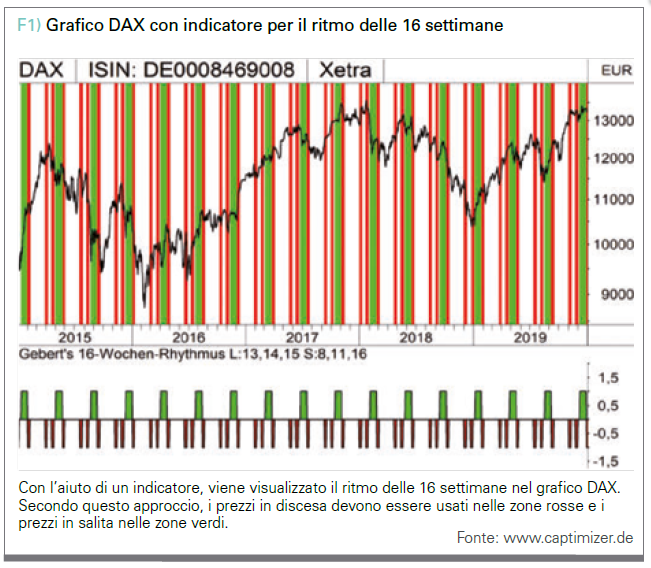

In quanto sostenitore dell’analisi quantitativa, Gebert ha già controllato un’ampia varietà di strategie utilizzando i dati storici. Nel suo libro “Il Grande Gebert” egli mostra numerosi approcci che hanno un vantaggio statistico. Nelle sue investigazioni, ha notato che 16 settimane sono uno spazio di tempo relativamente comune fra un massimo e minimo. Da questo deriva un ciclo ripetuto della durata di 16 settimane. Gebert ha esaminato le settimane individuali all’interno di questo ciclo calcolando le loro performance medie. Ha scoperto che ci sono settimane che sono significativamente buone, ma anche altre che mostrano dei ritorni particolarmente scarsi. Ha identificato le settimane 8, 11 e 16 come particolarmente deboli, e le settimane 13, 14 e 15 come settimane forti. Nel 1959, Gebert esaminò questo ciclo sul lungo termine, con ragguardevoli risultati. Per implementare la strategia, si acquista un DAX ETF all’inizio della settimana 13 e lo si trattiene fino al termine della settimana 15. Dato che le tre settimane sopra la media sono consecutive, sono richieste solo due transazioni (una vendita e un acquisto) per l’implementazione. All’inizio della settimana 8, 11 e 16, si acquista uno ShortDAX ETF e si punta sulla caduta dei prezzi. Al termine di ciascuna settimana, lo ShortDAX ETF viene nuovamente venduto. Per poter trarre beneficio dalle tre settimane particolarmente cattive del ciclo, tuttavia, sono richieste sei transazioni, dato che le settimane negative non si verificano di fila. Il ritmo delle 16 settimane può anche essere visualizzato sul grafico o integrato in un sistema di trading utilizzando un indicatore che detta il ritmo (vedi figura 1). I valori dell’indicatore al di sopra dello zero significano prezzi in salita e i valori al di sotto dello zero significano prezzi in caduta. Con l’aiuto di una data fissa, che fissa l’inizio della prima settimana del ciclo, si può calcolare il ritmo in maniera relativamente semplice in entrambe le direzioni. Ad esempio, il lunedì 6 gennaio 2020, è iniziato un nuovo ciclo di 16 settimane con la prima settimana. È critico notare, tuttavia, che non c’è davvero un background causale, sul perché esista esattamente questo ritmo di 16 settimane sul mercato tedesco e cosa lo inneschi.

Performance sensibilmente superiori grazie alla scala lineare

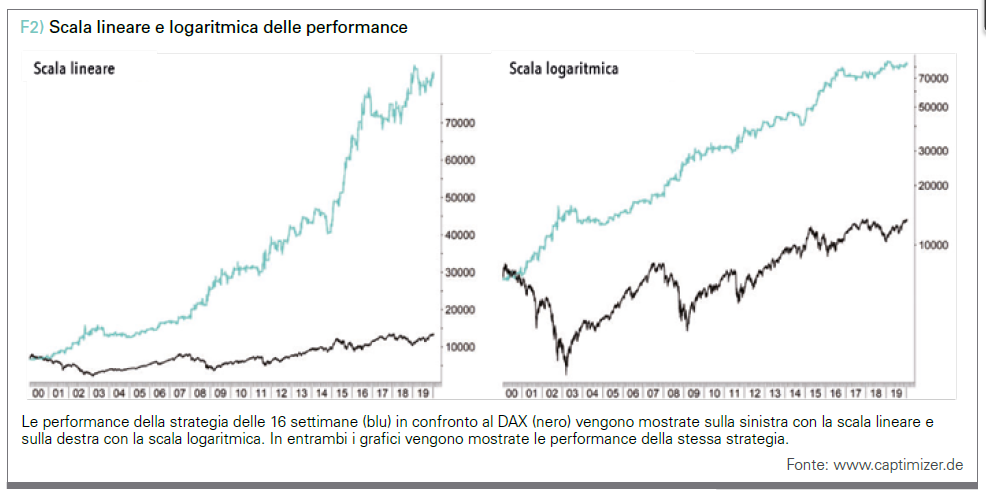

Non solo sul libro e sul sito Web di Gebert, ma anche all’interno di molte riviste finanziarie, la performance della strategia viene spesso raffigurata utilizzando una scala lineare. Come risultato, le performance superiori in confronto al DAX sono decisamente drammatiche (vedi figura 2, grafico sinistro). Tuttavia, questo distorce le performance poiché l’effetto dell’interesse composto non viene eliminato. È diversa la cosa con la scala logaritmica, che si può vedere nel grafico di destra della figura 2.

Qui, gli stessi cambiamenti in percentuale corrispondono alle stesse distanze sull’asse Y. Come risultato, l’effetto dell’interesse composto non distorce la percezione delle performance. Con la scala lineare, un certo cambiamento di valori corrisponde ad una certa distanza sull’asse Y. Diamo un’occhiata all’anno 2019 in figura 2. Quando andiamo sulla scala lineare, sembra che la strategia delle 16 settimane si sia decisamente lasciata alle spalle il DAX. Sfortunatamente, questo non corrisponde alla realtà, poiché nel 2019 il DAX con oltre il 25% di crescita risulta chiaramente in testa alla strategia delle 16 settimane di circa il 2%, cosa già visibile chiaramente in figura 2 sul grafico di destra con la scala logaritmica. In termini di valore, la strategia delle 16 settimane ha guadagnato più denaro, ma solo perché aveva già significativamente più denaro al limite dell’anno. Se si guadagnano € 1.000 l’anno con un capitale di € 100.000 e qualcun altro genera lo stesso reddito con soli € 10.000, le due cose non possono essere equiparate. Ma è esattamente quello che viene fatto con la scala lineare e i € 1.000 corrispondono ad una certa distanza fissa sull’asse Y.

Investire raramente, minimizzare i rischi

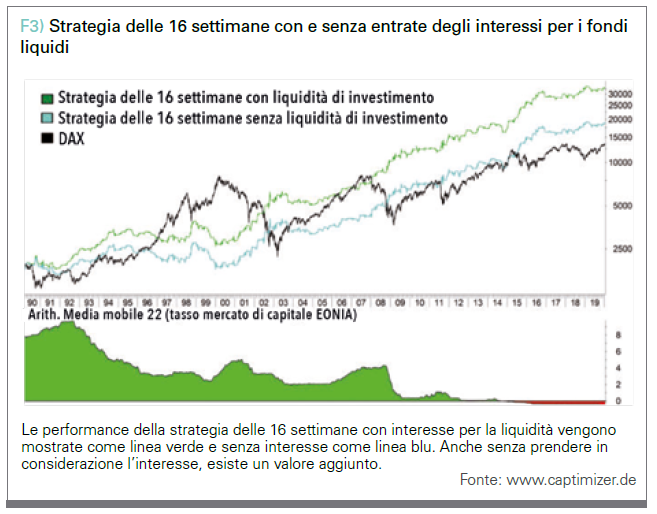

Durante l’intervista, Thomas Gebert affermò riguardo la strategia delle 16 settimane: “Non volevo massimizzare il profitto possibile con questa strategia, ma minimizzare il rischio.” A sua opinione, il rischio della strategia delle 16 settimane è basso, poiché nelle 16 settimane di un ciclo si investe solo per sei settimane in totale. Nel 62,5% del tempo, la strategia non è assolutamente investita e il denaro può essere investito al tasso di mercato. Questo significa che la strategia è esposta al rischio di mercato per il 37,5% del tempo. In aggiunta, durante le sei settimane in cui si investe, ci si affida ai prezzi in salita per tre settimane e ai prezzi in discesa per le altre tre settimane. Ne segue che la strategia è posizionata in una maniera che in media è direzionalmente neutrale. Gebert sottolinea che l’utente non fa una puntata direzionale con questa strategia e perciò il rischio è minimo. Anche se i movimenti di prezzo dovessero seguire una distribuzione statistica casuale, ci si può aspettare che questa strategia quantomeno non produca delle perdite sul lungo termine. Dato che la strategia delle 16 settimane è investita solo per il 37,5% del tempo, si possono raccogliere gli interessi sul mercato di capitale nel rimanente 62,5% del tempo. Tuttavia, dal 2014 questa opzione è raramente possibile (vedi figura 3). Mentre negli anni 1990 alle volte si poteva ottenere anche l’8% nel mercato di capitale, il tasso del mercato di capitale EONIA è ormai in negativo da molti anni. Anche con alcune banche e broker, gli investitori ora devono pagare degli interessi di penalità se parcheggiano il denaro nei propri conti corrente. Nel calcolo a ritroso della strategia delle 16 settimane, i fondi liquidi vengono investiti al tasso del mercato di capitale disponibile, cosa che ha assicurato un ritorno base fino al 2014. Nel caso di strategie di investimento che non sono investite nel mercato azionario per la maggior parte del tempo, bisogna controllare una possibile modifica delle performance della liquidità senza interessi. La figura 3 mostra le performance della strategia delle 16 settimane con interesse per la liquidità come linea verde e senza interesse come linea blu. Diventa chiaro che anche senza prendere in considerazione gli interessi, esiste un valore aggiunto.

Long, short oppure long e short?

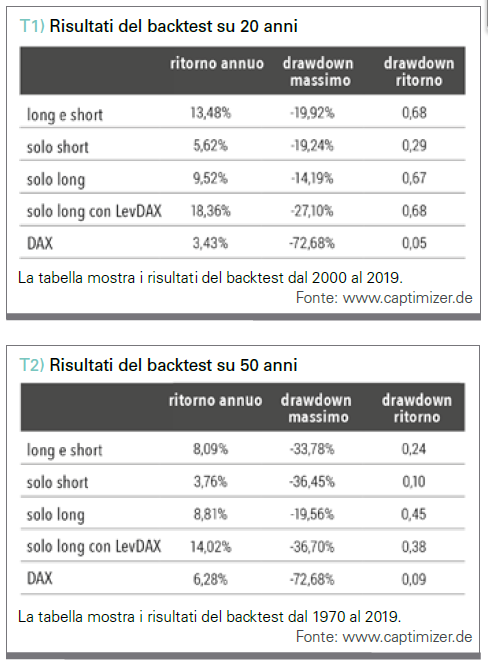

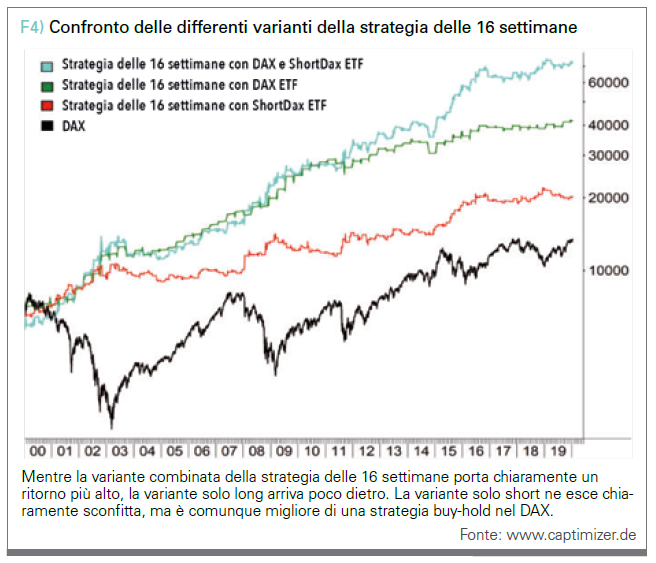

Suddividere la strategia delle 16 settimane in una variante solo long o in una variante solo short produce degli effetti interessanti. Con la variante solo long, il denaro viene investito solo in un DAX ETF nelle tre settimane forti dalla 13 alla 15 del ciclo di 16 settimane. Questo riduce il numero di transazioni richieste da otto a due ogni 16 settimane. Questo fa risparmiare sui costi di transazione e aumenta la facilità di implementazione. Nella variante solo short, gli investimenti vengono fatti in un ShortDAXETF solo nelle tre settimane negative 8, 11 e 16. Dato che le tre settimane negative non sono consecutive, il numero di transazioni richieste cala solo leggermente, da otto a sei per le 16 settimane. Se si confronta lo sviluppo della variante combinata della strategia delle 16 settimane con le varianti solo long e solo short in figura 4, si noterà che la variante solo long è significativamente migliore rispetto alla variante solo short. Con la variante combinata, tuttavia, la variante solo long non riesce a tenere il passo nell’anno 2000, almeno nel backtest a 20 anni. Tuttavia, come si può vedere dalla tabella 1, entrambe le varianti sono alla pari quando si osserva il rapporto rischio/ritorno.

La variante solo short si comporta significativamente peggio in termini di ritorno e di rapporto rischio/ritorno, ma sempre meglio di una strategia buy-hold nel DAX. Il ritorno più alto si potrebbe ottenere con una variante solo long e leverage, che non investe in un DAX ETF ma in un LevDAX ETF. Tuttavia, gli utenti devono pagare anche un ritorno annuale medio di oltre il 18% con un fattore di stress più alto, ossia sotto forma di diminuzione interna massima leggermente superiore al 27%. In termini di rapporto rischio/ritorno, questo approccio di 0,68 è alla pari con la variabile combinata. Tuttavia, se viene portato avanti il backtest su oltre 50 anni fino al 1970, l’ordine cambia. Ora la variante solo long è in testa anche rispetto alla versione combinata in termini di ricavo, ma comunque dietro alla versione con leverage. La versione solo long è ora in cima in termini di rapporto rischio/ritorno. Tutti i dati si possono trovare in tabella 2.

Conclusione

Vale la pena notare che la variante solo long dal rischio comparativamente basso può realizzare profitti anche durante i periodi negativi pronunciati sul mercato azionario, come negli anni dal 2000 al 2002 o nel 2008, anche se questa variante della strategia può puntare solo sui prezzi in salita. Anche nel difficile anno per il mercato azionario del 2018, nel quale il DAX perse oltre il 18%, la variante solo long si comportò comparativamente bene con il -2,7%. Quindi c’è un qualche motivo per concentrarsi sulla variante solo long.

Oliver Paesler

Oliver Paesler non solo sviluppa strategie di investimento, ma anche software appropriati per creare e testare con Captimizer (www.captimizer.de). Gli investitori privati possono seguire le sue strategie con il robot di investimento RoboVisor (www.robovisor.de). Condivide la sua conoscenza sul suo canale YouTube (www.youtube.com/c/OliverPaesler) ed è un autore specializzato.