Come eliminare il rischio dai dati trimestrali

Chi non ha avuto la tentazione di tradare i grandi movimenti di prezzo delle azioni spesso a due cifre percentuali dopo i dati trimestrali? Indipendentemente dall’umore sul mercato, le azioni individuali mostrano sempre forti movimenti in base ai dati trimestrali. Grazie ai certificati knock out, questi eventi possono anche essere tradati con un rischio gestibile.

Tradare i risultati trimestrali

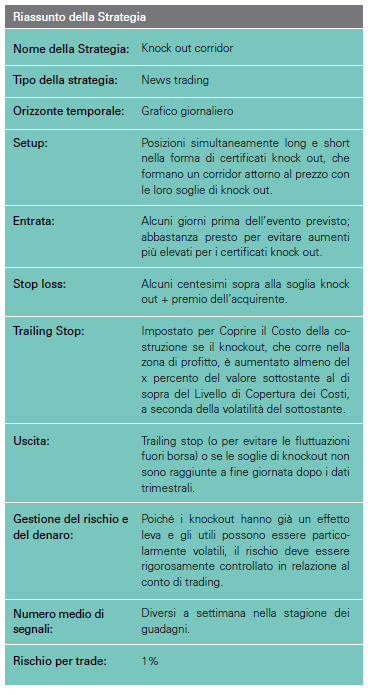

I risultati trimestrali spesso causano forti fluttuazioni ai prezzi delle azioni, a causa del fatto che di solito sono pubblicati dopo le ore di mercato e al di fuori degli orari di apertura. La direzione del movimento che ne risulta è difficile da prevedere, poiché il semplice mancato rispetto delle aspettative può portare a grandi balzi. Anche se numerosi titoli statunitensi possono in linea di principio essere tradati anche fuori borsa direttamente nel periodo di pubblicazione dei dati, a causa dei mercati prevalentemente chiusi e della mancanza di volume, ciò può anche essere accompagnato da forti fluttuazioni senza una chiara direzione. In molti casi, la pubblicazione dei prezzi è spesso seguita da una conference call, in cui la direzione fornisce ulteriori spiegazioni e alla fine risponde alle domande degli analisti. Di conseguenza, ciò può cambiare l’umore degli investitori, ad esempio a causa di ulteriori dettagli e delle prospettive future presentate. Agire in queste situazioni richiede nervi saldi. In particolar modo per le azioni statunitensi, le fluttuazioni avvengono tra gli orari di apertura del mercato. Mentre i prezzi in questa fase si muovono rapidamente, ma soprattutto senza grandi sbalzi, i prezzi pubblicati mostrano di solito un netto balzo il giorno successivo all’apertura del mercato o addirittura prima che il mercato apra. In questa fase, sarebbe interessante sedersi e attendere (per noi europei è notte) ed essere in grado di usare un po’ del gap per l’apertura del giorno successivo come profitto.

Scopo della strategia knock out corridor

Qui è dove inizia il knock out corridor. Questa strategia sfrutta alcune funzionalità dei popolari prodotti a leva, che sono in grado di trarre un profitto in entrambe le direzioni, indipendentemente dalla valutazione del mercato sui risultati trimestrali. Per fare ciò, è importante tradare titoli che negli ultimi trimestri hanno avuto la tendenza a fare salti importanti. Ciò potrebbe essere osservato, ad esempio, presso AMD o Tesla, dal momento che questi valori erano spesso esposti a un grande scetticismo del mercato e anche a grandi posizioni short (o lo sono ancora). Una situazione così tesa porta spesso a forti reazioni verso i risultati trimestrali. Ad esempio, dopo aver annunciato un accordo di licenza con la Cina come parte della pubblicazione dei dati trimestrali, AMD è cresciuto di oltre il 50% il 22 aprile 2016. La strategia qui presentata si basa sull’acquisto di certificati knock out long e short prima delle fluttuazioni dei prezzi previste (ma con una direzione precedentemente sconosciuta) e ciascuno con un prezzo base relativamente vicino al prezzo corrente. Vengono quindi utilizzati prodotti leva con un rischio massimo di perdita nell’ammontare del prezzo del certificato rispetto alle variazioni di prezzo potenzialmente molto maggiori del sottostante. L’obiettivo è quello di far cadere uno dei certificati nel knock-out attraverso un atteso forte movimento dei prezzi e di realizzare un profitto complessivo con l’ulteriore sviluppo dei prezzi del certificato non arrestato.

Impostazione della strategia e aspetti importanti nella scelta dei certificati knock-out

Ci sono ancora alcuni punti da considerare nella scelta dei certificati knock out. I loro prezzi sono costituiti dalla quota di prezzo dell’asset sottostante superiore o inferiore alla soglia di knock out e al livello di finanziamento. Inoltre, con questa strategia, lo spread dei prodotti di leva viene pagato due volte. Pertanto, si dovrebbe prestare attenzione ai componenti che non dipendono dal prezzo base. Si preferiscono i certificati knock out con uno spread assoluto molto ridotto. Soprattutto con i knock out con un rapporto di abbonamento di 0,1 o 0,01, uno spread apparentemente piccolo nel prezzo knock out può essere costoso. Il premio è ancora più importante in quanto può indicare se un emittente si sta assicurando attraverso opzioni, ad esempio, che possono essere significativamente più costose, poiché in caso di un knock out questa parte è completamente persa. Per calcolare il premio, si può utilizzare la seguente formula per i valori prevalentemente statunitensi:

Costi di finanziamento = prezzo knock out / rapporto di abbonamento + (prezzo base – valore base del tasso di cambio) / tasso di cambio EUR / USD

Questa formula può essere applicata ai prezzi bid e ask. In questo modo, può essere calcolato da quale prezzo si verificherebbe il knock-out, in modo che questa soglia possa essere garantita da un ordine stop loss posto sopra di esso. Finora, l’autore non ha avuto brutte esperienze con gli ordini stop loss noti all’emittente, anche con volumi a cinque cifre. Nel caso del prezzo ask, si può determinare quanto alto sarà il premio. Poiché questa strategia prevede tatticamente il knock-out di uno dei certificati utilizzati, almeno per questo prodotto c’è una perdita del premio. Per questo motivo, alcuni emittenti aggiungono costi aggiuntivi al prezzo ask. Questi prodotti possono essere rapidamente riconosciuti dalla vasta gamma, a volte anche prima del punto decimale, tra i prezzi bid e ask. Si consiglia di monitorare gli emittenti interessati e i loro prodotti. Ad esempio, questi premi si verificano solo pochi giorni prima dei dati trimestrali. Tuttavia, a causa dei movimenti dei prezzi, che sono ancora possibili prima dei dati, i tempi di acquisto non dovrebbero essere anticipati di troppo. Se non può essere evitato, è anche possibile acquistare prodotti scaglionati. A tal fine, vengono acquistati almeno due knock out short e long, le cui soglie di knock out sono circa il quattro e sei percento dal prezzo corrente del sottostante. Se poi si verifica un movimento dei prezzi nel sottostante di circa il due percento, le posizioni vengono scomposte prima dei numeri, in modo che le soglie di knock out dei prodotti rimanenti siano di nuovo circa il quattro percento sopra e sotto il sottostante. Se si conosce una probabile tendenza delle fluttuazioni, sarebbe anche possibile qui spostare le soglie di knock out di conseguenza, al fine di, ad esempio, consentire a un crash più probabile, a causa di una soglia knock out più vicina, di correre più veloce verso il knock out. Pertanto, le distanze tra le soglie di knock out potrebbero essere del tre percento superiori al prezzo corrente per il knock out short e del due per cento al di sotto del prezzo per il knock out long. Non appena i certificati sono stati acquistati e nessuna posizione deve essere regolata, si può attendere il giorno successivo ai dati trimestrali. Se il balzo atteso dei prezzi non si materializza, le posizioni possono essere chiuse o continuare ad essere tradate a propria discrezione. Poiché si annullano a vicenda, almeno un knock out con i guadagni stimati più bassi, potrebbe essere nuovamente venduto.

Esempi di utilizzo del knock out corridor

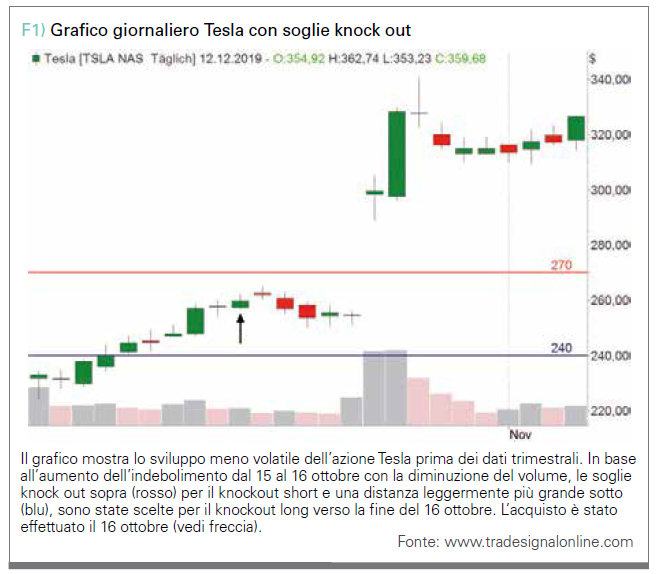

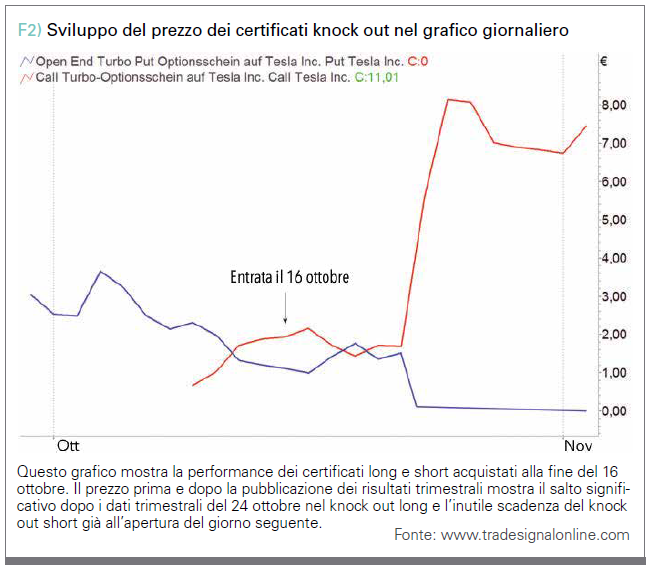

Utilizzando un esempio con Tesla come sottostante, la reazione al risultato trimestrale del 23 ottobre 2019 dovrebbe essere presa in considerazione al fine di far luce sulla strategia. La figura 1 mostra il grafico dell’azione Tesla nel periodo corrispondente. Qui sono mostrate due soglie di knockout. La soglia superiore (rosso) per un knockout short con una barriera di $ 270, è leggermente al di sopra del recente massimo e lascia spazio a piccole fluttuazioni giornaliere. Va notato che l’acquisto viene effettuato pochi giorni prima dell’evento. La soglia inferiore (blu) per il knockout long con una barriera di $ 240 è una distanza simile nei due giorni precedenti alla data di uscita. Ciò significa che il movimento dei prezzi è relativamente centrale. Tuttavia, questo non può sempre essere assunto. Il lettore attento avrà anche notato che la linea blu è stata interrotta l’8 ottobre. Pertanto, è necessario un certificato knockout long, emesso in tempo utile prima dell’evento. A causa dell’aumento dei prezzi fino al 17 ottobre, la scelta potrebbe scendere a una soglia short più alta. Fino ad allora, molti dei certificati knock out considerati non avevano premi significativamente più elevati; alcuni addirittura fino a un giorno prima dell’evento. Sulla base di queste barriere knock out, sono stati selezionati due prodotti adatti. Questi provengono da diversi emittenti, che possono aiutare a mascherare un po’ la strategia con volumi più grandi (a condizione che si acquisti attraverso il trading diretto). È il knock out long con il WKN VE2QK1 e una barriera knock out a $ 240 e il turbo infinito short con il WKN UY295V e una barriera knock out di $ 270. Quest’ultimo è rappresentativo di un prodotto simile con il WKN VE1PLS, che è stato anch’esso utilizzato (questo prezzo non è più disponibile in Tradesignal, ma i prezzi intraday del certificato sono disponibili per l’autore). Le cronologie dei valori di entrambi i certificati sono mostrate nella figura 2. Entrambe hanno un rapporto di abbonamento di 0,1. Non ci sono stati premi significativi il 16 ottobre. Pertanto, l’acquisto è stato effettuato a prezzi di chiusura di 1,26 euro per il knock out short e 1,99 euro per il knock out long in quel giorno. Il 24 ottobre, il knock out short scade al di sopra del segno di $ 270 a causa dell’aumento non quotato in borsa dell’azione Tesla. Il knock out long, d’altra parte, ha mostrato il salto nel sottostante e la mattina del giorno seguente era già a 5,61 euro. Il trade è già ad un totale di 2,36 euro in più. Alla fine del 25 ottobre, la posizione era già di 4,88 euro nella zona di profitto. Immediatamente dopo il primo forte movimento del mercato, il rimanente knock out può essere tradato con metodi individuali come chiusura immediata, trailing stop, scaling out o simili.

Conclusioni

La strategia del knockout corridor presentata qui sfrutta le proprietà dei certificati knock out al fine di ridurre il rischio derivante dai grandi movimenti del mercato dovuti ai dati trimestrali. Limitando la perdita massima grazie alla barriera knock out e al controllo preciso dei costi del certificato, in queste situazioni è possibile implementare operazioni redditizie e meno rischiose.

Matthias Waldhauer

Matthias Waldhauer è un tecnico informatico e sviluppa sistemi di assistenza alla guida a tempo pieno per un grande costruttore di veicoli. Per 17 anni ha tradato azioni e prodotti di leva principalmente sulla base dell’analisi dei brevetti, dell’azione dei prezzi e dei suoi metodi di analisi per il flusso degli ordini e i pattern dei prezzi.