Un approccio semplice e redditizio

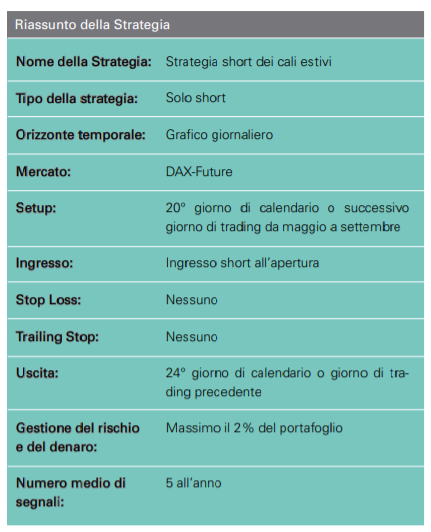

Questa semplice strategia fornisce un totale di cinque segnali short durante i mesi estivi di ogni anno. Si basa sull’interazione delle date di scadenza sul mercato delle opzioni con fattori stagionali.

Panoramica

Ogni terzo venerdì del mese c’è un piccolo calo, e ogni tre mesi uno grande. Ciò perchè le opzioni sul DAX scadono alle 13:00 e le opzioni sulle azioni del DAX scadono alle 17:30. La data di scadenza descrive la data entro la quale un’opzione può essere esercitata al più tardi. Se l’opzione non viene esercitata entro la data di scadenza perché quotata ‘out of the money’ e priva di valore intrinseco, scadrà e il sottostante non potrà più essere acquistato o venduto alle condizioni pattuite nell’opzione. Ciò è positivo per chi sottoscrive un’opzione perché raccoglie il premio dall’acquirente dell’opzione. Tuttavia, in qualità di sottoscrittore, durante il periodo si assume il rischio potenzialmente elevato che l’opzione finisca (ulteriormente) in the money.

L’idea

La strategia si basa sulle interrelazioni della cosiddetta teoria del massimo dolore. Di conseguenza, gli investitori istituzionali sono generalmente posizionati long in azioni nel loro portafoglio di base. Al fine di migliorare il rendimento nelle fasi senza tendenza, sottoscrivono opzioni call su queste azioni e quindi agiscono come sottoscrittori. Queste opzioni di acquisto coperte (covered call) scadono il terzo venerdì di ogni mese come descritto.

I meccanismi sono i seguenti: può darsi che alcune di queste covered call siano state a loro volta coperte da posizioni long in future. Se le opzioni scadono ora, le posizioni future rimanenti sarebbero posizioni long dirette. Per evitarlo, esse vengono chiuse dagli investitori istituzionali se la controparte delle opzioni non si applica più. Ciò significa che c’è un’offerta aggiuntiva di future sul mercato ed i prezzi tendono a muoversi verso il basso.

Questo effetto può essere osservato su molti mercati azionari. È particolarmente forte quando vi è un elevato interesse aperto nelle opzioni sugli indici, ovvero vi è un numero particolarmente elevato di posizioni che sono a loro volta potenzialmente coperte con un numero corrispondente di future.

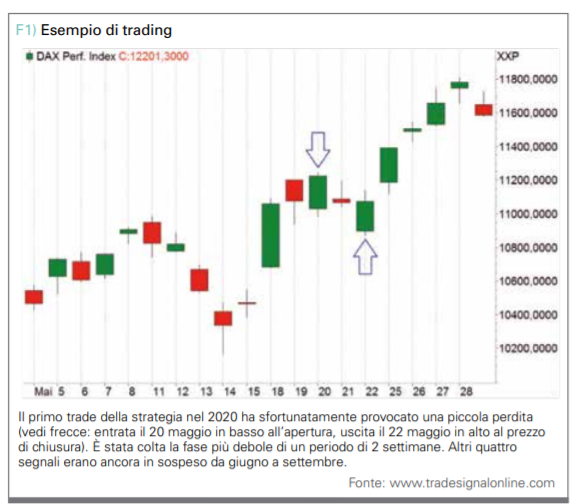

Regole di trading

Per beneficiare semplicemente della scadenza, andiamo short nel DAX dopo l’apertura nel 20° giorno di calendario del mese. Se questo giorno cade in un giorno festivo o in un fine settimana, l’orario di vendita verrà posticipato al giorno di trading successivo. La posizione è mantenuta fino alla fine del 24° giorno di calendario. Se il 24 cade in un giorno festivo o in un fine settimana, la posizione short verrà chiusa il giorno di trading precedente. Siamo quindi posizionati short nel DAX per un massimo di cinque giorni di calendario e quattro notti. Tuttavia, questa strategia non viene implementata tutti i mesi dell’anno, ma solo cinque volte: nei mesi di maggio, giugno, luglio, agosto e settembre. Il motivo è che sono i classici mesi estivi in cui il mercato tende ad essere più debole rispetto agli altri mesi (classico effetto Halloween).

Maggiori informazioni

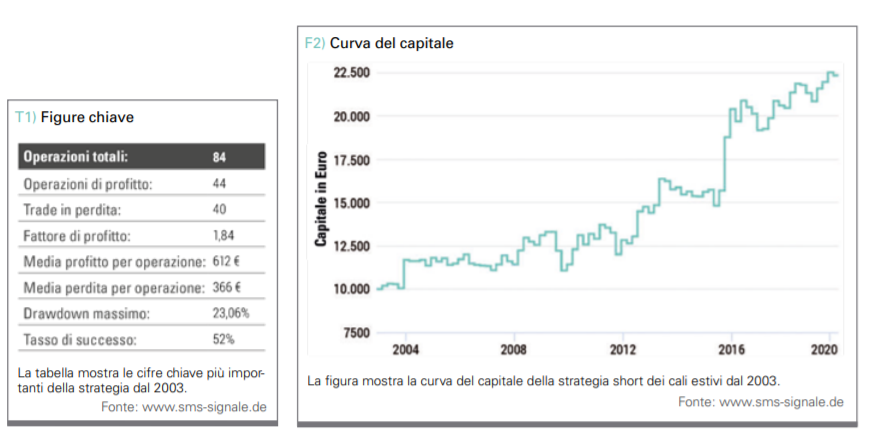

Naturalmente, non vi è alcuna garanzia che la meccanica funzionerà sempre come descritto. A seconda della situazione del mercato, gli effetti possono essere più forti o più deboli oppure possono essere anticipati o adeguati in anticipo. Questo è il motivo per cui la regola di trading descritta, come qualsiasi altra strategia, non funzionerà sempre perfettamente. Tuttavia, questo modello persiste in media e per un periodo di tempo lungo.

In termini di periodo di implementazione, la strategia short per i cali estivi funge da oppositrice alla strategia finale, che va long dal 26° giorno di calendario del mese. Da questo momento in poi, l’esperienza ha dimostrato che nuovo denaro e quindi nuova liquidità entrano nel mercato, ad esempio dal pagamento degli stipendi, che tende a sostenere i prezzi. Al contrario, c’è meno liquidità disponibile prima di questo periodo, il che a sua volta è un argomento a favore dei prezzi più deboli durante la strategia short estiva.

In linea di principio, la strategia funziona anche in altri mercati come l’S&P 500 o l’ATX. Tuttavia, l’approccio è stato ampiamente testato e sviluppato per il DAX.

Conclusione

La strategia short per i cali estivi è un sistema facile da usare con un solo parametro: il tempo. L’approccio si basa su un effetto comprensibile dell’attività di trading istituzionale, che è stato regolarmente dimostrato in passato. I bassi costi di transazione e il fatto che la strategia abbia funzionato anche nel mercato rialzista generale sono fattori positivi.

Samuel Wartmann

Samuel Wartmann ha 17 anni di esperienza come sviluppatore di software. È un esperto in programmazione e backtest di sistemi di trading. È possibile testare il servizio di segnale offerto gratuitamente sul sito Web di segnali SMS. www.sms-signale.de

Samuel Wartmann ha 17 anni di esperienza come sviluppatore di software. È un esperto in programmazione e backtest di sistemi di trading. È possibile testare il servizio di segnale offerto gratuitamente sul sito Web di segnali SMS. www.sms-signale.de