Raul Glavan

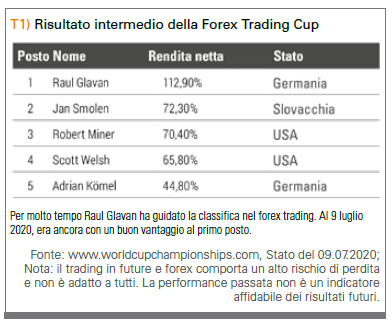

Chi segue le classifiche della Coppa del Mondo di Forex Trading dovrebbe conoscere il nome di Raul Glavan: recentemente ha guidato il settore Forex con un netto margine. Gli abbiamo chiesto di come è entrato nel trading, perché è “scomparso” per alcuni anni e come ha sviluppato le sue strategie. Marko Gränitz lo ha incontrato per un’intervista.

TRADERS’: Signor Glavan, è ancora davvero giovane, ma ha già molta esperienza di trading. Quando ha scoperto il mercato azionario?

Glavan: Molto presto, in effetti. Anche se devo dire in anticipo che i miei genitori e soprattutto mia madre mi hanno sempre sostenuto, altrimenti il mio percorso non avrebbe potuto essere affatto possibile. Un amico di famiglia lavorava nello sviluppo di software e in quel periodo mi portò al mio primo computer tramite un club di scacchi, un C64, che gettò le basi per tutto il resto. Ho imparato a programmare molto presto e ho praticato per dodici anni. Oggi diresti che ero un classico nerd, che ora è un termine positivo, ma a quei tempi era insolito, soprattutto tra i bambini, e quindi ero più un outsider. Tuttavia, mi sono subito reso conto che la capacità di programmare è decisamente preziosa: avevamo un progetto a scuola in cui sviluppavo un database sulle farfalle e ci abbiamo vinto subito un concorso.

Così ho iniziato a pensare al modo migliore per fare soldi con la programmazione. All’epoca avevo un lavoro part-time, consegnando giornali e cataloghi, ma non era particolarmente attraente. C’era un’alternativa interessante tramite un amico: mi è stato chiesto di controllare un elenco di circa 1000 pagine web per vedere se avevano errori. Tutte le pagine con errori avrebbero dovuto quindi ricevere un suggerimento per la correzione in modo da diventare clienti dello sviluppatore web. Invece di scorrere manualmente tutte le 1000 pagine, ho scritto un programma per questo in un tempo molto più breve e quindi ho moltiplicato molte volte la mia paga oraria calcolata. Non ci volle molto prima che scoprissi la sezione azioni sul giornale e riconobbi immediatamente l’argomento collegandolo come un modo semplice per fare soldi.

TRADERS’: È così semplice come sembra?

Glavan: Sì, anche se l’ho scoperto tardi (ride). All’inizio è andata molto bene perché ho partecipato principalmente alle competizioni, quindi non stavo davvero rischiando i miei soldi. Dopotutto, ero ancora troppo giovane per quello. In queste competizioni ho avuto un vantaggio molto speciale su quasi tutti gli altri partecipanti: ho agito in modo sistematico sin dall’inizio. Ricordo, ad esempio, una competizione con i derivati in cui utilizzavo un sistema che seguiva le tendenze. Allora sono stato fortunato che il Nikkei stesse andando molto bene e sovraperformando altri mercati. E poiché ero in tendenza, avevo sovrappesato il Nikkei e preso molti buoni movimenti.

Quasi tutti gli altri partecipanti, invece, non avevano affatto il Nikkei nel loro radar, perché giocavano in modo classico prevalentemente sui noti mercati interni e alla fine non ottennero quasi nessun buon risultato. Con i miei sistemi semplici, non solo ho vinto questa competizione, ma sono stato anche in primo piano in altri giochi di borsa. In tal modo, ho venduto tutti i premi materiali che hanno raggiunto un prezzo significativo al fine di costruire il capitale iniziale per il successivo trading reale. Avevo 18 anni.

TRADERS’: Cosa successe allora?

Glavan: Ho maturato sempre più esperienza nel trading, ma inizialmente mi sono concentrato sui miei studi di economia per poi conseguire una laurea. Grazie alla mia esperienza di programmazione, ho avuto molto vantaggio sugli altri studenti, che è stato riconosciuto anche dal mio professore, con il quale ho anche avviato una consulenza informatica per grandi aziende, comprese banche e broker. Il tutto è andato benissimo. Successivamente ho fondato la mia società di consulenza e ho lavorato sempre più per asset manager e hedge fund. È stato un periodo pazzesco perché ero ancora uno studente e operavo dalla mia stanza condivisa!

TRADERS’: È entrato professionalmente in affari attraverso questi contatti?

Glavan: Non esattamente, la storia era un po’ diversa ed era anche piuttosto turbolenta. Nel 2011 ho partecipato al concorso Iron Trader di Markus Koch e ho potuto vincere. Poi fu come un’onda. Ho ricevuto inviti a competizioni di trading in tutto il mondo, anche a Londra, New York e Hong Kong. Il tutto ha assunto dimensioni che sono cresciute sempre più sopra la mia testa. Ricordo la paura che avevo prima di partecipare alla “Battle of the Quants”, che ha visto protagonisti i migliori della scena quantistica globale. Ma ci sono riuscito e ho imparato qualcosa di straordinario nel processo: mentre come individuo ero in grado di parlare del mio trading praticamente senza limitazioni, tutti gli altri partecipanti avevano restrizioni e dovevano tenersi più o meno coperti perché riguardavano le loro aziende. Gestivano i fondi dei clienti e non erano in grado di parlare liberamente per motivi di conformità. Questo mi ha aiutato a distinguermi più degli altri e, infine, a diventare ancora più conosciuto.

TRADERS’: In quali strategie era attivo allora?

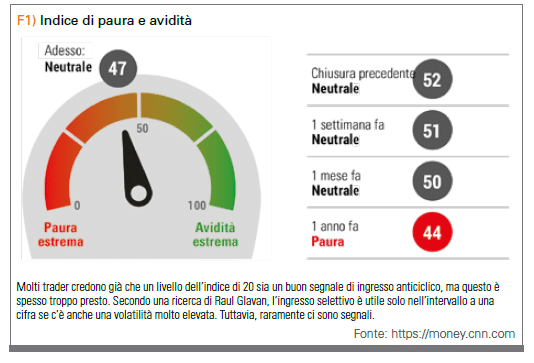

Glavan: Come accade ancora oggi, si trattava principalmente di strategie basate sul sentiment. Ma invece di guardare solo ai singoli indicatori, guardo una varietà di input: sondaggi, insider trade, dati CoT, dati di mercato delle opzioni, commenti degli analisti, feed di Twitter, discussioni nei forum e così via. In breve, tutto ciò che ha un vantaggio informativo misurabile. Aggrego automaticamente tutte queste informazioni e utilizzo i miei modelli per calcolare determinati valori di probabilità per movimenti al rialzo e al ribasso, di cui poi implemento al meglio nel trading.

TRADERS’: Questo suona in maniera altamente esigente e tecnica.

Glavan: Assolutamente, ma questo è esattamente il mio vantaggio che mi sono costruito negli anni. Come ho detto prima, non sarebbe stato possibile senza le mie prime capacità di programmazione e lo sviluppo continuo dei sistemi nel corso di molti anni. Mentre altri studenti andavano alle feste, io sviluppavo crawler nel cuore della notte che estraevano automaticamente i miei dati da determinati siti web.

TRADERS’: Può farci un esempio che descriva un po’ meglio questo processo?

Glavan: Prendi i feed di Twitter come esempio. Ovviamente ci sono persone qui che hanno un’influenza sul mercato molto più forte di altre. L’obiettivo è scoprire quali account generano la maggiore attenzione e come ciò sia correlato ai corrispondenti prezzi di borsa per determinati tipi di messaggi. Un buon esempio è stato Jim Cramer, che raccomandava regolarmente alcune azioni negli Stati Uniti con una grande copertura mediatica. Ho analizzato il tutto meticolosamente e ho sviluppato una strategia di trading basata su questo, che riconosce tali raccomandazioni in base al feed letto automaticamente. Il modello prevedeva che il rispettivo titolo aumentasse in modo significativo fino a 30 minuti, solo per poi fare di nuovo una forte inversione. Ma poiché ero troppo lento per portare con me l’aumento medio nel tempo, ho contato sul contromovimento, ovvero sono andato short 30 minuti dopo una raccomandazione. L’idea di base di valutare i feed di Twitter è tutt’altro che nuova oggi, almeno da quando Donald Trump ha iniziato a twittare allegramente e quindi a volte a influenzare in modo significativo i prezzi. Comunque, nel 2013, la strategia di feed Twitter automatizzata è stata un vero successo e ha stupito molti esperti Quant.

TRADERS’: Come le è venuta da solo questa idea?

Glavan: Per trovare cose del genere, devi sempre pensare con la tua testa invece di credere nei paradigmi degli altri. Perché in pratica sul mercato azionario è incredibilmente difficile trovare qualcuno che fornisca un ottimo input, ma che allo stesso tempo possa anche essere abbastanza fidato. Ecco perché alla fine devi sempre fare il vero lavoro da solo per ottenere il meglio.

TRADERS’: Dopo essersi collegato in rete con i migliori quant e aver implementato le migliori strategie professionali, era sicuro di avere anche un’offerta per iniziare il suo hedgefund?

Glavan: Assolutamente. C’erano molte offerte. Ma ad essere onesto, ho notato che in quel momento tutto stava andando troppo velocemente per me. Avevo paura di perdere il controllo e di sbagliare, come si suol dire. Quindi non ho accettato niente di tutto questo.

TRADERS’: E poi è scomparso dallo schermo nel 2014.

Glavan: Quell’anno ho finito i miei studi finanziari, i migliori del mio anno nonostante tutti i lavori secondari che richiedevano molto tempo. Per inciso, la mia tesi ha affrontato il tema del sentiment, in linea con il mio trading. Dopo la laurea, sono entrato nell’attività istituzionale e ho lavorato per diversi datori di lavoro e come consulente nella gestione patrimoniale in vari ruoli per molti anni.

TRADERS’: Partecipando al campionato di coppa del mondo di forex trading ora torna di nuovo nella percezione di molti trader e quindi del pubblico.

Glavan: È vero. Ma non mi aspettavo che andasse così bene, soprattutto non al primo tentativo.

TRADERS’: Ha provato ancora ad essere discrezionale?

Glavan: Sì, ma con risultati pessimi. Posso dire di essere un pessimo trader per natura e soggetto a tutti i tipi di effetti comportamentali negativi. Ecco perché ne sono sicuro: senza un trading sistematico e automatizzato, non avrei mai potuto farlo con successo!

TRADERS’: Qual è la filosofia di base nel suo trading oggi?

Glavan: Mi concentro sul mean reversion trading, ovvero lo sviluppo di strategie anticicliche. Nel complesso, il tutto è progettato in modo tale che, soprattutto, dovrebbero essere minimizzate le perdite invece di massimizzare i profitti. Nonostante un gran numero di sistemi con cui opero in parallelo, la frequenza di trading finale è relativamente bassa e in tempi normali è ad un massimo di cinque trade a settimana. Questo perché uso solo i segnali migliori. Devono essere confermati contemporaneamente da diversi set di dati. Per quanto riguarda i mercati, praticamente trado tutto ciò che è liquido: azioni, valute, materie prime, tassi di interesse. Nel campionato di trading sono ovviamente molto più aggressivo che nel mio account privato.

Dopotutto, l’obiettivo è vincere la competizione e portare il trofeo a casa.

TRADERS’: Le strategie di mean reversion possono avere drawdown elevati. Come ha reagito al coronacrash?

Glavan: In molte strategie, in caso di perdita continuo a costruire le mie posizioni se il segnale corrispondente diventa ancora più forte (cioè migliore), ma per il portafoglio nel suo complesso dipende naturalmente anche dall’ambiente generale del mercato. A causa dell’elevata volatilità, ho corso molti rischi per il crash del coronavirus, più di quanto previsto. Alla fine, mi è costato nelle prestazioni perché ero eccessivamente cauto. In retrospettiva, è stato un errore. I sistemi avrebbero funzionato meglio senza intervento, ma le settimane dei crolli in tempo reale erano anche una fase estrema in cui un’ulteriore attenzione alla sicurezza aveva perfettamente senso. A volte, però, intervengo anche manualmente nei sistemi in normali fasi di mercato, ad esempio per realizzare profitti prima dell’effettivo segnale di uscita. Mi viene in mente che per natura non sono un trader di talento, perché questi interventi spesso a posteriori si rivelano errori in termini di performance raggiunta.

TRADERS’: C’è qualcosa che fa in maniera diversa diversa da altri sviluppatori di sistemi?

Glavan: Molti credono che un sistema dovrebbe funzionare ovunque, se possibile. Non la vedo affatto in questo modo. Per me, ogni strategia con i suoi rispettivi parametri è adattata individualmente al rispettivo valore o all’universo tradabile delle azioni. Il titolo Apple, ad esempio, agisce sostanzialmente in modo molto diversorispetto ai future sul rame in termini di microstruttura e flussi sottostanti. È proprio perché ho input speciali che le strategie possono essere altamente redditizie in primo luogo. Se deve funzionare su tutta la linea per tutti i tipi di cose, anche il potenziale di rendimento di una strategia svanisce visibilmente.

TRADERS’: Questo suona come che ha molti buoni sistemi che funzionano tutti come previsto. O ci manca qualche dato?

Glavan: La realtà è che il 99% dello sviluppo del sistema è frustrante e non funziona se si tiene conto dei costi di transazione e di opportunità. Quindi devi avere un vero interesse e divertimento nello sviluppo, oltre a un sacco di forza. Nei back test, ci sono sempre problemi a mappare tutto in modo realistico, a partire dalla differenza tra i contratti calcolati continuamente rispetto ai contratti attualmente liquidi, le impostazioni per gli orari di trading, la qualità dei dati non ottimale per le opzioni e così via. E non c’è un aspetto migliore nel funzionamento live delle diverse strategie: le fonti di dati devono essere costantemente regolate, le interfacce ed i processi interni controllati e gli occasionali arresti anomali del sistema devono essere corretti. In altre parole, devo ancora essere un bel nerd per continuare. Quindi non è affatto così semplice come potrebbe sembrare: non basta solo premere un pulsante e tutto funziona da solo. Ho molti dettagli da trattare su base continuativa. Sviluppo nuove idee, strategie e back test per sviluppare e migliorare ulteriormente l’intero sistema. In altre parole, il fatto è che il trading è il modo più difficile per fare soldi semplicemente.

TRADERS’: Utilizza anche strumenti tecnici e fondamentali?

Glavan: Guardo raramente i grafici, se non per niente, utilizzo indicatori tecnici e fondamentali in una certa misura e anche le stagionalità sono incorporate nei miei sistemi. Oggi, tuttavia, i mercati sono per lo più abbastanza efficienti, per cui è difficile ottenere un eccesso di rendimento sostenibile esclusivamente con questi strumenti. Allo stesso tempo, tuttavia, i mercati non sono efficienti completamente, quindi alcuni dati come il volume e i flussi degli ordini, ma soprattutto i dati alternativi, sono vantaggiosi. Però sono proprio i dati alternativi ad essere corrispondentemente costosi, forse altrettanto costosi che i loro vantaggi vengono annullati dai costi associati. Questo è il motivo per cui mi sono specializzato nei dati oltre alla pura informazione sui prezzi, per i quali devi metterci una certa quantità di tuo.

TRADERS’: Può spiegarcelo con un esempio?

Glavan: L’esempio del feed di Twitter in precedenza lo spiegava abbastanza bene. Twitter è una fonte di dati esterna inizialmente indipendente dai prezzi di borsa. Allo stesso tempo alcuni dati, ad esempio che condividono raccomandazioni di persone note, hanno sicuramente un’influenza che non si riflette immediatamente sui prezzi in questa forma. Il valore aggiunto è quindi quello di elaborare e filtrare correttamente i dati al fine di cogliere le poche informazioni veramente importanti dal grande rumore. E per questo è necessario un lavoro personale, cioè un’analisi individuale o un processo di lavoro, perché non può essere semplicemente copiato da altri partecipanti al mercato, come un indicatore tecnico o fondamentale.

TRADERS’: Potrebbe illustrarci qualcosa di più concreto?

Glavan: In definitiva, il contributo personale non significa altro che investire sul lavoro da soli. Ad esempio, diamo un’occhiata all’insider trading. L’informazione pubblica standard che ne abbiamo è quale persona ha comprato o venduto quante azioni. Ma questo da solo non offre alcun vantaggio informativo degno di nota in una strategia. Sorge solo quando scaviamo molto in profondità e andiamo nei dettagli. In termini concreti, questo significa per me tenere traccia di ogni singolo membro: da quanto tempo questa persona agisce da insider, quanto spesso sono state effettuate le transazioni, quanto è stato buono o cattivo il tempismo, quanto è alto il totale stimato di risorse di queste persone per calcolare una certa dimensione minima dell’ordine oltre la quale gli acquisti o le vendite sono rilevanti, e così via. Come puoi vedere, è abbastanza faticoso. Ma ciò che ne risulta è un set di dati davvero prezioso che mostra in quali situazioni e dimensioni quale specifico comitato esecutivo sia un “indicatore” dimostrabilmente buono e dovrebbe ricevere una ponderazione corrispondentemente alta per un segnale.

Se ora elaboro in dettaglio un gran numero di serie temporali in questo modo, in particolare, ho circa 70 diverse analisi di dati di questo tipo. Inoltre ricevo diversi segnali nella stessa direzione, cosa che ovviamente vale più di una combinazione di tre o quattro indicatori standard dall’analisi tecnica. Tuttavia, ciò richiede una determinazione, elaborazione e valutazione dei dati efficiente e automatizzata, poiché tutto ciò non può più essere fatto manualmente. Ed è proprio attraverso questa combinazione che nasce il mio vantaggio.

TRADERS’: Ora suona ancora di più come un lavoro pesante rispetto a prima.

Glavan: Per inciso, c’è anche qualcos’altro. A volte ho paura che qualcuno possa rubare i miei codici o invertire la metodologia in base alle operazioni che ho effettuato con il broker, ovvero decifrarlo. Potrebbe sembrare un po’ esagerato, ma è il mio capitale intellettuale. Ecco perché distribuisco i miei ordini attraverso diversi broker, il che rende la mia metodologia opaca per gli altri e inserisco gli ordini manualmente invece di memorizzare il codice con il broker sul server.

TRADERS’: Quali prodotti utilizza per implementare le sue operazioni?

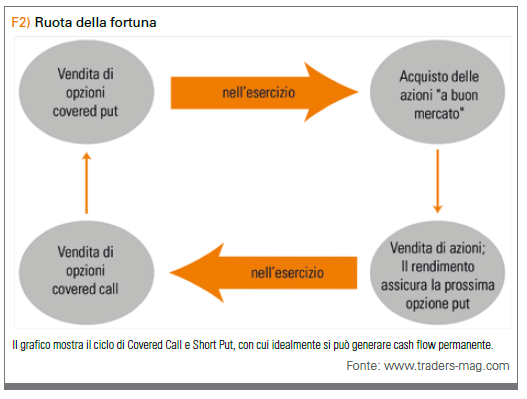

Glavan: Uso principalmente le opzioni, poiché è qui che posso modellare al meglio i possibili flussi di cassa nel tempo. A ciò si aggiunge il valore atteso generalmente positivo di short call e put in termini di raccolta premi associata. Una possibilità è, ad esempio, la classica Ruota della Fortuna, ovvero passare da una short put out of the money e short call ad un asset sottostante.

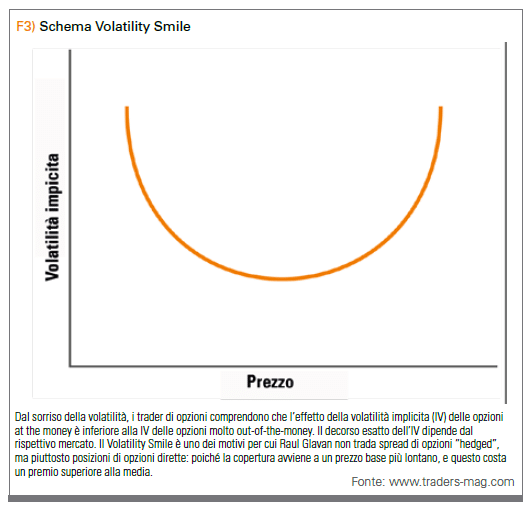

TRADERS’: Utilizza posizioni dirette o spread nelle opzioni?

Glavan: Di regola, imposto le posizioni direttamente, cioè non coperte come spread, in quanto ciò distruggerebbe anche parte del valore atteso. Dopotutto, il cosiddetto “sorriso della volatilità” è tanto maggiore quanto più vengono quotate le put out of the money. Ciò è particolarmente interessante se la volatilità è molto elevata a seguito di un crollo, poiché i premi elevati assicurano quindi un rapido recupero dal drawdown precedente. Gestisco il rischio corrispondentemente più alto a livello della dimensione della posizione, che scelgo essere sufficientemente piccola dall’inizio. Ciò significa che non sono necessari stop, che comunque non sono consigliati per le opzioni.

TRADERS’: In che livello temporale attiva i suoi sistemi?

Glavan: Oggi lavoro da due a sei settimane. Tutto ciò che è significativamente più breve ha costi troppo elevati o è in concorrenza con i trader ad alta frequenza molto più veloci nel brevissimo termine. E tutto ciò che è significativamente più lungo ha una frequenza troppo bassa e quindi non è più davvero attraente, a meno che non prendi un “Tenbagger”, che non è particolarmente probabile e praticamente impossibile da indovinare in anticipo. Al mio livello di tempo, mi aspetto intervalli medi di movimento dal 10 al 30 percento, anche se ovviamente questo è corrispondentemente inferiore nell’area forex.

TRADERS’: Forex è una buona parola chiave. Dopotutto, questa è la classe di attivi con cui è stato al primo posto nella competizione. In quel caso quali sono stati i grandi trade che ha eseguito e come sono stati generati i segnali corrispondenti?

Glavan: Il MXN/USD ha fatto particolarmente bene. Il peso messicano è stato strutturalmente sottovalutato sulla base della parità di potere d’acquisto. A proposito, questo è un buon esempio di dati fondamentali rilevanti che utilizzo. Inoltre, c’era un posizionamento adeguato basato sui dati CoT e un gran numero di trader in posizione short, cosa che è stata inclusa come controindicatore nella generazione del segnale sulla base di una valutazione dei feed di dati di posizionamento da un grande broker online. Ma questi sono solo tre input selezionati. Come descritto in precedenza, nel sistema vengono aggiunte ulteriori serie di dati. Ho avuto altri buoni trade sullo yen giapponese e sul dollaro canadese, ma anche sui future delle materie prime. Al contrario, le mie call short sul Russell 2000 e sul WTI Oil non sono andate così bene. Immagino di essere entrato troppo presto per prendere posizioni short, che è un classico problema con le strategie di mean reversion. Inoltre, in alcuni casi è stato negativo il fatto che i due elementi si correlassero positivamente tra loro.

TRADERS’: Nel complesso, oggi i molti trader che esaminano i dati sentiment negli indicatori di piattaforme come stockpulse o sentimentrader hanno ancora un chiaro valore aggiunto?

Glavan: Assolutamente. Perché rispetto alla grande massa di trader fondamentali e tecnici, la proporzione di strategie sul sentiment è ancora molto piccola. Allo stesso tempo, però, è un fattore importante che influenza i mercati più di quanto molti credano. Tuttavia, come descritto, è necessario entrare nei dettagli per le analisi e combinare diversi input.

TRADERS’: Si utilizza anche l’intelligenza artificiale. Come lo immagina?

Glavan: Ciò che alla fine l’intelligenza artificiale fa con i miei sistemi è riconoscere i cambiamenti strutturali nelle serie temporali in tempo utile e regolare le ponderazioni dei singoli input. Può essere, ad esempio, che un account Twitter precedentemente affidabile generi segnali sempre più poveri e dovrebbe ricevere una ponderazione corrispondentemente inferiore come input nei miei sistemi di trading. Facevo tutto questo manualmente. Ma l’automazione che utilizza algoritmi che riconoscono questi cambiamenti in modo indipendente e tiene traccia di fino a 70 serie temporali allo stesso tempo è ovviamente molto più efficace. In questo modo posso anche scalare. Inoltre, l’intelligenza artificiale è migliore e meno soggetta a errori nell’analisi dei dati statistici rispetto a un essere umano.

Alla fine, il sistema mi fornisce un’aspettativa combinata, ponderata sulla base dei vari input, dell’andamento del prezzo in relazione al prezzo corrente di mercato, e quindi “semplicemente” implemento le operazioni in cui c’è la maggiore deviazione. Quindi alla fine c’è un semplice output, ma il percorso per questo risultato è incredibilmente complesso. Lo svantaggio di utilizzare l’intelligenza artificiale, tuttavia, è che affido il processo di valutazione a un programma e alla fine non posso più dire esattamente quali fattori hanno effettivamente portato a un segnale.

TRADERS’: Con che programma ha sviluppato questo intreccio complesso?

Glavan: Ho sviluppato tutto da solo sulla base del linguaggio di programmazione Python, quindi ho creato la mia piattaforma, poiché non esiste ancora un prodotto standard adatto. Il vantaggio di Python è che puoi ripiegare su una libreria di strumenti ampia, già esistente e abbastanza affidabile che può essere utilizzata come moduli per alcune attività secondarie come i backtest. In definitiva, questo consente di risparmiare molto lavoro di programmazione, poiché non è necessario creare ogni dettaglio da zero.

TRADERS’: Ha un modello su cui si è basato nel corso degli anni?

Glavan: Un grande modello è stato sicuramente Edward Thorp, il “Dio dei Quants”, che ha anche frequentato i casinò di blackjack con successo fino a quando non è stato minacciato e quindi è passato ai mercati finanziari. Allora, ha arbitrato con successo le opzioni prima che il modello Black & Scholes fosse pubblicato e in seguito ha continuato con successo questo sistema con le obbligazioni convertibili.

TRADERS’: Infine, ha qualche consiglio in più per i trader in erba?

Glavan: Quello che posso sicuramente consigliare sono i libri di Market Wizards. Li ho letti tutti io stesso. Inoltre, posso consigliare di testare tutto da soli e trovare le cause del perché qualcosa funziona o non funziona, invece di aggrapparsi a dogmi fissi che potrebbero essere stati a lungo obsoleti. Soprattutto, tuttavia, i trader dovrebbero essere molto attenti e conservatori quando usano le leve, perché una leva finanziaria eccessiva può anche distruggere un sistema fondamentalmente redditizio. Molti trader vogliono semplicemente troppo e troppo velocemente. Per essere davvero in grado di guadagnarsi da vivere con il trading, hai bisogno di almeno un conto a sei cifre e un’aspettativa di rendimento realistica. Contrariamente al mio account del campionato, il mio account privato rende “solo” dal 20 al 25 percento all’anno. Come mercato, consiglierei le azioni per i principianti, poiché hanno il vantaggio sistematico di un bias al rialzo a lungo termine, o opzioni in cui le transazioni di opzioni consentono il vantaggio sistematico di una raccolta premi simile a quella di una compagnia di assicurazioni. Infine, consiglierei ai principianti le valute e le materie prime.

TRADERS’: Ora sta tradando il suo capitale proprio. Vuole tornare nel settore istituzionale?

Glavan: Attualmente mi sto godendo la libertà di tradare indipendentemente senza alcuna condiscendenza alle mie spalle, così che nonostante le recenti numerose richieste dovute al buon piazzamento in campionato, non ho piani concreti in questa direzione. L’indipendenza mi permette di viaggiare e fare affari mentre sono in viaggio. Dopo sette anni intensi nel settore istituzionale, devo prima scoprire se questa è la strada giusta per me.

L’intervista è stata condotta da Marko Gränitz.

Marko Gränitz

Il Dr. Marko Gränitz è autore e relatore nel campo delle ricerche di mercato dei capitali e intervista costantemente trader in tutto il mondo. Sul suo blog offre informazioni sulle nuove scoperte riguardanti il momentum e altre anomalie di profitto.

Il Dr. Marko Gränitz è autore e relatore nel campo delle ricerche di mercato dei capitali e intervista costantemente trader in tutto il mondo. Sul suo blog offre informazioni sulle nuove scoperte riguardanti il momentum e altre anomalie di profitto.

http://www.marko-momentum.de/