Principi di base per l’uso dei warrant – Parte 1

Al giorno d’oggi, gli investitori privati hanno a loro disposizione una quantità a malapena immaginabile di prodotti diversi. Mentre le nature speculative utilizzavano quasi esclusivamente i warrant tradizionali prima del cambio di millennio, l’uso di prodotti con soglie knock-out e CFD è recentemente aumentato notevolmente. Questa serie di articoli intende dimostrare che anche oggi vale la pena, più di quanto si pensi, di prendere in considerazione i classici tra i prodotti finanziari. Per cominciare, prima chiariamo quali sono i principi di base e l’uso classico dei warrant.

Call e put

Una call o una put concede il diritto, ma non l’obbligo, di acquistare (call) o di vendere (put) un sottostante (ad esempio, un certo titolo) ad un prezzo predeterminato (strike price o prezzo di esecuzione) in qualsiasi momento entro la sua scadenza (Opzione americana) o all’ultimo giorno (opzione Europea). L’acquirente di una call si aspetta una tendenza al rialzo del valore di base, mentre l’acquirente di una put prevede un calo dei prezzi. Alla fine del periodo, il valore della call traccerà la performance positiva del sottostante al di sopra del prezzo di esercizio in un rapporto di 1:1. D’altra parte, il valore della put traccerà la performance negativa del sottostante al di sotto del prezzo d’esercizio nel rapporto 1:1 alla scadenza. Durante la durata, il prezzo è composto dal valore temporale e da un eventuale valore intrinseco. Il valore intrinseco di una call è la differenza positiva tra il prezzo del sottostante e il prezzo di esercizio. Il valore intrinseco di una put, d’altra parte, è la differenza positiva tra il prezzo di esercizio e il prezzo sottostante. Se il prezzo è superiore (call) o inferiore (put) al prezzo base, abbiamo un valore intrinseco: la call o put è “in the money”. Se si detiene una call o una put, in realtà non è necessario acquistare o vendere successivamente il rispettivo sottostante, ma nella maggior parte dei casi si venderà semplicemente la call o si imposterà un prezzo più alto. Il fair value sorge a causa della possibilità che la call o la put durante il periodo (e anche oltre), possano andare “in the money”. L’importo di rimborso di ogni call e put alla fine del periodo può essere costituito solo dal valore intrinseco, poiché il fair value alla scadenza è pari a zero euro. Senza valore intrinseco, scadrebbero senza valore. Durante il periodo, la componente del valore temporale dipende da diversi fattori di prezzo come la scadenza e la volatilità. Il prezzo delle call e put “in the money” o “out of the money” quindi consiste esclusivamente in un componente del valore temporale. Sono quindi più economici, ma anche più rischiosi delle call e put “in the money”. Le call e put che sono “out of the money” hanno un prezzo di esercizio che è ancora sopra (call) o sotto (put) il prezzo corrente del sottostante.

Differenza tra le opzioni e i warrant

In linea di principio, i warrant sono simili o addirittura identici alle opzioni tradate sugli scambi di futures. Tuttavia, a differenza delle opzioni, i warrant non sono strumenti di mercato a termine, creati accordando l’offerta e la domanda, ma sono emessi da un erogatore in forma cartolarizzata e sono tradabili, come le azioni in borsa o over the counter. Ciò rende più facile l’accesso rispetto alle opzioni che possono essere tradate solo mediante uno scambio di futures come l’EUREX. Come molti altri prodotti di investimento e di leva finanziaria, i warrant sono titoli di debito emessi dall’erogatore e possono quindi essere soggetti a un rischio di insolvenza. A differenza delle opzioni, i warrant di solito non danno luogo a una consegna del sottostante all’esercizio o alla scadenza, ma piuttosto in contanti. Le opzioni hanno una dimensione contrattuale specifica. I warrant hanno un rapporto di abbonamento specifico. Nella parte restante di questa serie, imparerete come le strategie implementate dai professionisti con opzioni possono essere implementate anche da investitori privati con i warrant o altri prodotti di investimento. Il vantaggio rispetto agli altri prodotti a leva: poiché i warrant convenzionali non hanno una soglia di knock-out, i prezzi in calo del sottostante non portano a una risoluzione della posizione, che è in parte associata alla perdita totale. Quindi, c’è la possibilità di essere ancora impegnati quando il sottostante ritorna più tardi nella direzione desiderata.

L’uso classico: la protezione delle posizioni esistenti

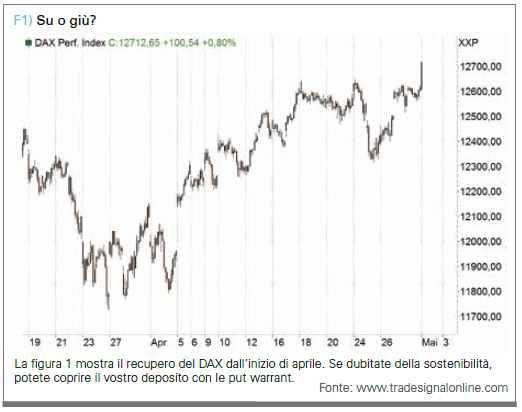

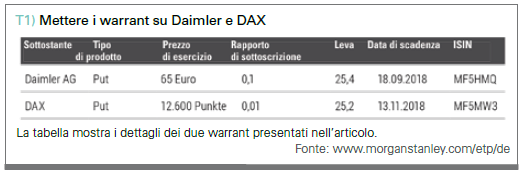

Sebbene le opzioni e i warrant siano ampiamente utilizzati dagli investitori per la speculazione, il loro scopo originale è quello di coprire una posizione nel sottostante rilevante. Ad esempio, un investitore che possiede 100 titoli Daimler potrebbe temporaneamente proteggere questa posizione dalla perdita di denaro acquistando un numero adeguato di put warrant. Nel pomeriggio del 30 aprile 2018, il titolo Daimler era quotato a 65,18 euro. Una put warrant di Morgan Stanley con un prezzo di esercizio di 65 euro, leggermente out of the money, con durata fino al 18 settembre 2018, costa 0,30 euro in questa data. Poiché il tasso di sottoscrizione è di 0,1, occorrono dieci warrant per coprire un titolo. Con un titolo di 100 titoli Daimler, la copertura ci costerebbe un totale di 300 euro. Un investitore che detiene diversi titoli tedeschi nel suo portafoglio e non vuole solo coprire un valore individuale specifico, potrebbe cercare di proteggere questo portafoglio con le put warrant sul DAX. Immaginate che il vostro deposito di titoli blue chip tedeschi avesse un valore di 10.000 euro. Non vi fidate della ripresa in corso sul mercato azionario e temete ulteriori battute d’arresto. Tuttavia, non volete liquidare le vostre posizioni perché non volete perdere ulteriori potenziali guadagni. Supponendo una forte correlazione con il DAX a causa della composizione del portafoglio, potreste prendere in considerazione l’acquisto di put warrant sul DAX per proteggere il vostro portafoglio. Prendete in considerazione, per esempio, un documento Morgan Stanley con un termine fino al 13 novembre 2018 e un prezzo base di 12.600 punti (cioè leggermente in the money). A un livello DAX di 12.580 punti il 30 aprile 2018, la nota era quotata a € 5,83. Per scoprire quanti warrant sono necessari per proteggere il deposito, per prima cosa dividete il valore del deposito (10.000 euro) per il corrente livello DAX (12.580 punti). Se il risultato (0,795) viene diviso per il rapporto delle put warrant (0,01), questo si traduce nel numero di note richieste, vale a dire circa 80. Moltiplicato per il prezzo delle put warrant per un importo di 5,83 euro, i costi sostenuti ammontano a 466,40 euro per coprire in larga misura il portafoglio dalle perdite di prezzo fino al 13 novembre 2018. L’importo da pagare per le put warrant può quindi essere paragonato a un premio assicurativo. Se l’evento assicurato, vale a dire una perdita di prezzo, non si materializza, le put warrant scadono senza valore alla scadenza.

Conclusioni e prospettive

All’inizio della serie di questi articoli, abbiamo introdotto la classica copertura attraverso i warrant per entrare facilmente nell’argomento. Nelle prossime parti, esamineremo altri scenari e strategie in cui i warrant potrebbero essere superiori ad altri prodotti.

Alexander Mantel

Alexander Mantel è considerato un esperto comprovato nei derivati. Oltre alla sua attività di trader indipendente e autore freelance, consiglia gli avvocati nello sviluppo di nuovi prodotti e piattaforme di trading. Fornisce la sua esperienza non solo a banche e broker, ma anche agli investitori impegnati nel coaching individuale. traders@alexandermantel.com

Alexander Mantel è considerato un esperto comprovato nei derivati. Oltre alla sua attività di trader indipendente e autore freelance, consiglia gli avvocati nello sviluppo di nuovi prodotti e piattaforme di trading. Fornisce la sua esperienza non solo a banche e broker, ma anche agli investitori impegnati nel coaching individuale. traders@alexandermantel.com